Altersvorsorge für Frauen: Schritt für Schritt erklärt

7. August 2020Männer verdienen im Schnitt nicht nur mehr, sie erhalten auch wesentlich mehr Rente als Frauen. Die meisten Frauen wissen, dass ihre gesetzliche Rente später kaum ausreicht, um das gewohnte Leben zu führen. Dennoch sind sie oft um keine Ausrede verlegen, wenn es um ihre private Altersvorsorge geht. Wir beleuchten Schritt für Schritt, was es für Möglichkeiten der privaten Altersvorsorge gibt und für wen sich welche Alternative eignet.

Eine kleine Anfrage der Grünen bei der Bundesregierung 2017 ergab, dass der sogenannte Gender Pension Gap bei 53 Prozent liegt. Heißt konkret: Männer im Rentenalter aus den alten Bundesländern erhielten 2016 im Schnitt 1.078 Euro monatlich Rente, Frauen hingegen nur 606 Euro. Im Osten war die Rentenlücke im Vergleich dazu deutlich geringer: Männer standen hier durchschnittlich 1.171 Euro und Frauen 894 Euro zu.

Warum fällt uns das Thema Altersvorsorge so schwer?

1. Ausrede: Dafür habe ich keine Zeit

Ein stressiger Job (inklusive Zeitfresser während des Arbeitstages), Freizeit ist sowieso rar und das Sozialleben kommt im Alltag auch zu kurz – und dann soll ich noch Zeit finden, mich um meine Rente zu kümmern? Viele zögern, wenn es um das Thema Altersvorsorge geht und schenken ihm lange keine Beachtung. Doch Zeit ist bekanntlich Geld. Schon ein paar Stunden im Jahr reichen aus, um das Thema Altersvorsorge für sich zu ordnen. Diese Zeit kann sich jeder nehmen.

2. Ausrede: Das ist mir alles viel zu kompliziert

Riester-Rente, Rürup-Rente, private Rentenversicherung, Aktien, Fonds – gerade junge Menschen fühlen sich oft überfordert, wenn es um Altersvorsorge geht. Sie wissen nicht, welches Modell zu ihnen passt und kümmern sich dann lieber gar nicht erst um ihre Finanzen. Dabei gibt es dafür die richtigen Ansprechpartner, die sich im Rentendschungel bestens auskennen. Sie erklären zum Beispiel, welche staatlich geförderten Altersvorsorgemaßnahmen es gibt, welche Geldanlage sich für sie lohnt oder ob sie eine private Rentenversicherung abschließen sollten. Und es gibt digitale Angebote, die einen einfachen und individuell geeigneten Zugang zum langfristigen Vermögensaufbau über den Kapitalmarkt auch für unerfahrene Anleger ermöglichen.

3. Ausrede: Für Altersvorsorge habe ich kein Geld

An die Zukunft denken ist irgendwie unsexy: Tatsächlich leben die meisten Menschen lieber im Hier und Jetzt. Deshalb gönnen sie sich gerne ihren täglichen Coffee to go, die neue Handtasche oder den schicken Fernseher. Da bleibt natürlich wenig Geld übrig für die Altersvorsorge. Doch mit einem cleveren Plan tut die monatliche Sparrate für die private Altersvorsorge nicht weh – und ein paar Groschen für den gewohnten Lebensstandard bleiben Ihnen dennoch.

4. Ausrede: Das bringt doch sowieso nichts

Zugegeben: Von den Zinsen aus den Zeiten unserer Eltern und Großeltern können wir heute nur träumen. Traditionelles Sparen wirft tatsächlich nicht viel Ertrag ab. Ein Grund mehr, warum es lohnend ist, sich über seine private Altersvorsorge Gedanken zu machen. Denn heutzutage gibt es viele andere gute Wege, einen Teil seines Einkommens gewinnbringend anzulegen. Dazu muss man nichts von Aktien und der Börse verstehen – es reicht, wenn der richtige Vermögensverwalter das für einen tut.

5. Ausrede: Dafür bin ich noch zu jung

Gerade nach einem langen Studium, vielen kleineren Jobs und wenig Gehalt ist es nachvollziehbar, dass viele von ihrem hart verdienten Geld „etwas haben möchten“.

Doch je später Sie mit der Vorsorge beginnen, desto schwieriger ist es natürlich, sich ein ausreichendes Polster aufzubauen.

Wer frühzeitig anfängt, muss zudem pro Monat weniger zurücklegen. Oft unterstützt Sie auch Ihr Arbeitgeber mit einer betrieblichen Altersvorsorge oder einem Beitrag dazu.

6. Ausrede: Bei der Altersvorsorge verlasse ich mich auf meinen Mann

Auch wenn sich in Sachen Emanzipation einiges getan hat – auch heute sind noch viele Frauen finanziell von ihrem Ehemann abhängig. Auch, weil sie sich bewusst für Familie und die Kindeserziehung entschieden haben. Doch was, wenn die Ehe scheitert oder der Partner plötzlich verstirbt? Dann droht die Altersarmut. Daher sollten Frauen ihre private Altersvorsorge nicht aus den Augen verlieren.

Für viele Menschen wird die gesetzliche Rente für einen annehmbaren Ruhestand nicht mehr ausreichen. Ohne zusätzliche private Altersvorsorge werden sie im Alter kaum über ausreichend Mittel verfügen, um den Lebensabend unbekümmert zu genießen.

Warum ist das Thema Altervorsorge so wichtig?

Warum die gesetzliche Rentenversicherung nicht reichen wird:

Um zu bestimmen, welche Höhe eine zusätzliche private Altersvorsorge mindestens haben sollte, ist eine realistische Schätzung der gesetzlichen Rentenansprüche notwendig. Es kann sich dabei jedoch nur um eine Überschlagsrechnung handeln, da das deutsche Rentensystem einem stetigen Wandel unterliegt. So wurde zum Beispiel das Renteneintrittsalter im Laufe der Zeit stufenweise angehoben und die Beträge immer wieder angepasst. Derzeit gilt als (sehr, sehr grober) Anhaltspunkt, dass ein Arbeitnehmer nach 45 Jahre mit rund 45 Prozent aus seinem Durchschnittseinkommen rechnen kann. Das bedeutet, ein Arbeiter, der 45 Jahre unverändert 1.000 Euro pro Monat verdiente, erhält circa 450 Euro, bei 1.500 Euro steigt der Rentenanspruch auf 680 Euro und bei 2.000 Euro auf rund 900 Euro.

Nicht nur der Geburtenrückgang auch die Arbeitsjahre und das Durchschnittseinkommen zählen in die Berechnung der gesetzlichen Rente dazu. Diese Arbeitsjahre sind bei Frauen, von denen sich viele noch klassisch um den Haushalt und die Kindererziehung kümmern, deutlich weniger und natürlich das Gehalt steigt nicht in gleichem Maße wie bei Männern.

Was können Frauen jetzt tun für einen sorgenfreien Lebensabend?

Betriebliche Altersvorsorge – Zusatzversicherung mit Rechtsanspruch

Unter den Begriff „betriebliche Altersvorsorge (bAV)“ fallen alle finanziellen Leistungen, die ein Arbeitgeber im Rahmen eines Arbeitsverhältnisses zusätzlich zusagt. Dazu zählt nicht nur die klassische Altersvorsorge, sondern auch eine Hinterbliebenenversorgung im Todesfall oder eine Versorgung bei Invalidität im Rahmen der Erwerbs- oder Berufsunfähigkeit. In § 1a Abs. 1 Gesetz zur Verbesserung der betrieblichen Altersversorgung (BetrAVG) heißt es: „Der Arbeitnehmer kann vom Arbeitgeber verlangen, dass von seinen künftigen Entgeltansprüchen bis zu 4 vom Hundert der jeweiligen Beitragsbemessungsgrenze in der allgemeinen Rentenversicherung durch Entgeltumwandlung für seine betriebliche Altersversorgung verwendet werden….“. Oftmals bezuschussen Arbeitgeber eine betriebliche Altersvorsorge, ein Rechtsanspruch besteht jedoch nur auf die Umwandlung, nicht auf die Bezuschussung.

Im Gegensatz zur Riester- oder Rürup-Rente wird die betriebliche Altersvorsorge vom Brutto-Lohn abgezogen. Der Versicherte mindert damit sein Bruttoeinkommen und zahlt dadurch weniger Steuern. Auf die Beitragsauszahlungen im Alter werden jedoch Kranken- und Pflegeversicherungsbeiträge fällig. Im Gegensatz zu herkömmlichen Versicherungen kann der Versicherte eine betriebliche Altersvorsorge nicht kündigen, sondern nur Beitragsfreistellen. Die Mitnahme des angesparten Kapitals bei einem Arbeitgeberwechsel ist unsicher, überschreitet es 76.000 Euro, muss sowohl der ehemalige als auch der neue Arbeitgeber einer Übertragung zustimmen.

Riester-Rente, private Altersvorsorge mit staatlicher Zulage

Seit 2001 gibt es die Riester-Rente. Diese private Altersvorsorge fördert der Staat durch Zulagen und Sonderausgabenabzug seit 2002. Ins Leben gerufen hat die Versicherung der Bundesminister für Arbeit und Sozialordnung Walter Riester anlässlich der Reform der gesetzlichen Rentenversicherung im Jahr 2000/2001. Damals sank das Rentenniveau eines sozialversicherungspflichtigen Beschäftigten nach 45 Jahren Beitragszahlung von 70 Prozent auf 67 Prozent.

Gefördert wird die Riester-Rente einmal durch den Sonderausgabenabzug gemäß Einkommenssteuergesetz § 10a sowie durch eine Altersvorsorgezulage. Der Erhalt der Zulagen in voller Höhe ist dabei an die Einzahlung des Mindesteigenbeitrags gebunden. Der Mindesteigenbeitrag beträgt seit 2008 vier Prozent der rentenversicherungspflichtigen, NICHT der sozialversicherungspflichtigen, Einnahmen des Vorjahres minus der individuellen Zulagenansprüche (Grundzulage beziehungsweise Kinderzulage). Dabei muss der Sparer die jeweilige Anpassung des Mindesteigenbeitrags selbst veranlassen. Der Kinderzulagenanspruch besteht für jedes Kind, wenn der Kindergeldempfänger im Kalenderjahr mindestens für einen Monat Kindergeld bezogen hat. Ist der Sparer im Jahr des Vertragsabschlusses noch keine 25. Lebensjahre alt, wurde er vor dem 31.12.1982 geboren und ist er unmittelbar zulagenberechtigt, erhöht sich die Grundzulage im ersten Jahr um 200 Euro.

Nachteile der Riester-Rente:

- In der Auszahlungsphase wird die Riester-Rente voll versteuert, bei selbst genutztem Wohneigentum führt das Finanzamt ein Wohnförderkonto, auf dessen Grundlage es die Steuern berechnet.

- Die Verträge sind in der Regel sehr komplex und die Kosten unklar.

- Meistens wird die Versicherung fondsgebunden angeboten, sodass sich die Rendite kaum bestimmen lässt.

- In einer Summe auszahlbar sind lediglich 30 Prozent des Leistungsanspruches.

Aufgrund der Tatsache, dass die Vertragsberechnungen in der Regel auf einer sehr hohen Lebenserwartung beruhen, lohnt sich die Rentenversicherung nur, wenn der Versicherungsnehmer ein sehr hohes Alter erreicht. Ansonsten liegt die Summe der Einzahlungen deutlich über der Summe der Auszahlungen.

Rürup-Rente, private Altersvorsorge als Basisrente

Der Ökonom Bert Rürup entwickelte ein Modell für eine steuerlich begünstigte private Altersvorsorge, das sich überwiegend an Gutverdiener, Selbstständige und Freiberufler richtet. Seit der Einführung 2005 steht die Rürup-Rente gleichberechtigt neben der betrieblichen Altersvorsorge, der privaten Rentenversicherung und der Riester-Rente. Diese Basisrente arbeitet im Gegensatz zur gesetzlichen Rentenversicherung versicherungswirtschaftlich kapitaldeckend. Es gibt anders als bei der Riester-Rente und den privaten Rentenversicherungen kein Kapitalwahlrecht, das heißt, die angesparten Ansprüche werden nicht ausgezahlt, sondern sind verrentet. Bis zu 86 Prozent des Maximalbeitrags von rund 23.000 Euro (Singles)/47.000 Euro (Ehepaare) können die Versicherten steuerlich ansetzen, die Auszahlungshöhe der Rente hängt unter anderem vom persönlichen Steuersatz ab. Anders als bei der Riester-Rente hat der Versicherungsnehmer die Möglichkeit, die Beitragshöhe selbst zu wählen. Allerdings existieren zahlreichen Verträge ohne die vorgeschriebene Beitragsgarantie.

Nachteile der Rürup-Rente:

- Die Rentenauszahlungen sind im Alter steuerpflichtig.

- Da die Altersbemessungsgrenze relativ hoch ist, wird die Rente erst ab einem bestimmten Alter lukrativ.

- Ähnlich der Riester-Rente sind die Verträge zum Teil nicht nur sehr kompliziert, sondern auch undurchsichtig.

- Es gibt kein Kapitalwahlrecht.

- Der Leistungsbezug erfolgt frühestens mit 62 Jahren.

- Rürup-Verträge sind weder übertragbar noch können sie verschenkt oder beliehen werden.

- Eine Kündigung ist genauso ausgeschlossen, wie eine Auszahlung des Rückkaufswerts. Allerdings besteht die Möglichkeit, den Vertrag beitragsfrei zu stellen.

- Verstirbt eine unverheiratete Person oder der Versicherte vor Eintritt des Rentenbeginns, verfällt das gesamte Kapital. Unverheiratete Personen können den Vertrag nicht vererben. Je nach Anbieter besteht für Ehepaare die Möglichkeit, für die Hinterbliebenenrente eine Zusatzversicherung abzuschließen oder alternativ eine steuerlich nicht geförderte Beitragsrückerstattung zu vereinbaren.

- Beinhaltet der Vertrag eine Berufsunfähigkeitsrente, ist diese im Leistungsfall steuerpflichtig.

Der Klassiker – die Lebensversicherung als private Altersvorsorge

Auch wenn die Lebensversicherung im Laufe der letzten Jahre deutlich an Attraktivität verloren hat, gehört sie noch immer zu den beliebten Varianten der privaten Altersvorsorge. Sowohl bei der Kapitallebensversicherung als auch bei der fondsgebundenen Lebensversicherung handelt es sich um zwei Verträge, die Risikolebensversicherung für den Todesfall und den Sparplan. Bei Ablauf der Versicherung erhält der Versicherungsnehmer eine Garantiesumme sowie eine nicht garantierte Überschussbeteiligung. Im Gegensatz zur Vergangenheit sind bei neuen Verträgen weder die Beiträge steuerlich absetzbar noch die Auszahlungen steuerfrei.

Weitere Möglichkeiten für eine private Altersvorsorge

Neben den klassischen privaten Rentenversicherungen gibt es durchaus noch andere Varianten einer finanziellen Absicherung für das Alter. So hat der Erwerb einer Immobilie Vorteile. Eine Wohnung lässt sich entweder selbst nutzen, um die Miete zu sparen oder ähnlich einer Gewerbeimmobilie vermieten, um Einnahmen zu generieren. Der Vorteil liegt darin, dass Immobilien in der Regel im Wert steigen und ein Wertverlust eher unwahrscheinlich ist. Als nachteilig kann sich die langfristige Kapitalbindung erweisen.

Wer weder das Kapital besitzt, um eine Immobilie zu erwerben oder das Risiko scheut, kann sich mit mithilfe von Sparplänen und/oder Investments ein sicheres Polster als private Altersvorsorge zulegen. Dafür bieten sich sowohl Festgeldkonten als auch offene oder geschlossene Immobilienfonds, Aktienfonds und gemischte Fonds an. Fonds weisen Einzelaktien gegenüber den Vorteil auf, dass sie das Risiko streuen. Wer sich an einem gut gestreuten Fond beteiligt, wird zwar niemals die Gewinne erwirtschaften, die mit Einzelaktien möglich sind, auf der anderen Seite besteht jedoch kaum das Risiko, das gesamte Kapital zu verlieren. Fonds sollten genau wie Aktien grundsätzlich über einen längeren Zeitraum angelegt werden, um die Kursschwankungen abzufangen. Die Faustregel sagt, die Mindestlaufzeit sollte zwölf Jahre nicht unterschreiten.

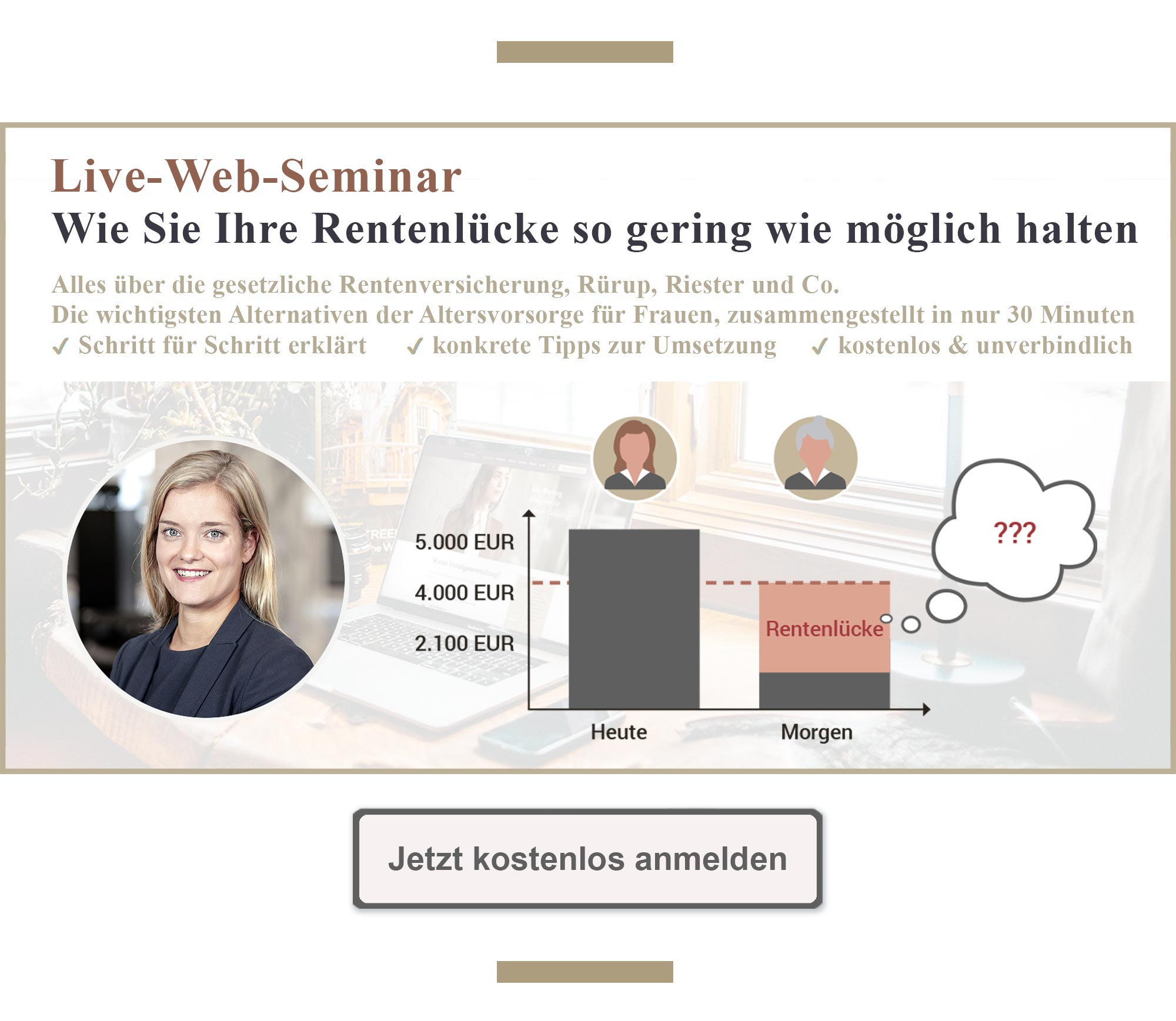

Mehr zu dem Thema erfahren Sie in unserem Web-Seminar: Altersvorsorge für Frauen!

Fazit zur privaten Altersvorsorge

Wir Deutsche werden immer älter – damit steigt auch die Zahl der Rentner. Der demografische Wandel wirkt sich deshalb auch spürbar auf unsere Absicherung im Alter aus. Aber nicht nur der demografische Wandel auch die Arbeitsjahre und die Höhe des Einkommens spielen eine wichtige Rolle bei der Berechnung der gesetzlichen Rente. Sie wird für viele Frauen sehr gering ausfallen.

Daher, sollten Sie

- rechtzeitig anfangen für das Alter vorzusorgen.

- herausfinden, welche Alternative für Sie geeignet ist.

- den Betrag ermitteln, den Sie im Monat zurücklegen können.

In den alten Bundesländern betrug die monatliche Rente im Jahr 2017 durchschnittlich 1.383 Euro, im Osten 1.313 Euro. Das klingt jetzt schon nach ziemlich wenig, die Aussichten auf eine gesetzliche Rente, die zum Leben reicht, sind nicht gerade rosig. Wieso also länger warten und das Thema Altersvorsorge auf die lange Bank schieben? Sie werden sehen – es lohnt sich!

Newsletter

Erfahren Sie von uns die wichtigsten Nachrichten über das Thema Geldanlage.

✓ jede Woche neu ✓ immer aktuell ✓ ohne Werbung ✓ jederzeit abbestellbar

Mit Warburg Navigator die passende Geldanlage finden

Investieren Sie Ihr Vermögen mit den Experten von M.M.Warburg & CO. Modern und unkompliziert.