Zinswende in den USA: Weiterer Korrekturbedarf an den Aktienmärkten?

18. März 2022Ein Blick auf die jüngsten Inflationszahlen aus den USA zeigt Preissteigerungsraten von historischem Ausmaß. Was bedeutet das für das Aktiendepot von Anlegern – und welche Sektoren profitieren in Zeiten von Zinserhöhungen?

Inflationsrate in den USA so hoch wie 1981

Ein Blick auf die jüngsten Inflationszahlen aus den USA zeigt Preissteigerungsraten von historischem Ausmaß: Die Inflationsrate in den USA kletterte im Februar 2022 mit 7,9% auf den höchsten Stand seit Januar 1981. Zuletzt wurden insbesondere die Öl- und Gaspreise durch den Krieg zwischen Russland und der Ukraine weiter in die Höhe getrieben. Aber auch die weniger volatilen Preiskomponenten erhöhten sich spürbar, sodass die Kerninflationsrate auf zuletzt 6,4% anstieg und die Zielinflationsrate von 2% deutlich verfehlte.

Amerikanische Zentralbank: Erhöhung des Leitzinses

Ein schneller Rückgang zur Zielinflationsrate im weiteren Jahresverlauf erscheint zum aktuellen Zeitpunkt unwahrscheinlich. Folgerichtig verkündete die amerikanische Zentralbank auf ihrer gestrigen Sitzung die Erhöhung ihres Leitzinses um 0,25 Prozentpunkte. Unterstützt wurde diese Entscheidung von einem robusten Arbeitsmarkt – im Februar sank die Arbeitslosenquote auf 3,8% und näherte sich dem Vor-Corona Niveau von 3,5% an. Bis Jahresende sind insgesamt sechs weitere Zinsanhebungen eingepreist, darunter ein großer Zinsschritt von 50 Basispunkten im Juni.

Für Anleger stellt sich daher die Frage, welchen Einfluss Zinserhöhungen auf ihr Wertpapierportfolio und insbesondere auf ihr Aktiendepot haben.

Ein Blick in die Lehrbücher verspricht zunächst keine erfreuliche Nachricht: Erhöhen Zentralbanken die Leitzinsen, verteuert sich für Geschäftsbanken die Refinanzierung bei den Zentralbanken. Die Finanzinstitute wollen jedoch nicht auf den gestiegenen Kosten sitzenbleiben, sondern geben diese zum Beispiel in Form von höheren Zinsen für Firmen- und Verbraucherkredite weiter.

Wie schnell dieser Transmissionskanal wirkt, hängt dabei von den Zinsbindungsfristen der bestehenden Kreditverträge ab. Für Kreditnehmer mit einer kurzen Zinsbindungsfrist erhöhen sich somit die Kosten, sodass Privathaushalte weniger konsumieren und Unternehmen weniger investieren können.

Für Unternehmen erschwert sich nicht nur die Refinanzierung, auch der Umsatz leidet unter einer tendenziell sinkenden Nachfrage. Weniger Umsatz- und Gewinnwachstum mindern demnach die erwarteten Zahlungsströme und verringern bei Aktiengesellschaften den Wert des Unternehmens. Aber nicht nur die erwarteten Zahlungsströme schrumpfen in diesem Umfeld, auch der Diskontfaktor – der Zinssatz mit dem die zukünftigen Zahlungsströme abgezinst werden – steigt und verringert den Barwert der künftigen Zahlungsströme.

Leitzinserhöhungen und wirtschaftlicher Aufschwung in direkter Verbindung

Dafür dass es ausgehend von einer Zinsanhebung jedoch nicht zu drastischen Kursrückgängen an den Börsen kommen muss, spricht der Umstand, dass Leitzinserhöhungen häufig in Zeiten eines wirtschaftlichen Aufschwungs vorgenommen werden: Unternehmen verzeichnen Umsatz- sowie Gewinnanstiege, und die privaten Haushalte freuen sich über wachsende Einkommen.

Volkswirte führen in diesem Zusammenhang das Konzept des natürlichen Zinssatzes an – also dem Zinssatz zu dem der Gütermarkt im Gleichgewicht und das Preisniveau stabil ist. Solange der Leitzins abzüglich der erwarteten Inflationsrate unterhalb des natürlichen Zinssatzes liegt, besteht nach wie vor die Möglichkeit einer relativ günstigen Refinanzierung seitens der Verbraucher und Unternehmen, sodass die Güternachfrage und die Produktion weiter zunehmen. Erst im weiteren Verlauf, wenn sich die Konjunkturdynamik abschwächt, ein höheres Zinsniveau erreicht wird und insbesondere der Leitzins abzüglich der Inflationserwartung den natürlichen Zinssatz übersteigt, sind kontraktive Effekte auf die Umsatz- und Gewinnentwicklung von Unternehmen und ihrer Marktbewertung zu erwarten.

Keine Kursrückgänge an den Börsen?

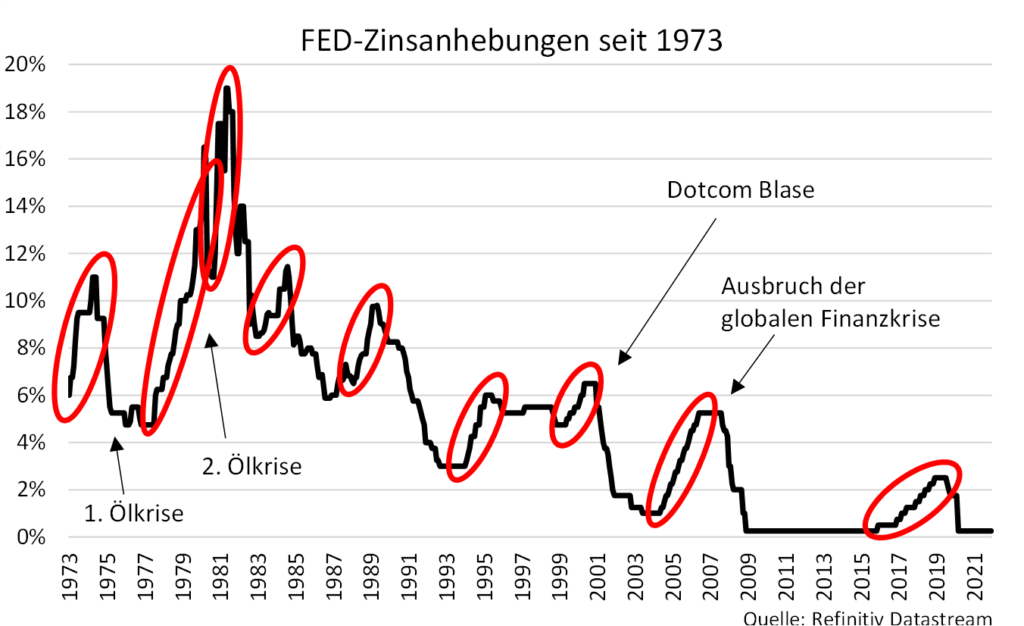

Inwieweit diese Theorien auf die Wirklichkeit tatsächlich zutrafen, haben wir anhand des amerikanischen Aktienmarkts überprüft. Für den Zeitraum von 1973 bis 2021 initiierte die Federal Reserve insgesamt neun Phasen, in denen die Leitzinsen erhöht wurden. Die beiden jüngsten Zyklen ereigneten sich zum einen im Vorfeld der globalen Finanzkrise 2007/2008, zum anderen zwischen 2015 und 2018. Die Länge der Zinserhöhungszyklen variiert dabei von sieben Monaten bis 36 Monaten. Nicht nur das Ausgangsniveau der neun Phasen unterscheidet sich, sondern auch die Geschwindigkeit der Zinsanhebungen seitens der US-Notenbank FED. Während Anfang der 1980er Jahre (Phase 3) die FED die Leitzinsen von zwölf Prozent auf 19 Prozent innerhalb von acht Monaten erhöhte, ging die Federal Reserve beim jüngsten Zinsanstiegszyklus deutlich behutsamer vor.

Welche Wertentwicklung hätten Anleger in der Vergangenheit erzielt, wenn sie im Monat der ersten Zinsanhebung in den S&P 500 investiert hätten und im Monat der letzten Zinsanhebung verkauft hätten?

Die erfreuliche Nachricht: Mit Ausnahme des ersten und sechsten Zinsanstiegszyklus hätten Anleger jeweils eine positive annualisierte Nominalrendite erzielt, allerdings schwanken die Renditen zwischen 2,62 Prozent (Phase vier) und 12,83 Prozent (Phase sieben). Standardisiert man jedoch die Länge der Investition auf zwölf Monate ab dem ersten Zinsschritt, zeigt sich, dass die Haltedauer durchaus ein entscheidender Faktor sein kann.

Während sich die annualisierten Nominalrenditen bei der Mehrzahl der untersuchten Phasen in Bezug auf die Haltedauer nur relativ gering unterscheiden, ist in den Phasen drei (Oktober 1980 bis Mai 1981) und fünf (Dezember 1986 bis Mai 1989) sogar ein Vorzeichenwechsel der Renditen zu beobachten.

So wären Anleger im dritten Zinsanstiegszyklus – der durch ein hohes Ausgangsniveau des Leitzinses (zwölf Prozent) sowie einer kurzen Dauer (sieben Monate) charakterisiert ist – mit einer längeren Haltedauer besser beraten gewesen (Start bis Ende: 6,28 Prozent; zwölf Monate: -6,82 Prozent).

Dahingegen wären Anleger während der fünften Phase mit einer annualisierten Rendite von 8,32 Prozent belohnt worden, wenn sie ihre Investition über den gesamten Zinsanstiegszyklus gehalten hätten. Einen Wertverlust in Höhe von 8,09 Prozent hätten sie stattdessen erlitten, sofern sie sich bereits nach einem Jahr von ihrer Investition getrennt hätten.

Wichtig beim Vergleich der annualisierten Nominalrenditen ist es, die unterschiedlichen Gegebenheiten der neun Phasen zu berücksichtigen. Neben ökonomischen und technischen Faktoren, wie die Länge der Zinsanstiegszyklen und somit die Haltedauer des Investments, die Preisentwicklungsdynamik oder die Geschwindigkeit der Zinsanhebungen, beeinflussen auch politische Umstände oder strukturelle Veränderungen die Aktienkurse. Der Effekt der Leitzinserhöhung darf also keineswegs als kausale oder ausschließliche Ursache für die negative oder positive Performance betrachtet werden.

Wertenwicklung des S&P 500

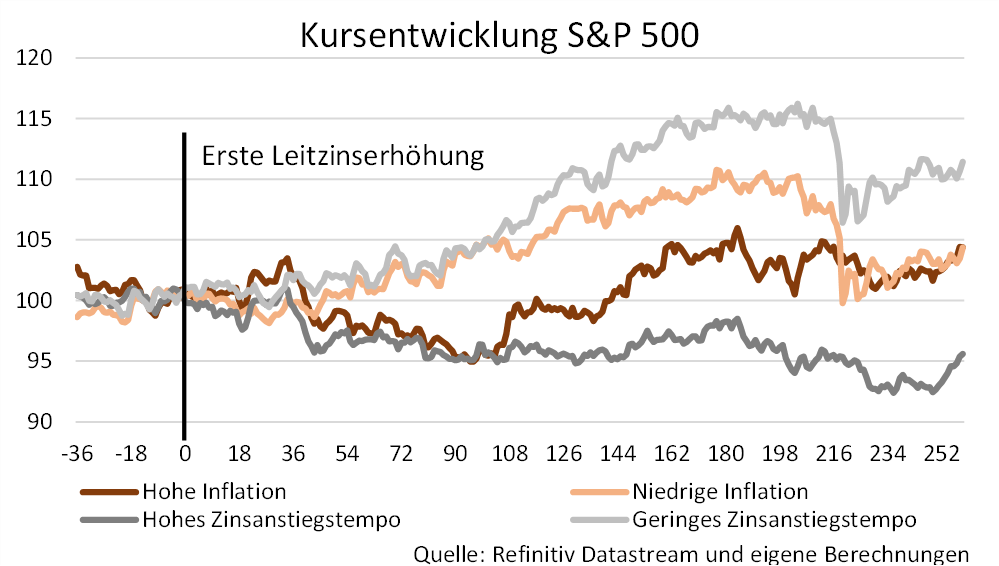

Es lohnt sich, einen genaueren Blick auf die Wertenwicklung des S&P 500 unmittelbar vor und nach dem ersten Zinsanstieg zu werfen. Hier zeigen sich vor allem nach der Leitzinserhöhung divergierende Verläufe. Historisch betrachtet gingen Zinsanstiegszyklen mit vielen und schnellen Leitzinserhöhungen (Phase eins, zwei, drei und sechs) mit einer negativen Entwicklung auf dem Aktienmarkt einher.

Ganz anders sah es für Zyklen mit einem gemäßigten Zinsanstiegstempo aus: Hier stieg die Wertentwicklung im Durchschnitt zunächst steil an und flachte erst nach rund 210 Handelstagen nach der ersten Zinsanhebung ab. Eine ähnliche Schere zeigt sich bei der Unterscheidung nach der Ausgangsinflation.

In Zyklen, in denen zum Zeitpunkt des ersten Zinsschrittes die Inflation die drei Prozent Marke übertraf (Phase eins bis vier), erlitt die Wertentwicklung des S&P 500 zunächst einen Dämpfer und erholte sich durchschnittlich erst nach rund 100 Handelstagen. Ging die Leitzinsanhebung jedoch von einem moderaten Inflationsniveau aus, waren in den ersten Monaten Wertzuwächse zu verzeichnen.

Diese empirischen Ergebnisse unterstreichen in der Tat die theoretischen Überlegungen: In Perioden, in denen die Inflation sowie das Zinsanstiegstempo relativ gering ausfallen und die Wirtschaft sich in einem Aufschwung befindet, reagieren die Aktienmärkte positiv. Steigende Unternehmensgewinne sowie vergleichsweise günstige Finanzierungsbedingungen für Firmen und private Haushalte (der Leitzins abzüglich der Inflationserwartungen liegt unterhalb des natürlichen Zinssatzes) beeinflussen das Geschehen auf den Kapitalmärkten positiv.

Liegt die Inflationsrate zu Beginn der ersten Leitzinsanhebung bereits auf einem hohen Niveau und befindet sich die Wirtschaft zudem bereits in einer späteren Phase des Konjunkturzyklus oder hat den Hochpunkt bereits überschritten, wirkt sich dies in der Regel negativ auf die Aktienmärkte aus. Auch ein hohes Zinsanstiegstempo spricht für ein schnelleres Überschreiten des natürlichen Zinssatzes und somit erschwerten Refinanzierungsbedingungen für die Privathaushalte und Unternehmen.

Live-Web-Seminare mit Dr. Christian Jasperneite

Was passiert aktuell eigentlich am Kapitalmarkt? Wie steht es wirklich um Inflation und Geldpolitik? Dr. Christian Jasperneite gibt Ihnen einen 30-minütigen Einblick zur aktuellen Lage am Kapitalmarkt und einen Ausblick für den kommenden Monat. Bringen Sie gern auch Ihre Fragen mit!

Anmeldung

Melden Sie sich jetzt für das Web-Seminar „Kapitalmarktausblick mit unserem Chefstrategen Dr. Christian Jasperneite“ und unseren Newsletter an.

Donnerstag, der 24. Oktober 2024, 13:00 Uhr

Welche Sektoren profitieren in Zeiten von Zinserhöhungen?

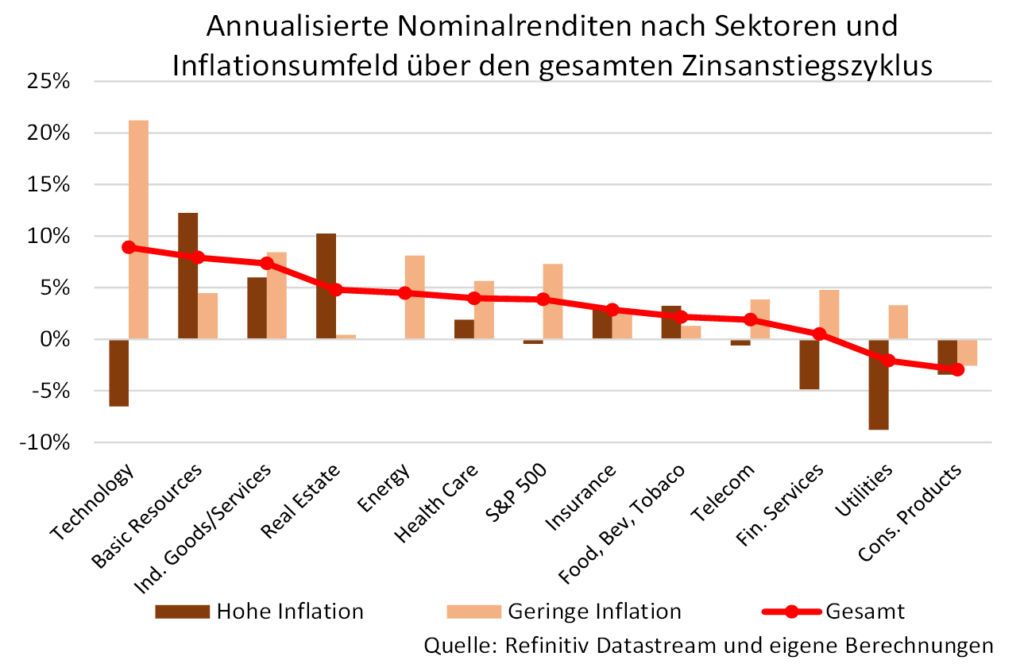

Abschließend lohnt es sich, die Performance einzelner Sektoren näher zu untersuchen. Hier deuten die Ergebnisse keineswegs auf eine homogene Wertentwicklung an den Aktienmärkten hin. Über alle neun Zinsanstiegszyklen hinweg landen beispielsweise die Konsumgüterbranche (-3,0 Prozent), Versorger (-2,1 Prozent) oder Telekommunikationsunternehmen (1,9 Prozent) auf den hinteren Plätzen und weisen teilweise Wertverluste aus.

Dagegen schneiden zyklische und inflationssensitive Branchen wie Energie (4,5 Prozent) oder Grundstoffe (7,9 Prozent) wesentlich besser ab. Aber auch der Immobiliensektor weist eine positive Wertentwicklung über den gesamten Zinsanstiegszyklus auf. Das lässt sich damit erklären, dass die Mieteinnahmen häufig über Indexmieten mit dem Preisniveau ansteigen, während die Refinanzierung längerfristig ausgerichtet ist und die Kosten sich nur langsam nach oben anpassen.

Wie schon bei der Analyse des S&P 500 spielen das Inflationsniveau zu Beginn des ersten Zinsanstiegs sowie das Zinsanstiegstempo eine wichtige Rolle. Während die Mehrzahl der Sektoren mit einer geringen Ausgangsinflation und geringem Zinsanstiegstempo besser abschneidet, profitieren die Sektoren Grundstoffe sowie Lebensmittel, Getränke und Tabak von einem Umfeld mit stark steigenden Preisen und kräftigen Zinsanstiegen. Unternehmen aus diesen Branchen scheinen die gestiegenen Inputpreise leichter an die Verbraucher weitergeben zu können oder profitieren als Hersteller von unverzichtbaren Produkten des täglichen Bedarfs unmittelbar von steigenden Rohstoffpreisen.

Alles in allem …

… sollten Anleger bei Leitzinserhöhungen also nicht in Panik verfallen, sondern die Umstände genau verfolgen. Theoretische und empirische Ergebnisse haben gezeigt, dass Zinserhöhungen per se nicht negativ für den Aktienmarkt sein müssen. Vor allem in Zeiten eines konjunkturellen Aufschwungs verbunden mit einer moderaten Inflation und einem geringen Zinsanstiegstempo kam es sogar zu Wertzuwächsen.

Autor: Carsten Klude

Carsten Klude studierte nach seiner Ausbildung zum Bankkaufmann bei der Deutschen Bank VWL mit Schwerpunkt Ökonometrie in Kiel. 1996 kam er zu M.M.Warburg & CO, für die er zunächst die europäischen Kapitalmärkte analysierte und später mit der Leitung des Makro-Research betraut wurde. Seit dem Jahr 2009 ist Herr Klude Mitglied im Investmentrat von M.M.Warburg & CO und verantwortet seit dem Sommer 2013 das Asset Management der Bank. Zusätzlich ist Herr Klude seit dem Jahr 2010 Mitglied im Ausschuss für Wirtschafts- und Währungspolitik des Bundesverbandes deutscher Banken e.V., dessen Vorsitz er von 2015 bis 2018 inne hatte.

Newsletter

Erfahren Sie von uns die wichtigsten Nachrichten über das Thema Geldanlage.

✓ jede Woche neu ✓ immer aktuell ✓ ohne Werbung ✓ jederzeit abbestellbar

Mit Warburg Navigator die passende Geldanlage finden

Investieren Sie Ihr Vermögen mit den Experten von M.M.Warburg & CO. Modern und unkompliziert.