Nicht alle Eier in einen Korb legen – warum diese Regel nicht nur zu Ostern gilt

14. April 2022Durch eine geschickte Mischung von Wertpapieren, Märkten und Assetklassen kann das Risiko eines Portfolios reduziert werden, ohne den Erwartungswert der Rendite negativ zu tangieren. Das funktioniert besonders dann gut, wenn Anleihen und Aktien eine negative Korrelation aufweisen. Doch was passiert, wenn sich Anleihen nicht an die Regel halten, sondern eher stärker als Aktien fallen, so wie das derzeit der Fall ist? Wir werfen einen Blick auf alternative Investmentmöglichkeiten, die den Diversifikationsspielraum vergrößern.

Portfolio: Mischung von Wertpapieren, Märkten und Assetklassen

In der Finanzbranche gilt die Regel, wonach einem nichts geschenkt werde, außer der Möglichkeit, seine Portfolios zu diversifizieren. Anleihen können in einem solchen Umfeld die Funktion des sicheren Hafens einnehmen, wenn Aktien in schweren Sturm geraten. Im Moment ist dieser Mechanismus leider angeschlagen; zuletzt sind Aktien eher gefallen, ohne dass Anleihen eine positive Entwicklung aufwiesen und die Verluste bei den Aktien auch nur annähernd abfedern konnten.

Genau genommen konnte das Gegenteil beobachtet werden.

Vor allem Staatsanleihen mit hervorragender Bonität haben in den letzten Wochen aus der Spitze so viel verloren wie seit vielen Jahrzehnten nicht mehr. Exemplarisch lässt sich das am Unterwasserchart von Bundesanleihen mit fünf Jahren Restlaufzeit aufzeigen.

Eigentlich weisen Anleihen mit einer Restlaufzeit von fünf Jahren keine besonders hohe Volatilität auf, da die sog. Duration nicht außergewöhnlich hoch ist. Dementsprechend sind in dieser Laufzeitenklasse (bei guter Bonität des Emittenten) temporäre Rückschläge von fünf Prozent schon die absolute Ausnahme.

Zuletzt betrug der Rückschlag von fünfjährigen Bundesanleihen aber sogar acht Prozent!

Obwohl in Europa zum ersten Mal seit dem Zweiten Weltkrieg ein Angriffskrieg geführt wird, konnten dementsprechend die Anleihen mit der wohl besten Bonität Europas nicht einmal im Ansatz die Funktion des sicheren Hafens übernehmen. Leider gilt das auch für US-amerikanische Treasuries, und zwar über alle Laufzeitenbänder hinweg.

Da Anleihen dementsprechend keinen diversifizierenden Effekt entfalten konnten, kann es nicht überraschen, dass auch gemischte Portfolios liquider Anlageformen zuletzt einen Rückschlag erleiden mussten. In einem international aufgestellten gemischten Portfolio (50% Aktien, 50% Anleihen, jeweils 50% USA und 50% Europa) betrug der Rückschlag in etwa acht Prozent.

Ein noch stärkerer Rückgang wurde vor allem von den Aktien verhindert, die sich angesichts der bedrohlichen Gemengelage aus zu erwartender Stagflation, Krieg und Lieferkettenproblemen immer noch erstaunlich gut halten. In der Vergangenheit war es dagegen nicht untypisch, wenn gemischte Portfolios in Krisenzeiten einen Draw-Down von bis zu 25% aufwiesen – und das, obwohl Anleihen im Gegensatz zum aktuellen Umfeld in vorherigen Krisen in der Regel als sicherer Hafen funktionierten.

Inflation, Leitzinsen & Staatsschulden

Wenn man nun unterstellt, dass angesichts hoher Inflationsraten, steigender Leitzinsen und dramatisch ansteigender Staatsschulden Anleihen auch in Zukunft nicht so wie früher die Rolle des sicheren Hafens übernehmen können, kommt es umso mehr darauf an, dass Aktien keine negativen Überraschungen bereithalten.

Und auch wenn wir Aktien und generell Sachwerte in Zeiten niedriger Realzinsen langfristig für alternativlos halten, muss das nicht bedeuten, dass temporär keine Rückschläge zu erwarten wären.

Gründe für deutliche temporäre Kursrückgänge gäbe es viele:

So bahnt sich nicht nur eine wirtschaftliche Stagnation (vielleicht sogar eine Rezession) in Verbindung mit hohen Inflationsraten an – auch die radikale (oder sollte man schon sagen: vollkommen übertriebene und unangemessene) chinesische Zero-Covid-Strategie mit aberwitzig anmutenden Lockdowns bringt erneut zusätzlichen Sand in das weltwirtschaftliche Getriebe.

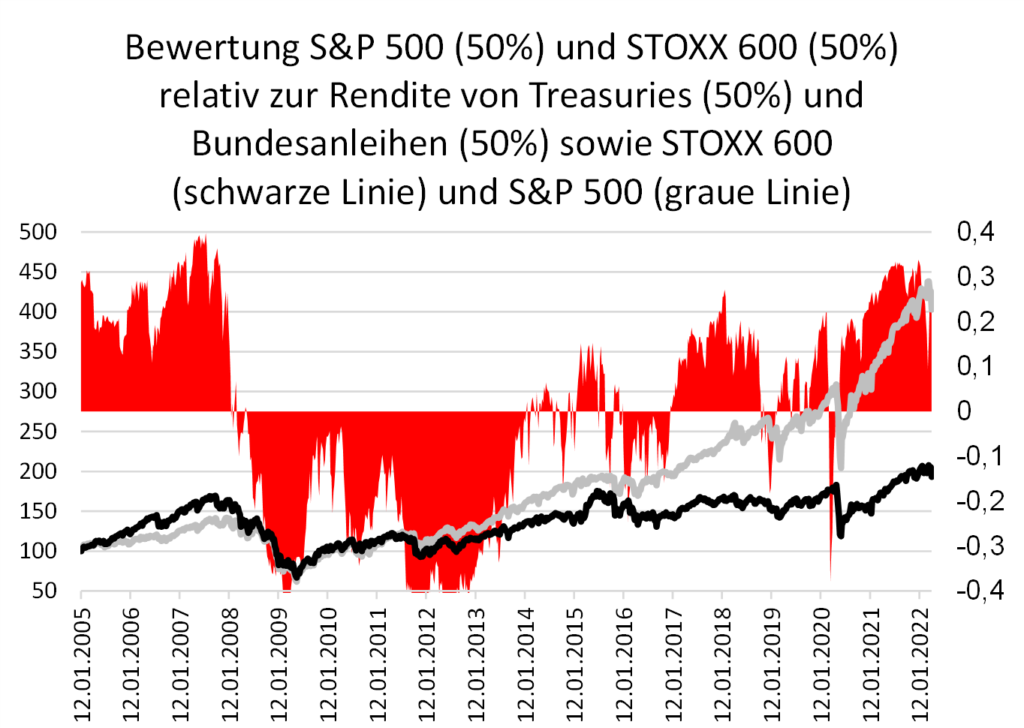

Als wenn das nicht genug wäre, erscheinen auch die Bewertungen an den Aktienmärkten eher teuer, wie unser Bewertungsmodell für die westlichen Aktienmärkte nahelegt.

Außerdem sind die Gewinnschätzungen für dieses und das kommende Jahr vermutlich ein wenig zu optimistisch; zudem droht in Europa ein Lieferengpass für Gas, Öl und Kohle, wenn die russischen Lieferungen aus welchen Gründen auch immer eingestellt werden sollten.

Wenn man ehrlich ist, muss man sich eingestehen, dass das kein vergnügungssteuerpflichtiges Umfeld für Aktien ist.

Auf der anderen Seite darf man nicht in einen übertriebenen Pessimismus verfallen, da extrem niedrige Realzinsen Aktien vor einem dramatischen Crash schützen dürften.

Live-Web-Seminare mit Dr. Christian Jasperneite

Was passiert aktuell eigentlich am Kapitalmarkt? Wie steht es wirklich um Inflation und Geldpolitik? Dr. Christian Jasperneite gibt Ihnen einen 30-minütigen Einblick zur aktuellen Lage am Kapitalmarkt und einen Ausblick für den kommenden Monat. Bringen Sie gern auch Ihre Fragen mit!

Anmeldung

Melden Sie sich jetzt für das Web-Seminar „Kapitalmarktausblick mit unserem Chefstrategen Dr. Christian Jasperneite“ und unseren Newsletter an.

Donnerstag, der 24. Oktober 2024, 13:00 Uhr

Diversifikation der Portfolios

Trotzdem ist man in diesem Umfeld gut beraten zu überlegen, wie die Diversifikation verbessert werden kann, wenn Anleihen die Rolle als Diversifikator nicht mehr optimal darstellen können. Hier kommt man unweigerlich auf alternative Investments, und zwar in liquider wie illiquider Form.

- Auf der liquiden Seite bieten sich Fonds an, die den Anspruch haben, ohne größere Schwankungen und weitgehend unabhängig von klassischen Assetklassen Erträge zu erwirtschaften. Das hört sich leichter an, als es ist. Es gibt gar nicht so viele Fonds, die in der Vergangenheit dieses Leistungsversprechen hinreichend gut eingelöst haben.

Und eine gute Wertentwicklung in der Vergangenheit ist noch lange kein Garant für eine erfreuliche Performance in der Zukunft.

Dementsprechend vorsichtig hat hier eine Auswahl zu erfolgen.

- Das Gleiche gilt für nichtliquide alternative Investments im Bereich Private Equity, Venture Capital, Private Debt, Infrastruktur oder Immobilien. Nicht alles, was in Hochglanzprospekten versprochen wird, wird immer von diesen Produkten eingehalten werden.

Und trotzdem ist man gut beraten, sich die Mühe zu machen, auch hier Investmentmöglichkeiten zu prüfen. So existieren streng regulierte Vehikel wie beispielsweise der European Long Term Investment Fund (ELTIF), die auf den Erfahrungen und Fehlern vergangener Jahre fußen und einen guten Rahmen für Privatinvestoren bieten, Zugang zu diesen Märkten und Assetklassen zu erlangen.

Dabei sollte nicht erwartet werden, dass eine optimale Asset Allocation aus liquiden und nicht liquiden Anlagen akademisch perfekt hergeleitet werden kann. Dafür existiert kein ausreichendes Datenmaterial. Angesichts der anstehenden Herausforderungen wäre es aber vermutlich ein Fehler, in diese Körbe gar keine Eier zu legen.

Autor: Dr. Christian Jasperneite

Dr. Christian Jasperneite studierte an der Universität Passau VWL und promovierte anschließend an der Universität Passau am Lehrstuhl für Wirtschaftspolitik. Nach einem Forschungsaufenthalt an der Harvard University begann er im Jahr 2000 als Analyst im Makro-Research von M.M.Warburg & CO. Seit Anfang 2009 ist Dr. Jasperneite Chief Investment Officer bei M.M.Warburg & CO und verantwortet dort u.a. Fragen der strategischen und taktischen Allokation sowie der Portfoliokonstruktion und der Produktentwicklung.

Newsletter

Erfahren Sie von uns die wichtigsten Nachrichten über das Thema Geldanlage.

✓ jede Woche neu ✓ immer aktuell ✓ ohne Werbung ✓ jederzeit abbestellbar

Mit Warburg Navigator die passende Geldanlage finden

Investieren Sie Ihr Vermögen mit den Experten von M.M.Warburg & CO. Modern und unkompliziert.