Mikrokredite: Ein profitables Konzept zur Armutsbekämpfung?

1. März 2024Heute können wir fast alles auf Kredit kaufen: Fahrräder, Autos, Häuser. Selbst die Studiengebühren leihen wir uns. Aber nicht jeder hat so viel Spielraum. Vor allem Menschen in Schwellenländern mit geringem Einkommen haben häufig keinen Zugang zu Krediten. Eine mögliche Lösung sind Mikrokredite. Sie sollen Hilfe zur Selbsthilfe bieten und waren in den letzten Jahrzehnten ein wichtiges Instrument der Entwicklungsarbeit.

Mikrofinanzierung zielt auf finanzielle Inklusion und unterstützt Menschen mit geringem Einkommen bei der Aufnahme, Ausweitung oder Beibehaltung einer einkommensschaffenden Tätigkeit. Dadurch soll die untere Mittelschicht in Schwellenländern gestärkt und ein Beitrag zur Stabilisierung dieser Volkswirtschaften geleistet werden. Insgesamt sind etwa zwei Drittel der Mikrofinanzkunden weltweit Frauen.

Muhammad Yunus: Der Bankier der Armen

Der Wirtschaftswissenschaftler Muhammad Yunus aus Bangladesch kämpft seit den 1970er Jahren gegen die Armut. Um ein gerechteres Finanzsystem zu schaffen, gründete er Anfang der 1980er Jahre in seinem Heimatland die Grameen Bank (“Ländliche Bank”), die weltweit erste Mikrofinanzinstitution, die Kleinkredite an arme Menschen und Kleinunternehmen in Entwicklungsländern vergibt.

Dafür erhielt Yunus 2006 den Friedensnobelpreis und wurde als „Bankier der Armen“ bekannt.

Mikrokredite umfassen in der Regel Kreditbeträge von 50 bis 1.500 Euro und haben eine kurze Laufzeit von ein bis zwei Jahren. Inzwischen gibt es eine ganze Reihe solcher Kreditinstitute, die wiederum mit Investmentgesellschaften zusammenarbeiten.

Struktur des Kreditvergabeprozesses

Wie ist der Kreditvergabeprozess strukturiert? Mikrokredite werden von so genannten Mikrofinanzinstituten, kurz MFI, vergeben, die ihren Sitz meist in Schwellen- und Entwicklungsländern haben. Natürlich verleihen sie das Geld nicht umsonst: Die Zinsen sind in der Regel sogar deutlich höher als bei Banken. Das klingt zunächst nach Ausbeutung, allerdings verlangen lokale Geldverleiher ebenfalls höhere Zinsen. Nur ein Teil der Kreditzinsen fließt in die Kassen der MFI.

Die Institute zahlen ihrerseits Zinsen an kooperierende Banken oder Investmentgesellschaften, die über Fonds Geld für die MFI einsammeln. In Deutschland sind die für die meisten Anleger verfügbaren Produkte als Rentenfonds ausgestaltet, denn Mikrofinanzfonds investieren in der Regel in unverbriefte Darlehen an ausgewählte Mikrofinanzinstitute in Schwellen- und Entwicklungsländern.

Volumen von Mikrofinanzfonds

Ende 2022 betrug das von Mikrofinanzfonds verwaltete Vermögen rund 20,4 Mrd. USD. Vor zehn Jahren waren es noch knapp 10 Mrd. USD[1]. Dieses Wachstum ist unter anderem auf die Einführung neuer Technologien wie Online-Banking zurückzuführen, das den Zugang für Menschen in Entwicklungsländern erleichtert. Zum anderen steigt die Nachfrage nach nachhaltigen Investments. Mikrofinanzfonds werden als Artikel-9-Fonds im Sinne der EU-Offenlegungsverordnung eingestuft.

Lohnt es sich in Mikrokredite zu investieren?

Laut einer aktuellen Studie von Scope, in der zwölf Mikrofinanzfonds untersucht werden, liegt die durchschnittliche Nettorendite von Mikrofinanzfonds im Jahr 2022 bei rund drei Prozent. Über einen Zeitraum von drei Jahren betrug die durchschnittliche Rendite 1,71 Prozent p.a., über einen Zeitraum von fünf Jahren 2,40 Prozent p.a.. Auf den ersten Blick erscheinen diese Renditen nicht besonders attraktiv.

Interessant ist jedoch, dass diese Renditen konstant und damit relativ unabhängig vom Marktumfeld erzielt wurden.

Elf von zwölf Mikrofinanzfonds in Deutschland erzielten 2022 Kursgewinne, obwohl das Marktumfeld schwierig war und Renten- sowie Aktienfonds überwiegend Kursverluste hinnehmen mussten. Die durchschnittliche Volatilität der von Scope analysierten Mikrokreditfonds ist mit 1,82 Prozent über die letzten drei Jahre und 1,67 Prozent über die letzten fünf Jahre signifikant niedriger als in anderen Rentensegmenten.

Korrelation von Mikrokrediten zu traditionellen Anlageklassen

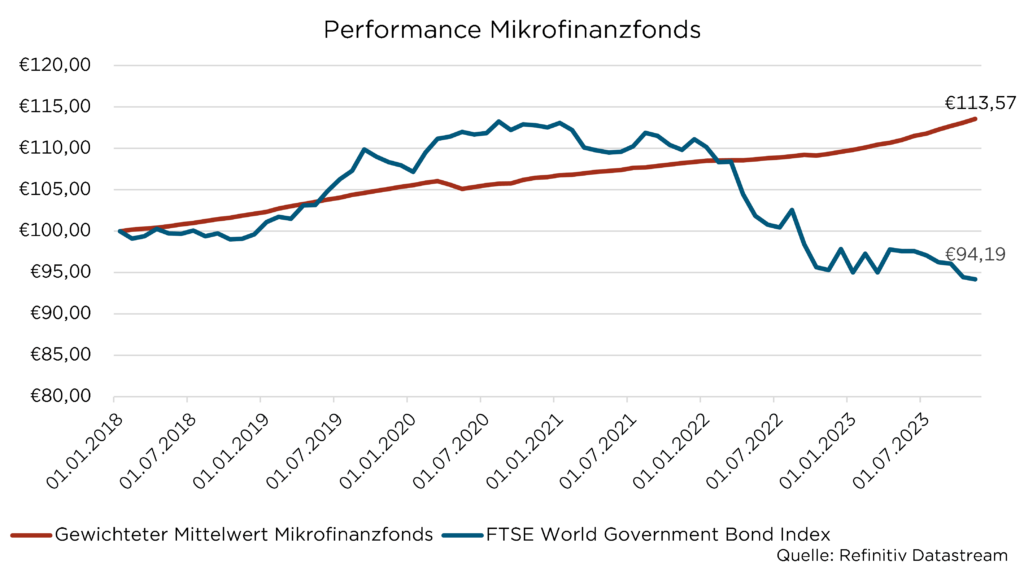

Die geringen Kursschwankungen und die relativ niedrigen, aber stetigen Renditen lassen sich gut an der am Volumen gewichteten durchschnittlichen Kursentwicklung der in Deutschland zugelassenen Mikrokreditfonds im Vergleich zu einem globalen Staatsanleihen Index (exemplarisch: FTSE World Government Bond Index) ablesen[2]. Die Abbildung verdeutlicht auch, dass Investitionen in Mikrokredite als Anlageklasse eine eher geringe Korrelation zu klassischen Renten- oder Aktienprodukten aufweisen und sich somit stabilisierend auf ein Portfolio auswirken.

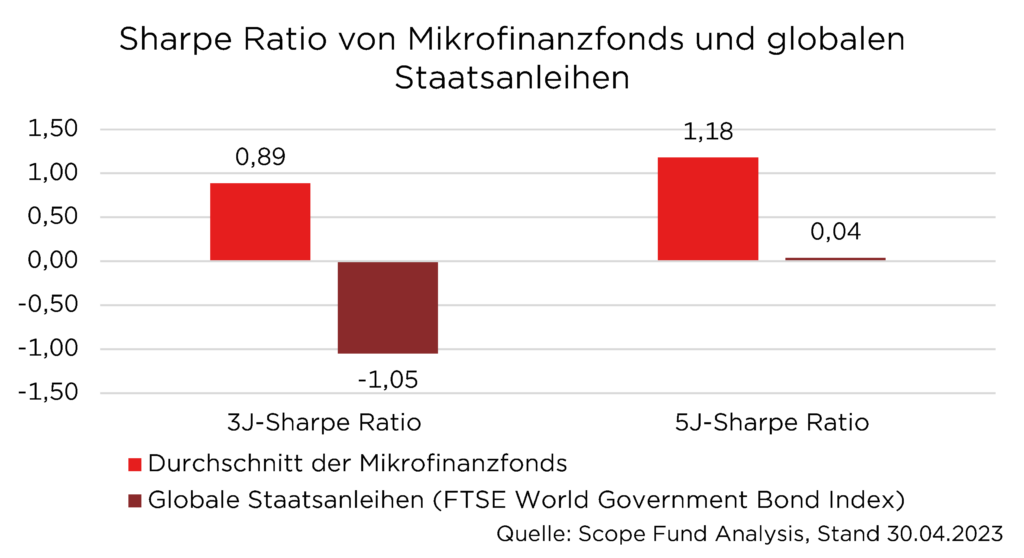

Die attraktiven Rendite- und Risikoeigenschaften von Mikrofinanzfonds bescheinigt auch die Studie von Scope. Diese hat die Sharpe Ratios von zwölf Mikrofinanzfonds untersucht und kommt zu dem Ergebnis, dass diese in den letzten drei und fünf Jahren ein effizienteres Rendite-Risiko-Profil aufweisen als ein globaler Rentenfonds und somit mehr Rendite pro Risikopunkt erwirtschaftet haben.

Was, wenn die Kredite ausfallen?

Das Modell der Mikrofinanzierung mag an P2P-Kredite erinnern. Mikrofinanzfonds haben jedoch eine geringe Ausfallquote, sodass die Wahrscheinlichkeit eines Totalverlusts für den Anleger niedrig ausfällt. Jeder Mikrofinanzfonds investiert in mehrere MFIs, die wiederum Kredite an viele Kleinkreditnehmer vergeben. Durch diese breite Streuung fällt das Ausfallrisiko gering aus.

Da Anleger über einen Fondsmantel in Mikrokredite investieren, gilt ihr angelegtes Kapital als Sondervermögen. Das bedeutet, dass es getrennt vom Vermögen der Fondsgesellschaft verwahrt wird und im Fall einer Insolvenz der Fondsgesellschaft nicht zur Begleichung der Schulden herangezogen werden kann.

Bekämpfen Mikrokredite wirklich die Armut?

Eine Beimischung von Mikrofinanzfonds ergibt aus Sicht von Anlegern also durchaus Sinn. Haben Mikrokredite aber auch einen positiven realwirtschaftlichen Effekt?

Haben Mikrokredite aber auch einen positiven realwirtschaftlichen Effekt?

Kritiker bezweifeln dies. Generell gibt es bisher wenig belastbare Studien zu diesem Thema. Klar ist, dass Mikrokredite als alleiniges Instrument zur Armutsbekämpfung nicht ausreichen[3]. Mikrokredite können weder die Infrastruktur noch die Bildungssysteme in den betroffenen Ländern stärken, geschweige denn zur Einhaltung der Menschenrechte beitragen.

Andere Kritiker warnen, dass Mikrokredite ihre Inanspruchnehmer in die Schuldenfalle treiben können. Vor allem Kambodscha wird in diesem Zusammenhang häufig genannt. Berichten zufolge waren 2017 bis zu 50 Prozent der Kambodschaner überschuldet oder von Überschuldung bedroht. Die Corona Krise hat diese Entwicklung zusätzlich verschärft.[4] Allerdings kann festgehalten werden, dass es in der Vergangenheit durch Mikrokredite nach dem innovativen Konzept von Muhammad Yunus gelungen ist, Finanzmittel direkt an die Betroffenen zu lenken und ein Angebot zur Selbsthilfe zu schaffen.

Wie lautet unser Fazit?

Muhammad Yunus hat vor etwa 50 Jahren die Mikrofinanzierung als wichtiges Instrument zur Armutsbekämpfung etabliert. Auch wenn der Markt in den letzten Jahren gewachsen ist, bleibt er überschaubar. Die durchschnittliche Nettorendite fällt mit rund zwei Prozent p.a. in den letzten Jahren nicht exorbitant hoch, aber sehr konstant aus. Angesichts des bis Juli 2022 vorherrschenden Niedrigzinsniveaus und eines schwierigen Jahres 2022 ist das kein schlechtes Ergebnis.

Steigende Renditen für Unternehmens- und Staatsanleihen im Jahr 2023, die in der Scope-Studie kaum berücksichtigt wurden, werden langfristig auch die Konditionen für Mikrokredite der MFIs verteuern und sich positiv auf die Renditeerwartungen von Mikrofinanzfonds auswirken. Insbesondere die geringen Kursschwankungen und die damit verbundenen guten Sharpe Ratios sprechen aber auch für eine Investition in Mikrokredite.

Zudem sind alle in Deutschland zugelassenen Mikrofinanzfonds als Artikel-9-Fonds klassifiziert und damit für nachhaltig orientierte Anleger geeignet. Selbst für chancenorientierte Anleger kann eine Beimischung von Mikrofinanzfonds sinnvoll sein, da auch in schwierigen Marktphasen mit stetigen Gewinnen zu rechnen ist und damit wertvolle Diversifikationspotentiale auf Portfolioebene einhergehen.

Wir bedanken uns bei Jan Mooren für die tatkräftige Unterstützung zu diesem Beitrag.

Foto von Unsplash von Gabriel Jimenez

[1] Quelle: https://www.scopegroup.com/dam/jcr:4a57a467-bfde-48e1-8775-8143ef6712a1/Scope%20Marktanalyse%20Mikrofinanzfonds%20Mai%202023.pdf, Abruf 28.2.2024

[2] Es werden nur Mikrofonds berücksichtigt, die als Rentenfonds ausgestaltet sind und in Schuldtitel investieren.

[3] Quelle: https://www.dw.com/de/mikrokredite-kein-allheilmittel-gegen-armut/a-51123088, Abruf: 28.02.2024

[4] Quelle: https://www.fian.de/wp-content/uploads/2022/02/FIAN-Ueberschuldungsstudie-Studie-17.02.pdf, 28.02.2024

Autor: Simon Landt

Simon Landt hat einen Masterabschluss in Quantitative Finance und in Quantitative Economics an der Universität Kiel erworben und ein Auslandsemester an der School of Economics and Business der Universität Ljubljana absolviert. Nach seinem einjährigen Traineeprogramm startete er seine berufliche Laufbahn als Analyst im Makro Research. Seit Oktober 2021 arbeitet Simon Landt im Private Asset Management von M.M.Warburg & CO zusammen mit Carsten Klude und Dr. Christian Jasperneite. Er ist spezialisiert auf Analysen des aktuellen Marktumfeldes und steuert die fondsgebundenen Vermögensverwaltungsstrategien. Zudem unterrichtet Simon Landt seit 2024 den Masterkurs „Portfolio- und Assetmanagement“ an der Northern Business School.

Newsletter

Erfahren Sie von uns die wichtigsten Nachrichten über das Thema Geldanlage.

✓ jede Woche neu ✓ immer aktuell ✓ ohne Werbung ✓ jederzeit abbestellbar

Mit Warburg Navigator die passende Geldanlage finden

Investieren Sie Ihr Vermögen mit den Experten von M.M.Warburg & CO. Modern und unkompliziert.