Klimarisiken im Portfolio: Wie geht man damit um?

22. Oktober 2021Auf den ersten Blick erscheint es einfach, klimarelevanten Risiken auszuweichen und sich daraus ergebende Chancen zu nutzen, indem man als Portfoliomanager den CO2-Fußabdruck seines Portfolios deutlich senkt. Das ist allerdings keine perfekte Lösung. Wir zeigen auf, welche Möglichkeiten sich für Asset Manager bieten, um ein wenig resistenter gegenüber Klimarisiken aufgestellt zu sein.

Nicht erst seit der Bundestagswahl ist der Klimawandel ein dominierendes Thema. Während aber viele andere relevante Themen mit der Zeit an Bedeutung verlieren, dürfte der Klimawandel in den kommenden Jahrzehnten dauerhaft auf der Agenda bleiben. So überrascht es nicht, dass auch aus Sicht des Portfoliomanagements klimarelevante Themen immer mehr in den Mittelpunkt rücken und zu einer zentralen Fragestellung der Portfoliokonstruktion werden.

Anlageentscheidungen: Gibt es Möglichkeiten, auf den Klimawandel zu reagieren?

Dabei dreht sich die gesamte Diskussion letztlich um die Frage, inwieweit und in welcher Weise für Asset Manager die Möglichkeit besteht, auf den Klimawandel zu reagieren. Denn vom Klimawandel gehen verschiedene Wirkungen auf Portfolios aus. Zum einen dürfte es Aktien oder sogar ganze Branchen geben, die direkt unter steigenden CO2-Preisen leiden werden.

Das betrifft vor allem die Regionen, in denen ein CO2-Emissionshandel die Emissionen begrenzt. Dazu gehört vor allem Europa, aber auch beispielsweise China. Zum anderen existieren Aktien und Branchen, die indirekt unter Klimaeffekten leiden könnten – dazu gehören beispielsweise Versicherungen, deren Schadensfälle durch Extremwetterereignisse zunehmen.

Schließlich können auf der anderen Seite aber auch einzelne Aktien oder sogar ganze Branchen von dem Klimawandel und damit einhergehenden staatlichen Eingriffen, einer staatlichen Subventionierung sowie einer geänderten Nachfrage profitieren.

Sollte man also als Portfoliomanager den CO2-Fußabdruck seines Portfolios deutlich senken, indem man klimarelevanten Risiken ausweicht und die sich daraus ergebende Chancen nutzt? Das ist allerdings keine perfekte Lösung – schließlich weisen beispielsweise Versicherungen einen vergleichsweise kleinen CO2-Fußabdruck auf und bergen trotzdem ein größeres mittelfristiges „Klimarisiko“ in sich.

Im Prinzip müsste jede Aktie eines Investmentuniversums mit einem Klimarisikoscore versehen werden, der sich aus einer CO2-Preis-Sensitivität und anderen weniger gut quantifizierbaren Größen zusammensetzt.

Mit Hilfe dieser Information ließe sich ein Portfolio konstruieren, das gegenüber der Benchmark deutlich weniger Klimarisiken aufweist. Wer allerdings denkt, dass damit schon die Lösung gefunden wurde, täuscht sich vermutlich gewaltig.

Live-Web-Seminare mit Warburg Navigator

Der größte Einbruch der Märkte seit der Finanzmarktkrise, die Ausmaße der Corona Krise an der Börse ist immens. Welche Schlüsse ziehen wir daraus? Was sind die wirtschaftlichen Konsequenzen und was bedeutet das alles für die Kapitalmärkte und nicht zuletzt für Sie als Anleger? Zu diesem Thema spricht unser Chief Investment Officer Dr. Christian Jasperneite und beantwortet dabei auch Ihre Fragen.

Anmeldung

Melden Sie sich jetzt für das Web-Seminar „Kapitalmarktausblick mit unserem Chefstrategen Dr. Christian Jasperneite“ und unseren Newsletter an.

Donnerstag, der 24. Oktober 2024, 13:00 Uhr

Ein derart optimiertes Portfolio würde andere, neue „Risiken“ mit sich bringen; …

… nämlich in Form einer deutlich von der Benchmark abweichenden Sektorallokation oder aber in Form einer massiv von der Benchmark abweichenden Faktorskyline. Kontrolliert man diese Parameter, sinkt wiederum die Attraktivität hinsichtlich der Klimarisiken.

Ein wenig mehr Spielraum erhielte man, wenn man Leerverkäufe zulassen würde; könnte man Aktien mit hohen Klimarisiken leerverkaufen und gleichzeitig das Bruttoexposure auf über 100% anheben, ließen sich vermutlich Portfolios konstruieren, in denen der Zielkonflikt zwischen „Klimaattraktivität“ und anderen Zielsetzungen zu einem erheblichen Teil aufgelöst werden könnte. Zur Wahrheit gehört aber auch, dass diese Möglichkeit der Portfoliokonstruktion für die allermeisten Investoren nicht darstellbar ist und eher nur eine mögliche theoretische Vorgehensweise darstellt.

Für die Praxis ergibt sich aber eine weitere interessante Möglichkeit,…

… zumindest einen Teil der Klimarisiken eines Portfolios abzusichern. Geht man davon aus, dass ein gewisser Teil der tatsächlichen Risiken mit der Entwicklung des CO2-Preises zusammenhängt, erscheint hier ein direkter Hedge über den Kauf von EU-Emissionsrechten möglich. Zwar können EU-Emissionsrechte nicht direkt in ein Depot gebucht werden; es existieren jedoch inzwischen Vehikel, die den Preis von EU-Emissionsrechten gut abbilden und einem Portfolio beigemischt werden können.

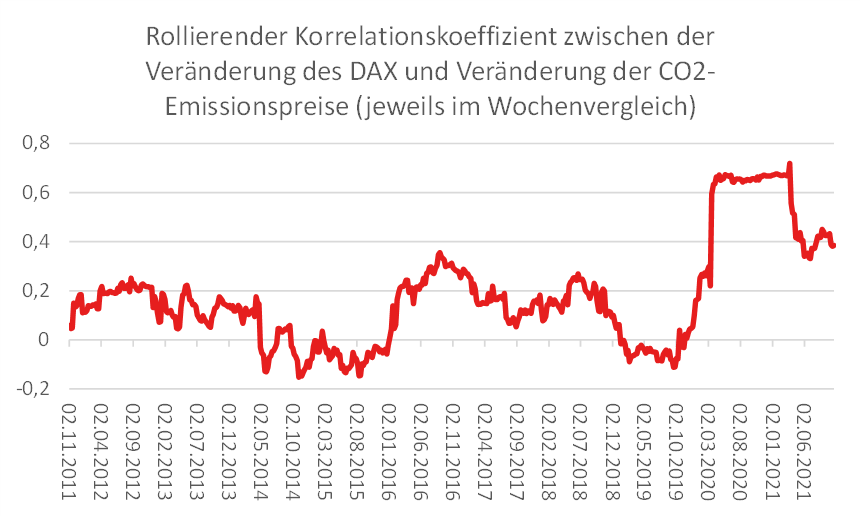

Aber auch hier stellt sich wieder eine Frage, die nur bedingt beantwortet werden kann. Dabei geht es darum, wie stark EU-Emissionsrechte beigemischt werden müssen, um einen angemessenen Hedge zu erzielen. Zumindest ökonometrisch lässt sich diese Frage auf Basis vergangener Daten nur sehr unzulänglich beantworten. Berechnet man beispielsweise die Korrelation zwischen den Wochenrenditen der Preise von EU-Emissionsrechten und den Wochenrenditen des DAX über wöchentlich rollierende Einjahreszeiträume, konnten seit Ende 2010 in 441 von 521 rollierenden Jahreszeiträumen positive Korrelationskoeffizienten beobachtet werden.

Ökonomisch ist das auf den ersten Blick unplausibel, da steigende CO2-Kosten für sich genommen negativ auf Aktienkurse wirken müssten. Auf der anderen Seite haben aber CO2-Preise und Aktienkurse auch mehrere gemeinsame Treiber. Dazu gehört der Konjunkturzyklus, aber auch die allgemeine Risikofreude von Investoren. Es ist daher wenig zielführend, einen vermeintlich perfekten Hedge auf Basis von einfachen Regressionsanalysen bestimmen zu können. Vermutlich ist man sogar besser beraten, auf Basis von Plausibilitätsüberlegungen einen geeigneten Investitionsgrad für EU-Emissionsrechte als Hedge zu bestimmen.

Tut man der Umwelt etwas Gutes, wenn man EU-Emissionsrechte im Portfolio hält?

Die Argumentation könnte wie folgt lauten: Dadurch, dass man Emissionsrechte kauft, steigt deren Preis, so dass die Rechte knapper werden und damit weniger emittiert wird. Und weil man zudem selbst Rechte hält, können diese für die Legitimation von Emissionen nicht mehr genutzt werden. Man hätte also zwei Fliegen mit einer Klappe geschlagen.

Leider ist diese Argumentation so nicht korrekt. Zum einen werden Emissionsrechte kaum weniger genutzt, wenn sie teurer werden. Denn der EU-Emissionshandel setzt konzeptionell am Mengeneffekt und nicht am Preiseffekt an. Die Politik legt fest, wie viele Emissionsrechte zur Legitimation von Emissionen zur Verfügung stehen, und der Preis bestimmt am Ende darüber, wer diese Rechte hält und nutzt.

Wenn nun der Preis steigt, werden einige Firmen, die diese Rechte halten, vermutlich geneigt sein, diese Rechte zu verkaufen; es wird sich aber immer wieder ein Käufer finden, für den es sich weiter lohnt, auch zu einem höheren Preis Emissionen damit zu legitimieren – schließlich handelt es sich per Definition um einen markträumenden Preis; für jeden Verkäufer gibt es einen Käufer.

Kapitalmarktwissen kompakt: Die wichtigsten Antworten in unter 100 Seiten

Es gibt unzählige Investitionsmöglichkeiten in der Welt. Die Kunst ist es genau die auszuwählen, die zu dem jeweiligen Anlagekonzept passen. Doch wie stellt man das an? Wir klären in diesem E-Book grundlegende Kapitalmarktfragen, wie beispielsweise „Wie kann man mit Aktien Geld verdienen?“ oder „Was sind die Vorteile und Nachteile von ETFs?“. Erfahren Sie aber auch „Wie Sie eine Risikostrategie für Ihr Depot finden, die zu Ihnen als Anleger passt“ und ob etwa eine klassische, eine digitale Vermögensverwaltung oder ein Robo Advisor für ein Wertpapierinvestment für Sie interessanter sein könnten.

Es ist dabei unvorstellbar, dass teure Rechte dauerhaft nur gehalten und nicht genutzt und auch nie verkauft werden – das wäre ökonomisch vollkommen widersinnig. Am Ende wird jedes gültige Recht in den Händen einer ökonomisch handelnden Firma auch für die Legitimation von Emissionen genutzt werden.

Festzuhalten bleibt also, dass eine Veränderung des CO2-Preises kaum einen Einfluss auf den Reduktionspfad von CO2-Emissionen hat.

Zum anderen hilft es der Umwelt auch nicht, wenn Rechte temporär dem Markt entzogen werden, indem sie für einige Jahre in einem Depot gehalten werden. Denn beim Klimaschutz geht es um Emissionen, die sich über viele Jahrzehnte erstrecken. Dem Klima ist es vergleichsweise egal, ob Emissionen jetzt oder aber in sieben oder zehn Jahren entstehen. Entscheidend ist alleine die Gesamtemissionsmenge; deren zeitliche Verteilung ist weitgehend sekundär.

Das lässt sich schon an den vielen möglichen und teilweise sehr unterschiedlichen Reduktionspfaden erkennen, die vom Weltklimarat beschrieben werden und alle mit einem 1,5-Grad-Ziel kompatibel wären. Wie man es auch dreht und wendet: Das Management von Klimarisiken ist kein einfaches Unterfangen. Man sollte nicht glauben, dass hier einfache Antworten und Lösungen existieren. Die Thematik ist komplex und herausfordernd.

Trotzdem gibt es keinen Grund, den Kopf in den Sand zu stecken.

Die klimaspezifischen Herausforderungen werden uns Jahrzehnte begleiten. Dieser Weg mag steinig sein, aber gleichzeitig ist die damit einhergehende Lernkurve nicht zu unterschätzen. So spricht sehr viel dafür, dass auch diese Herausforderung gemeistert werden wird – so wie viele andere Herausforderungen der letzten Jahrzehnte.

Autor: Dr. Christian Jasperneite

Dr. Christian Jasperneite studierte an der Universität Passau VWL und promovierte anschließend an der Universität Passau am Lehrstuhl für Wirtschaftspolitik. Nach einem Forschungsaufenthalt an der Harvard University begann er im Jahr 2000 als Analyst im Makro-Research von M.M.Warburg & CO. Seit Anfang 2009 ist Dr. Jasperneite Chief Investment Officer bei M.M.Warburg & CO und verantwortet dort u.a. Fragen der strategischen und taktischen Allokation sowie der Portfoliokonstruktion und der Produktentwicklung.

Newsletter

Erfahren Sie von uns die wichtigsten Nachrichten über das Thema Geldanlage.

✓ jede Woche neu ✓ immer aktuell ✓ ohne Werbung ✓ jederzeit abbestellbar

Mit Warburg Navigator die passende Geldanlage finden

Investieren Sie Ihr Vermögen mit den Experten von M.M.Warburg & CO. Modern und unkompliziert.