KI-gesteuertes Timing von DAX-Käufen: Geht das?

4. Oktober 2024Wer ein wenig Erfahrung mit Kapitalmärkten hat, der empfindet jeden Tag eine gehörige Portion Demut, wenn es darum geht, durch gute Timingentscheidungen einen Mehrwert für Kunden zu erzielen. Märkte sind auf Tages- oder Wochenbasis zuweilen extrem „verrauscht“; Entscheidungen zum Kauf- und Verkauf haben auf dieser Zeitebene nicht selten eine Treffsicherheit, die einem Münzwurf nicht unähnlich ist.

Aber genauso wie Menschen über Jahrhunderte hinweg versucht haben, auf künstliche Weise Gold herzustellen, so ist man auch als Investor geneigt, die Hoffnung beim Thema Timing nicht ganz aufzugeben – auf wenn man sich vollkommen bewusst ist, dass der Erfolg im Ungewissen liegt. Und so wie Alchemisten (vergeblich) mit immer neuen Zutaten experimentierten, sind auch Investoren stets auf der Suche nach neuen Möglichkeiten, die Qualität von Timingsignalen zu verbessern.

KI als Lösung?

Eine neue Möglichkeit, dem Geheimnis des guten Timings auf die Spur zu kommen, besteht u.U. in der Verwendung von künstlicher Intelligenz. Um dieser Frage auf den Grund zu gehen, haben wir uns mit der Hamburger Firma Faktenkontor in einem kleinen Projekt zusammengetan. Faktenkontor hat sich u.a. im Bereich der Reputationsforschung einen sehr guten Ruf erarbeitet und veröffentlicht beispielsweise in diesem Kontext einen Reputationsindex für die 40 DAX-Unternehmen. Wir haben nun von Faktenkontor eine große Zahl an Rohdaten erhalten, die Aussagen darüber treffen, inwieweit im Internet positive oder negative Aussagen oder Inhalte zu den DAX-Unternehmen zu finden sind.

Dabei konzentrierten wir uns auf KI-basierte Auswertungen des global verfügbaren Contents zu den Themen Produktqualität, wirtschaftlicher Erfolg und Management.

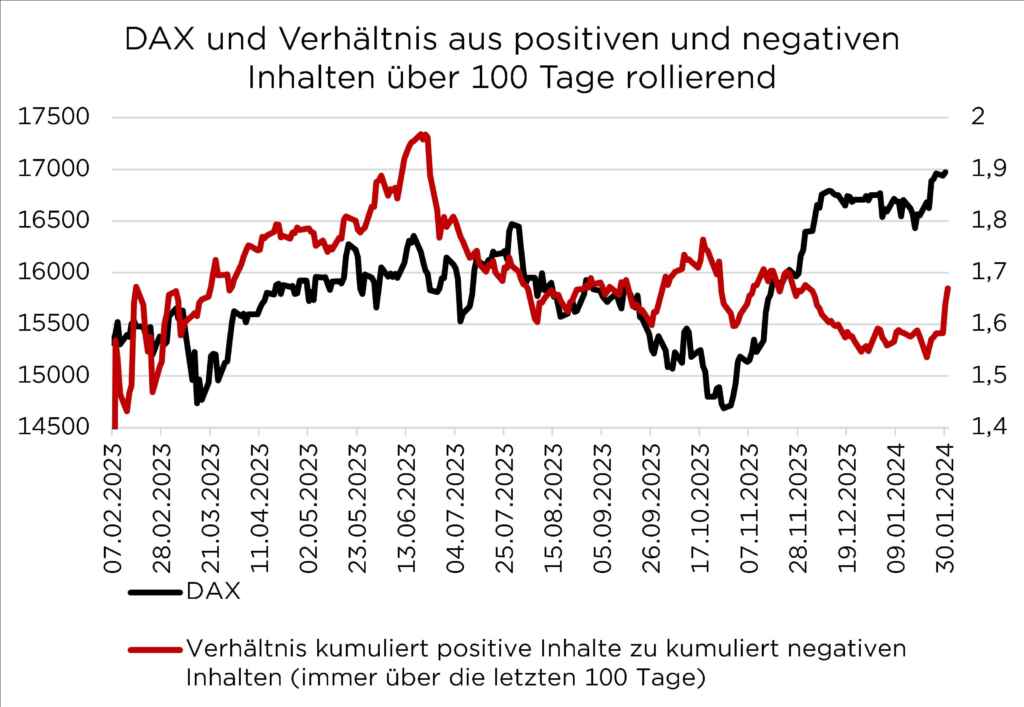

Wenn man sich nun einen ersten Überblick über die Datenlage verschaffen will, liegt es nahe, den DAX einer Zeitreihe gegenüberzustellen, die das stark geglättete Verhältnis von positiven zu negativen Nachrichten, Einschätzungen, Aussagen und Analysen für alle 40 Unternehmen aufzeigt. Rein intuitiv ließe sich hier vermuten, dass ein steigender (fallender) Wert in dem Verhältnis aus positiven zu negativen Werten eher mit steigen (fallenden) Kursen einhergeht, und das ist auch der Fall.

Allerdings ist der Zusammenhang alles andere als perfekt

das muss allerdings auch so sein, denn die Kursentwicklung des DAX ist in das internationale Geschehen eingebettet und wird sicherlich nicht nur von der Nachrichtenlage der 40 Werte getrieben, die im DAX enthalten sind.

Doch lassen sich aus diesen sehr geglätteten Information überhaupt schon Timingsignale ableiten? Eher nicht – dafür müssen deutlich weniger geglättete Daten verwendet werden. Wir haben uns daher entschieden, in einem nächsten Schritt immer auf den Durchschnitt der jeweils letzten fünf Tage abzustellen und zu prüfen, inwieweit vom KI-System ausgewertete deutlich positive oder deutlich negative Nachrichtenlagen für Kauf- oder Verkaufssignale genutzt werden können.

Unsere Arbeitshypothese war dabei die, dass Märkte grundsätzlich erbarmungslos effizient sind.

Wenn also fundamentale Änderungen eintreten, werden diese vergleichsweise schnell in Kursen reflektiert. Dabei kommt es aber natürlich zuweilen zu gewissen Übertreibungen. Diese extremen Stimmungslagen können daher u.U. gute Kauf oder Verkaufszeitpunkte sein. Wenn beispielsweise die von der KI ausgewerteten Aussagen und Analysen auf eine insgesamt sehr schlechte Stimmung hinweisen, die zudem deutlich unter den Werten der Vortage liegt, dann ist das möglicherweise auch Ausdruck einer Übertreibung, die für einen Kauf genutzt werden kann. Umgekehrt könnten Tage, an denen Nachrichten und Analysen mit einem positiven Tenor dramatisch überwiegen, angesichts einer zu euphorischen Stimmung günstige Verkaufsgelegenheiten sein.

30-minütiges Live Web-Seminar zum Kapitalmarkt

Was passiert aktuell eigentlich am Kapitalmarkt? Wie steht es wirklich um Inflation und Geldpolitik? Dr. Christian Jasperneite gibt Ihnen einen 30-minütigen Einblick zur aktuellen Lage am Kapitalmarkt und einen Ausblick für den kommenden Monat. Bringen Sie gern auch Ihre Fragen mit!

Anmeldung

Melden Sie sich jetzt für das Web-Seminar „Kapitalmarktausblick mit unserem Chefstrategen Dr. Christian Jasperneite“ und unseren Newsletter an.

Donnerstag, der 24. Oktober 2024, 13:00 Uhr

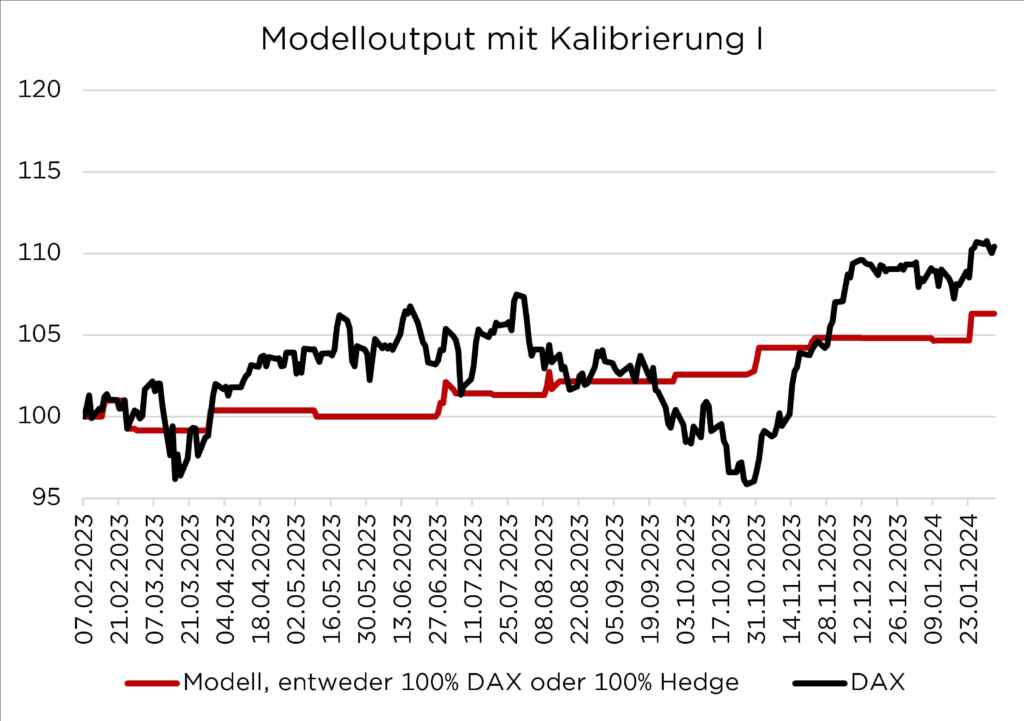

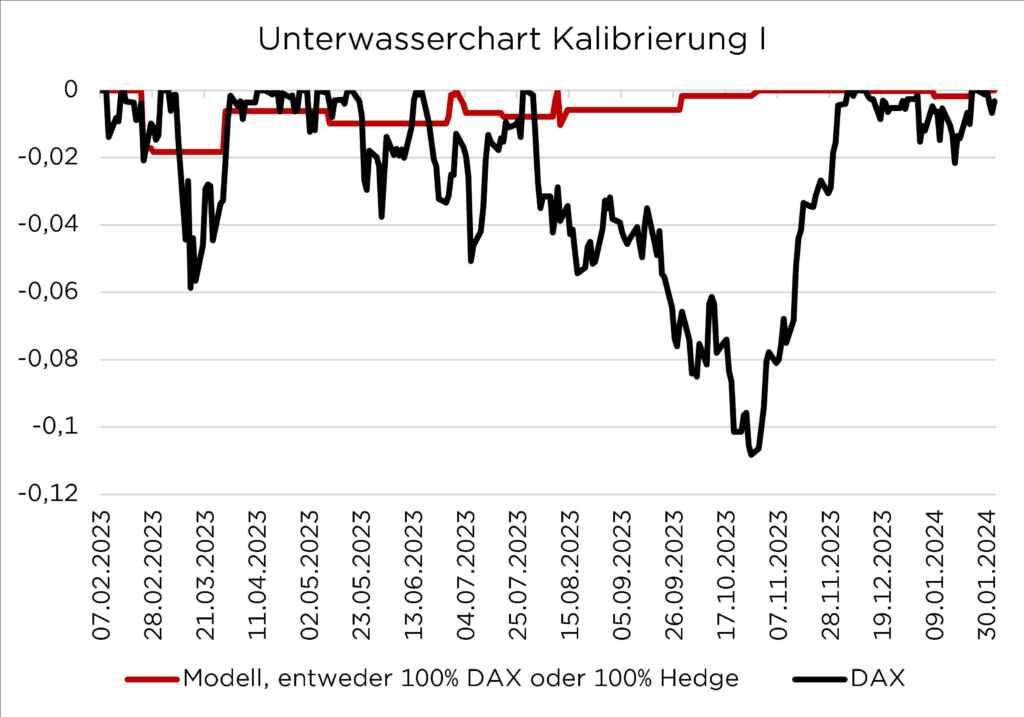

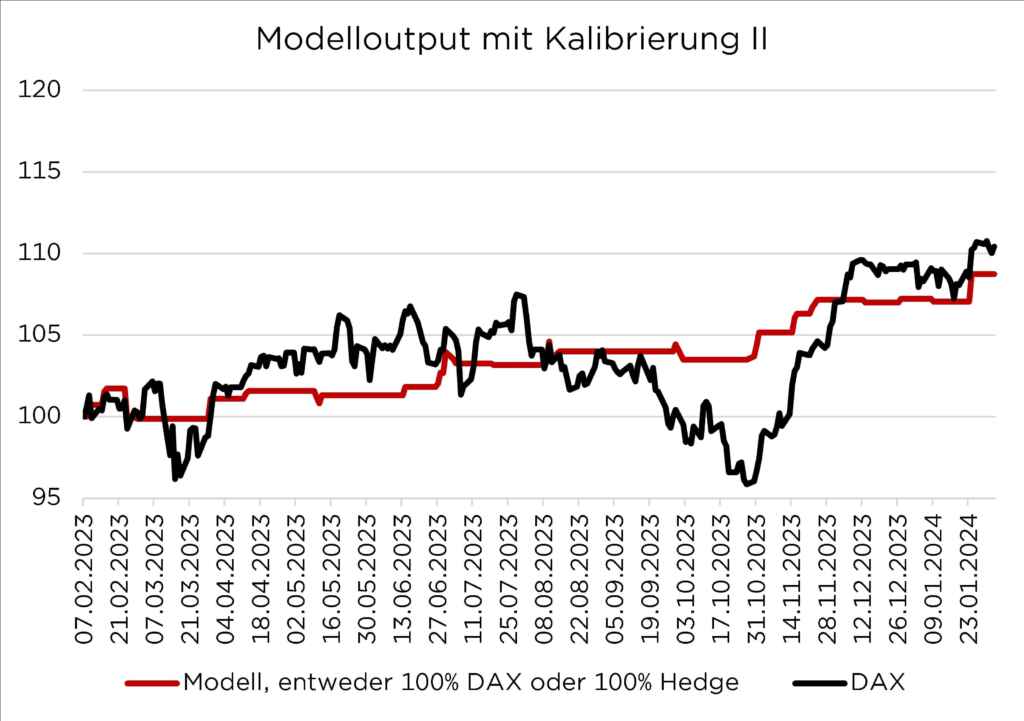

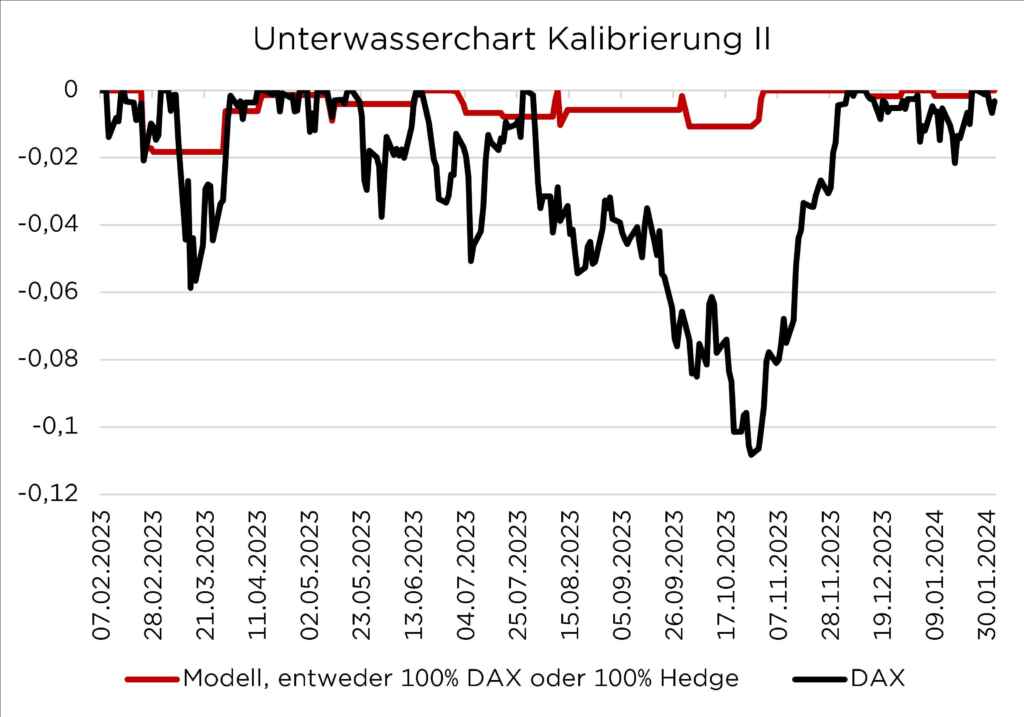

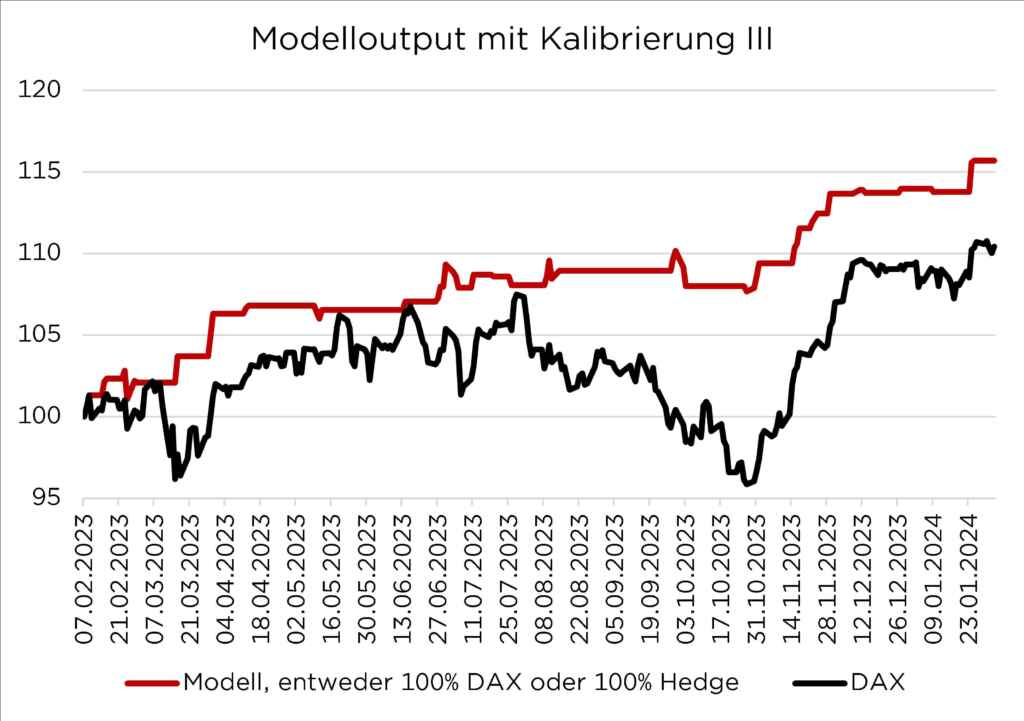

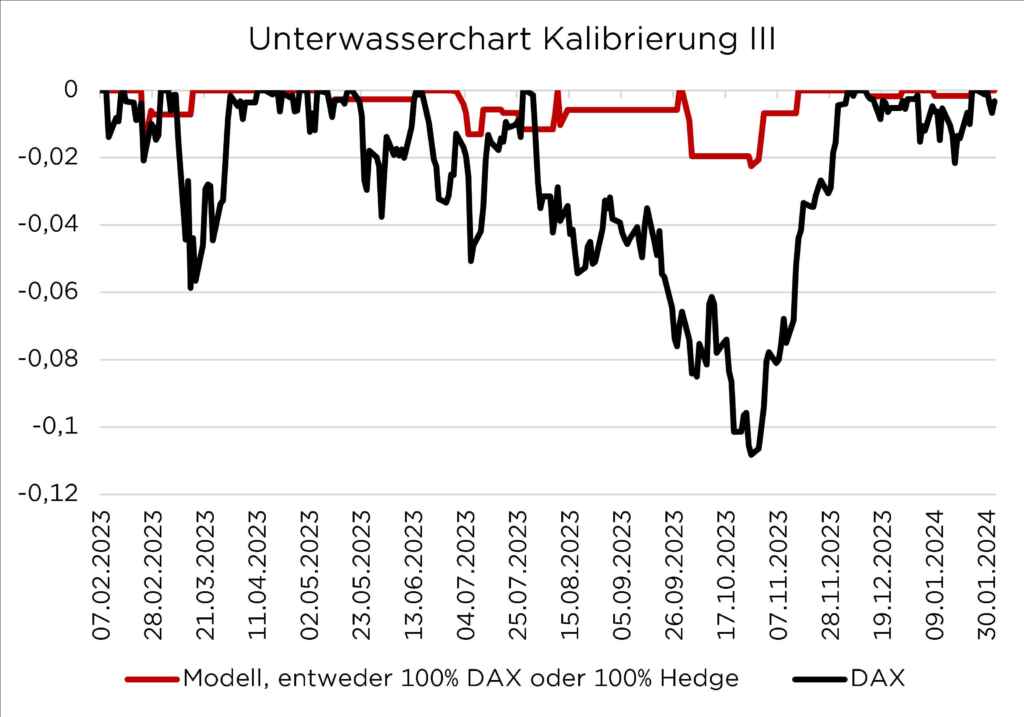

Modellergebnisse mit positiver absoluter Performance in allen drei Fällen

Wir haben nun diese Hypothese mit einem Modell geprüft. Um zu klären, inwieweit die Zusammenhänge ausreichend robust sind, haben wir das Modell auf drei verscheidene, jeweils für sich genommen plausible Arten kalibriert. Im Folgenden finden Sie die Ergebnisse inklusive der Darstellung der Unterwassercharts, die einen Blick auf das Draw-Down-Verhalten erlauben. In diesen drei Beispielen konnte das Modell auf Basis der KI-generierten Daten entweder in den DAX investieren oder aber die Position absichern. Short-Positionen waren in diesem Durchlauf noch nicht erlaubt. Wie sich zeigt, führen alle drei Varianten zu einem attraktiven Performanceprofil. Die Draw-Downs sind extrem limitiert, und die absolute Performance ist in allen drei Fällen positiv. Im dritten Fall ist die Modell-Performance sogar besser als die Wertentwicklung des DAX.

Curve-Fitting als Gefahr

Nun muss man sehr vorsichtig sein, nicht der Gefahr des Curve-Fittings zu erliegen. Diese Gefahr ist immer dann vorhanden, wenn man nach Einstellungen sucht, die sich im Nachhinein als sinnvoll herausgestellt haben. Die Vermutung, dass eine solche Einstellung auch in der Zukunft funktioniert, ist dann oft nicht gerechtfertigt, da man mit der gewählten Einstellung eine spezifische Zeitphase gut erklären konnte, ohne auf allgemeingültige Zusammenhänge gestoßen zu sein.

Genutzt wird ein evolutionärer Algorithmus, der tatsächlich auch schon dem KI-Bereich zugerechnet werden kann

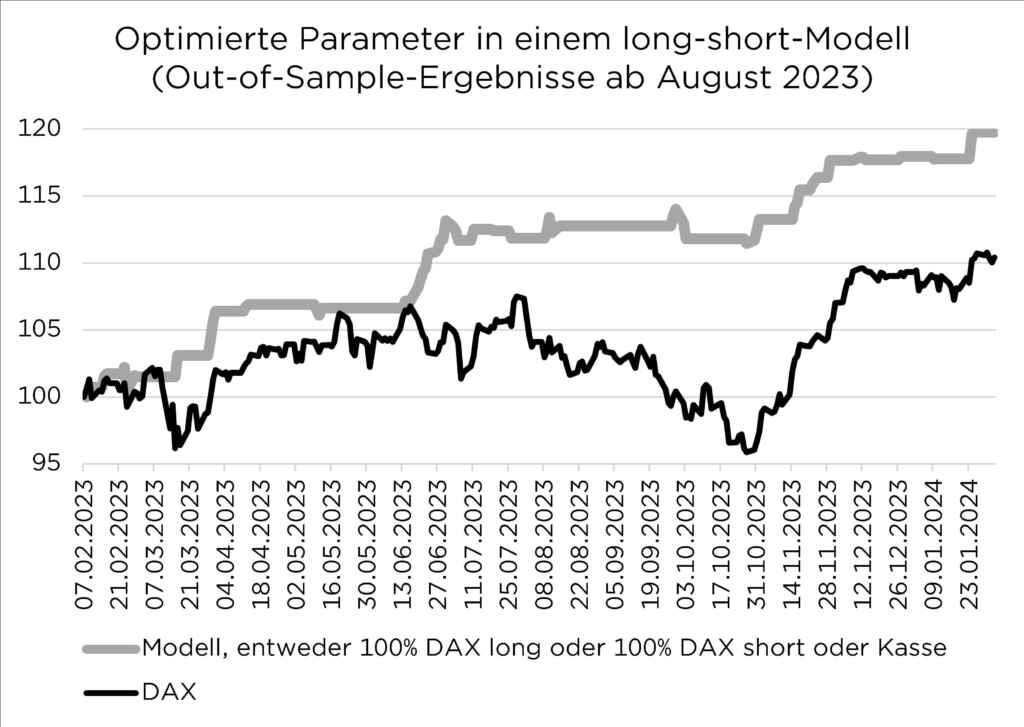

Daher haben wir in einem finalen Test eine Optimierung von Parametern mit einem sehr leistungsfähigen Optimizer (es geht hier um einen evolutionären Algorithmus, der tatsächlich auch schon dem KI-Bereich zugerechnet werden kann) durchgeführt und dann geschaut, ob in der Zeit nach der Optimierung die Eigenschaften des Modells stabil bleiben. Um den Schwierigkeitsgrad nochmals zu erhöhen, haben wir zudem noch Short-Positionen zuglassen. Das Modell konnte also in den DAX investieren, in eine Kassenposition gehen oder aber mit einer Short-Position von fallenden Kursen profitieren.

Auch hier lässt sich sagen, dass in den KI-generierten Daten ganz offensichtlich Informationen schlummern, die einen gewissen Mehrwert versprechen. Das Modell wurde mit Daten bis zum August 2023 „trainiert“ und danach unverändert weitergeführt, ohne dass es einen erkennbaren Einbruch in der Performance gegeben hätte.

Nun haben wir zu Beginn dieses Textes das Wort Demut verwendet und wollen dies auch hier wieder tun:

Es könnte sein, dass alle diese vielversprechenden Ergebnisse Zufall sind, denn die Datenbasis ist vergleichsweise kurz.

Nun müssten im Idealfall ähnliche Berechnungen für andere Märkte und Indizes durchgeführt werden, um die Belastbarkeit der Erkenntnisse bestätigen zu können. Aber schon jetzt trauen wir uns zu behaupten, dass hier möglicherweise ein Puzzlestein an Informationen vorliegt, der helfen könnte, Timingentscheidungen zu verbessern.

Um diese Informationen täglich in Echtzeit in Entscheidungen einfließen zu lassen, müssen allerdings noch viele Arbeitsschritte erfolgen, und Rückschläge sind nicht ausgeschlossen. Trotzdem werden wir uns weiter mit dieser Thematik beschäftigen und versuchen, am Ende etwas erfolgreicher als die Alchimisten zu sein, die Gold herstellen wollten und dann doch daran scheiterten.

Bild von Unsplash von José Pinto

Autor: Dr. Christian Jasperneite

Dr. Christian Jasperneite studierte an der Universität Passau VWL und promovierte anschließend an der Universität Passau am Lehrstuhl für Wirtschaftspolitik. Nach einem Forschungsaufenthalt an der Harvard University begann er im Jahr 2000 als Analyst im Makro-Research von M.M.Warburg & CO. Seit Anfang 2009 ist Dr. Jasperneite Chief Investment Officer bei M.M.Warburg & CO und verantwortet dort u.a. Fragen der strategischen und taktischen Allokation sowie der Portfoliokonstruktion und der Produktentwicklung.

Newsletter

Erfahren Sie von uns die wichtigsten Nachrichten über das Thema Geldanlage.

✓ jede Woche neu ✓ immer aktuell ✓ ohne Werbung ✓ jederzeit abbestellbar

Mit Warburg Navigator die passende Geldanlage finden

Investieren Sie Ihr Vermögen mit den Experten von M.M.Warburg & CO. Modern und unkompliziert.