Inflation in Deutschland: Gefahr im Verzug?

14. Mai 2021Zu den derzeit intensiv diskutierten Belastungsfaktoren für den Aktienmarkt zählt die Inflationsentwicklung. Ist jetzt mit dauerhaft höheren Inflationsraten und steigenden Zinsen zu rechnen – oder müssen wir uns auf Gegenteiliges einstellen?

Nach einem wirtschaftlich turbulenten Jahr 2020 sind die Diskussionen über die Geschwindigkeit der wirtschaftlichen Erholung und insbesondere die Entwicklung der Inflation im vollen Gange. Ähnlich wie nach dem Ausbruch der Finanzkrise 2007/2008 deuten die ultralockere Geldpolitik der EZB sowie Fiskalpakete in Milliardenhöhe auf den ersten Blick auf kräftige und dauerhafte Preisanstiege hin.

Tapering: Steigt jetzt Zentralbank aus ihrem Wertpapierkaufprogramm aus?

Dabei stellt der zukünftige Verlauf der Inflationsraten die Weichen für den geldpolitischen Kurs der EZB und beeinflusst den Start der Tapering-Debatte. Unter dem Begriff Tapering wird der Ausstieg einer Zentralbank aus ihrem Wertpapierkaufprogramm verstanden; dieser dürfte zu Kursrückgängen und Renditeanstiegen bei Zinspapieren führen. Daher sollten Anleger bei ihrer taktischen Asset-Allokation die Entwicklung der Inflationsrate genau verfolgen.

Höhere Preissteigerungsraten eher unwahrscheinlich

Ein Blick in die Vergangenheit verrät jedoch, dass die Kombination aus einer ultralockeren Geldpolitik und einer stimulierenden Fiskalpolitik kein Garant für nachhaltig höhere Preissteigerungsraten ist. So verfehlte die EZB ihr Inflationsziel auch lange nach der Finanzkrise. Wird der Beginn der weltweiten Finanzkrise auf Dezember 2007 datiert, erstreckte sich der Preisverfall in Deutschland nicht nur über einen langen Zeitraum und erreichte erst nach 20 Monaten seinen Tiefpunkt (Juli 2009: -0,5% y/y), sondern erholte sich nur schleppend und erreichte die Zielinflationsrate von knapp unter 2% erst Mitte des Jahres 2011.

Gleichzeitig verringerte die EZB den Hauptrefinanzierungssatz von 4,25% (September 2008) binnen weniger als einem Jahr auf 1% und hätte nach klassischen makroökonomischen Theorien wie dem Monetarismus einen schnelleren und höheren Anstieg der Inflationsraten auslösen müssen.

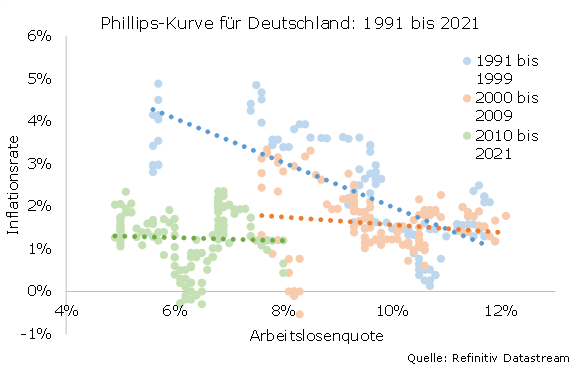

Beispiel Phillips-Kurve: Inflationsrate und Arbeitslosenquote

Zu einem ähnlichen Ergebnis kommt das Konzept der Phillips-Kurve. Sie propagiert einen negativen Zusammenhang zwischen der Inflationsrate und der Arbeitslosenquote: Ein Wirtschaftsaufschwung, der zu einer sinkenden Arbeitslosenquote führt, erhöht die Arbeitsnachfrage und übt Aufwärtsdruck auf die Löhne aus. Gewinnmaximierende Unternehmen versuchen nun, einen Teil der Lohnsteigerungen durch Preiserhöhungen an die Konsumenten weiterzugeben.

Während der Trade-Off zwischen Inflationsrate und Arbeitslosenquote bis Ende der 90er Jahre in Deutschland intakt war, deuten jüngere Daten auf einen Bruch hin, der sich grafisch in einer Verflachung der Phillips-Kurve äußert. Vor allem die Zeit nach der globalen Finanzkrise war geprägt durch einen kontinuierlichen Rückgang der Arbeitslosenquote und eine anhaltend niedrige Inflationsrate. In Deutschland bewegte sich die Preissteigerungsrate seit der Finanzkrise die meiste Zeit in einem engen Korridor von 0% bis 2%.

Rechnet man die volatilen Nahrungsmittel- und Energiepreise heraus, ergibt sich für die Kerninflationsrate sogar nur eine Schwankungsbreite von 1% bis 1,5%. Als Gründe für die sinkende Sensitivität der Inflationsrate gegenüber der konjunkturellen Lage einer Volkswirtschaft werden unter anderem ein stabilisierender geldpolitischer Einfluss der Zentralbanken, Preisdruck durch den internationalen Wettbewerb (Globalisierung) sowie eine abnehmende Verhandlungsmacht von Gewerkschaften herangeführt.

Preise stiegen 2020 deutlich an

Jedoch zeigen die jüngste veröffentlichten Inflationsraten, dass die Preise nach dem Wirtschaftseinbruch im letzten Jahr deutlich schneller ansteigen – anders als nach der Finanzkrise. Deutschland wies im April eine Inflationsrate von 2,0% gegenüber dem Vorjahreszeitraum auf. Demnach stellt sich nicht mehr die Frage, wann die Inflationsraten ansteigen, sondern vielmehr in welchem Ausmaß und über welchen Zeitraum sich die Preissteigerungen erstrecken.

Wer ist Haupttreiber der Preisentwicklung?

Eine Zerlegung des Warenkorbs eines repräsentativen deutschen Konsumenten in seine einzelnen Bestandteile gibt Aufschluss über die Haupttreiber der Preisentwicklung. In 2020 schlugen sich vor allem die sinkenden Ölpreise in der Entwicklung der Konsumentenpreisen nieder. So fiel der Ölpreis für ein Barrel der Sorte WTI von rund 60 US-Dollar Anfang des Jahres auf durchschnittlich 17 US-Dollar im April (zeitweise war der Ölpreis sogar negativ!). Folglich verzeichneten die Warenkorbkomponenten „Heizöl“ (Kategorie: Wohnung, Wasser, Strom und Gas) und „Kraftstoffe“ (Kategorie: Verkehr) kräftige Preisrückgänge: im Zeitraum März 2020 bis Juni 2020 um bis zu 23% gegenüber dem Vorjahr.

Ferner sind die direkten Effekte des Lockdowns unmittelbar in den Preisdaten sichtbar und drücken über Nachfragerückgänge zum Beispiel die Preiskomponenten „Pauschalreisen“ und „Personenbeförderungen im Schienenverkehr“. Dagegen blieben die Preise für „Nahrungsmittel“ sowie „alkoholische Getränke und Tabakwaren“ in der ersten Jahreshälfte 2020 stabil oder verbuchten sogar moderate Preisanstiege.

Ein allgemeiner Preisrückgang über alle Warenkorbbestandteile ist durch die Mehrwertsteuersenkung von 19% auf 16% im Zeitraum Juni bis Dezember zu beobachten, sodass der Preis des gesamten Warenkorbs ab Juli 2020 im Vorjahresvergleich sogar zurückging. Mit der Erhöhung der Mehrwertsteuer zurück auf 19% am 1. Januar 2021 stiegen die Preise analog über alle Warenkorbkomponenten wieder an.

Darüber hinaus hat der Ölpreis sein Vorkrisenniveau wieder erreicht, wodurch sich die Komponente „Energie“ im Warenkorb massiv verteuert und damit die gesamte Inflationsrate nach oben zieht. Zusätzlich zeigt sich der direkte Effekt der zum Jahresbeginn eingeführten CO2-Abgabe in den gestiegenen Preisen für Heizöl und Kraftstoffe. Inwieweit sich auch indirekte Preiseffekte der CO2-Abgabe über verteuerte Vorleistungen auf andere Produkte und Preiskomponenten auswirken, hängt stark davon ab, ob Unternehmen die gestiegenen Produktionskosten an die Verbraucherinnen und Verbraucher weitergeben können.

Wie wird sich der Konsumentenpreisindex in den nächsten Monaten entwickeln?

Selbst wenn man davon ausgeht, dass die Preise von nun an auf dem Niveau von April 2021 verharren, ergibt sich aufgrund der Basiseffekte für 2021 eine durchschnittliche Inflationsrate von 2,0%, ehe es 2022 zu einem deutlichen Rückgang auf 0,3% kommt.

Stellt man diese Raten dem Mittelwert der vergangenen zehn Jahre gegenüber (1,2%), wäre ein kräftiger Anstieg zu verbuchen. Nimmt man in einem realistischeren Basisszenario stattdessen an, dass sich die monatlichen Wachstumsraten von Mai an in jedem Monat wie vor der Corona-Pandemie entwickeln (Durchschnitt 2016 bis 2020), beliefe sich die Inflationsrate 2021 auf 2,3% und 2022 auf 1,3%.

Unterstellt man zusätzlich temporäre Nachholeffekte und rechnet mit einem zusätzlichen monatlichen Preisaufschlag von 0,1%-Punkten für den Zeitraum Mai 2021 bis Juli 2021, wären Inflationsraten für 2021 von 2,5% und für 2022 von 1,4% zu beobachten.

Autoregressives Modell: Entwicklung der Inflationsraten

In diesem Szenario würde sogar zwischenzeitlich das Langzeithoch von 2,5% aus dem Jahr 2008 tangiert werden. Zu einem ähnlichen Verlauf der monatlichen Inflationsraten kommt ein Autoregressives Modell. Es handelt sich dabei um ein ökonometrisches Zeitreihenmodell, welches die Prognose aus dem Verlauf der vergangenen Werte ableitet. Zur Berücksichtigung von saisonalen und konjunkturellen Effekten werden hier die Inflationsraten der vergangenen 24 Monate als Variablen für die Inflationsrate im künftigen Monat zugrunde gelegt. Für das Jahr 2021 prognostiziert das AR(24) Modell eine Inflationsrate von 2,5% und für 2022 eine von 2,1%.

Nicht nur die jüngsten Inflationszahlen und Prognosen, sondern auch Marktindikatoren deuten auf einen Anstieg der Inflationsraten hin. So verzeichnet die erwartete Inflationsrate für die Eurozone – gemessen als erwartete Inflationsrate in fünf Jahren für die darauffolgenden fünf Jahre – seit Ende 2020 einen starken Anstieg und beläuft sich aktuell auf rund 1,5%. Ähnlich schlagen sich erhöhte Inflationserwartungen in dem Anstieg der Renditen 10-jähriger Bundesanleihen wider. Diese kletterten seit Jahresbeginn um knapp 0,4%-Punkte auf rund -0,2% (Stand 07.05.21). Dass es zu keinen weiteren Renditeanstiegen gekommen ist und die Renditen zurzeit eine Seitwärtsbewegung durchlaufen, ist unter anderem durch die gesteigerten Käufe der EZB im Rahmen ihres Pandemic Emergeny Purchase Programs (PEPP) zu erklären.

Ist nun mit dauerhaft höheren Inflationsraten und steigenden Zinsen zu rechnen?

Dass nun ein Prozess steigender Inflationsraten einsetzt und es dauerhaft zu Preisänderungsraten von deutlich über 2% kommt, ist unwahrscheinlich. Denn nach wie vor ist der Übertragungseffekt der lockeren Geldpolitik auf die Realwirtschaft stark beeinträchtigt. Zwar hat sich die Geldmenge M0 (Bargeld und Einlagen der Geschäftsbanken bei der EZB) sowie M1 stark erhöht, jedoch verbleibt die Liquidität größtenteils im ersten „Geld-Kreislauf“ zwischen Notenbank und Geschäftsbanken und erreicht nicht den Kreislauf zwischen Geschäftsbanken und Realwirtschaft – approximiert durch die Geldmenge M3. Außerdem spricht die Verflachung der Phillips-Kurve gegen eine strukturelle Erhöhung der Inflationsrate aufgrund eines wirtschaftlichen Aufschwungs.

Wir erwarten daher wie in unserem Basisszenario mit Nachholeffekten nur einen temporären Anstieg der Inflationsrate in 2021 auf 2,5% und in 2022 einen Rückgang auf 1,4%.

Bezüglich der Zinspolitik der EZB hat Präsidentin Christine Lagarde bereits signalisiert, dass sie ein symmetrisches Inflationsziel erwägt und einen temporären Anstieg der Inflation über der Zielinflationsrate von knapp unter 2% ohne Zinssteigerungen toleriert. Ferner ist die EZB vor dem Hintergrund der gestiegenen Staatsverschuldung ihrer Mitgliedsländer daran interessiert, anhaltend günstige Finanzierungsbedingungen im Euroraum aufrechtzuerhalten und die wirtschaftliche Erholung nicht durch kräftige Zinsanstiege abzuwürgen. Von daher gehen wir davon aus, dass sich das Niedrigzinsumfeld, in dem sich Deutschland und die Eurozone seit Ausbruch der globalen Finanzkrise befinden, noch lange fortsetzt.

Wir bedanken uns bei Simon Landt für die tatkräftige Unterstützung zu diesem Beitrag.

Newsletter

Erfahren Sie von uns die wichtigsten Nachrichten über das Thema Geldanlage.

✓ jede Woche neu ✓ immer aktuell ✓ ohne Werbung ✓ jederzeit abbestellbar

Mit Warburg Navigator die passende Geldanlage finden

Investieren Sie Ihr Vermögen mit den Experten von M.M.Warburg & CO. Modern und unkompliziert.