Indextracking mit wenigen Aktien: Geht das?

17. Mai 2023In den letzten Jahren war es als Portfoliomanager nicht leicht, Indizes wie den S&P 500 oder den Nasdaq 100 zu schlagen. Ob dies ein rein temporäres Phänomen ist oder ein struktureller Sachverhalt, lässt sich nur schwer abschätzen. Fakt ist, dass nur wenige aktive Fonds und Portfolios in den letzten Jahren eine nennenswerte Outperformance gegenüber den hochkapitalisierten US-Aktienindizes erzielen konnten.

Das lag u.a. auch daran, dass die besonders hochkapitalisierten Aktien in den großen Indizes eine so extrem gute Entwicklung vollzogen haben, dass eine Outperformance in einem aktiven Portfolio fast nur möglich gewesen wäre, wenn man diese Werte nochmals übergewichtet hätte – eine Entscheidung, die man unter Risikogesichtspunkten und Diversifikationsaspekten kaum hätte rechtfertigen können.

Ist es besser nur in ETFs zu investieren?

Diese Beobachtung führt fast zwangsläufig zur Überlegung, ob man nicht besser aufgestellt ist, einfach in Indizes und ETFs zu investieren. Allerdings hätte auch diese Entscheidung u.U. unvorteilhafte Konsequenzen in der Zukunft, denn mit einem Investment in Indizes setzt man systembedingt immer auf die „Sieger“ von gestern.

In marktkapitalisierten Indizes sind immer die Titel hoch gewichtet, die in der Vergangenheit eine besonders gute Wertentwicklung aufgewiesen haben.

Kommt es zu einem Regimewechsel, bei dem neue und andere Makrofaktoren zu Werttreibern werden als in der Periode zuvor, kann sich diese Art der Indexkonstruktion mit voller Wucht gegen den Investor richten: Denn in dem Fall verlieren die Werte besonders stark, die zuvor von dem Makro-Umfeld überdurchschnittlich profitiert haben.

Oder sollte man die Selektion von Aktien selbst vornehmen?

Das spricht dafür, nicht komplett unreflektiert in Indizes zu investieren, sondern durchaus nach wie vor Selektionsentscheidungen vorzunehmen. Um dann aber die Abweichungen zur Wertentwicklung des Index nicht zu groß werden zu lassen, spricht viel für eine Portfoliokonstruktion, die genau das zum Ziel hat. Doch wie gut kann eine Portfoliokonstruktion gelingen, die mit einer vergleichsweise geringen Anzahl von Titeln arbeitet und damit die Restriktionen eines sog. High-Conviction-Portfolios berücksichtigt, bei dem nicht hunderte von Aktien genutzt werden können, um beispielsweise den S&P 500 abzubilden?

Diese Frage ist nicht trivial zu beantworten.

Das liegt daran, dass die resultierende Wertentwicklung eines solchen Portfolios immer aus zwei Komponenten besteht – nämlich der vorgelagerten Selektion und der nachgelagerten Portfoliokonstruktion. Zudem existieren hier im realen Leben iterative Prozesse; so kann es sein, dass eine Aktie, die vorselektiert wurde, in der Portfoliokonstruktion gar nicht berücksichtigt wird, während der Optimizer in der Portfoliokonstruktion gerne Aktien (oder Anleihen) berücksichtigen würde, die zunächst nicht Teil der Vorselektion waren. Hier muss es fast zwangsläufig zu Kompromissen und auch zu diskretionären Entscheidungen kommen, die nicht sinnvoll regelgebunden getestet werden können.

Wir testen die Portofliokonstruktion

Was aber getestet werden kann, ist eine Portfoliokonstruktion in Reinform: Hier geht es also um die Frage, wie stark ein vergleichsweise konzentriertes Aktienportfolio überhaupt an eine Benchmark herangeführt werden kann, wenn ansonsten keine weiteren begrenzenden Faktoren vorliegen. Es wird also ein Fall getestet, in dem die Selektionskomponente zunächst ausgeklammert wird, um zu prüfen, wie stark sich der Tracking-Error gegenüber der Benchmark maximal reduzieren ließe – wohl wissend, dass eine Integration von Selektionsentscheidungen in diesen Prozess den Tracking-Error im tatsächlichen Leben wieder erhöhen wird.

Um diesen Test durchzuführen, sind wir wie folgt vorgegangen.

Wir haben uns dazu entschieden, als Auswahluniversum und zu trackende Benchmark den S&P 500 zu nehmen, da dieser sehr breite Index durch ein konzentriertes Portfolio besonders schwer abzubilden ist und dementsprechend einen besonderen „Härtefall“ darstellt, anhand dessen die Qualität der Portfoliokonstruktion besonders gut getestet werden kann. In unserer Rückrechnung haben wir ab Januar 2009 im Rhythmus von jeweils sechs Monaten eine Neuberechnung und Adjustierung des Tracking-Portfolios vorgenommen, wobei dem Optimizer jeweils die Aufgabe gestellt wurde, das Portfolio auf maximal 35 Aktien zu begrenzen.

Dabei wurden zur Optimierung jeweils nur die Aktien zugelassen, die auch zu dem jeweiligen Zeitpunkt Teil des S&P 500 waren.

Es existiert dementsprechend an keiner Stelle eine Art survivourship bias. Zudem wurden dem Optimizer zu jedem Zeitpunkt nur Informationen zur Verfügung gestellt, die auch zu dem jeweiligen Zeitpunkt tatsächlich zur Verfügung gestanden hätten. Das resultierende jeweils neue Tracking-Portfolio wurde zudem nicht sofort implementiert, sondern immer einige Tage später, um auch hier realistische Implementationszeiträume zu berücksichtigen.

Die ganze Sache ist aber tatsächlich nicht ganz so trivial, wie es sich vielleicht zunächst anhört.

Denn es existiert schlichtweg kein Optimizer, der aus sich heraus direkt eine Lösung findet, die ohne Umwege und in einem geschlossenen Gleichungssystem exakt zu der gewünschten Anzahl von Titeln (hier 35) führt.

An dieser Stelle kommen zwangsläufig immer Heuristiken ins Spiel, die in unserem Fall folgende Form haben:

- In einem ersten Schritt werden die jeweils 100 größten Aktien aus dem S&P 500 ausgewählt. Basierend auf diesen 100 Werten hat der Optimizer nun die Aufgabe, diese Werte so zu gewichten, dass der Tracking-Error gegenüber dem S&P 500 minimiert wird. Eine dabei einzuhaltende Restriktion ist die, dass das Beta des resultierenden Portfolios einen Wert von exakt eins zum S&P 500 aufweist.

- Zudem haben wir indirekt durch weitere Vorgaben sichergestellt, dass das Faktorprofil des resultierenden Portfolios keine großen Abweichungen zur Benchmark aufweist. Typischerweise kommt der Optimzier zum Ergebnis, dass etwa 70 bis 80 Aktien benötigt werden, um den S&P 500 bestmöglich abzubilden.

Ab jetzt wird es rechenintensiv

In den nun folgenden Schleifen wird jeweils immer die Aktie aus dem Optimierungsprozess ausgeschlossen, die zuvor das geringste Gewicht aufgewiesen hat. Diese Übung wird dann so lange fortgesetzt, bis 35 Aktien übrigbleiben. Wiederholt man diesen Prozess alle sechs Monate bis zum aktuellen Rand (und wartet ungefähr eine Nacht Rechenzeit auf die Ergebnisse), ergibt sich folgendes Bild.

Das Ergebnis ist zunächst fast schon beeindruckend

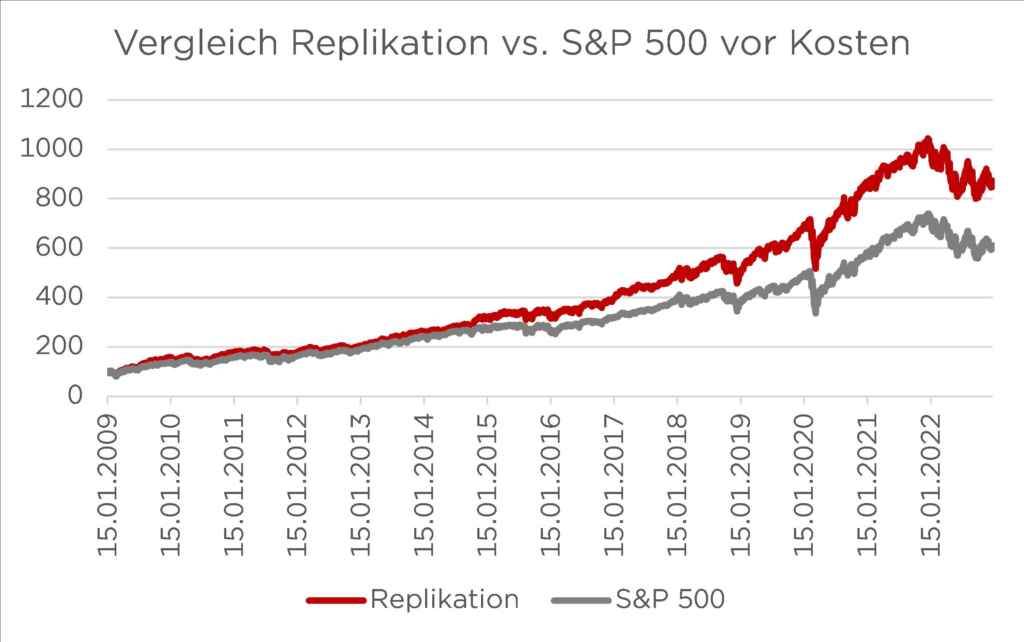

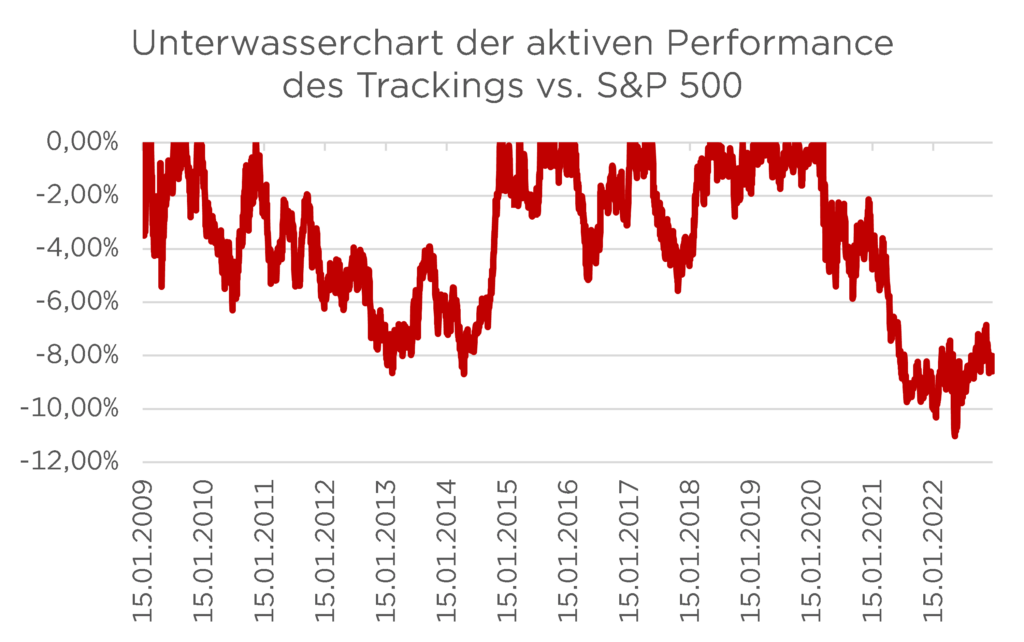

Die Wertentwicklung des Replikationsportfolios scheint hochgradig parallel zum S&P 500 zu verlaufen, zudem gibt es noch eine unbeabsichtigte Outperformance. Doch das Bild trügt. Der Unterwasserchart der aktiven Rendite zeigt unmissverständlich auf, dass auch Phasen einer deutlichen Underperformance zu erwarten wären. Und dabei sollte klar sein, dass dieses Ergebnis eher die Untergrenze möglicher Abweichungen zur Benchmark aufweist, denn jegliche Selektionsaktivität dürfte den Tracking Error weiter erhöhen.

Unsere Schlussfolgerung ist daher wie folgt

Mit einer geeigneten Portfoliokonstruktion können auch sehr konzentrierte Portfolios durchaus an eine Benchmark herangeführt werden.

Aber selbst mit komplexesten Ansätzen können die statistischen Eigenschaften von 500 Aktien nicht einfach durch 35 Aktien perfekt repliziert werden – alles andere hätte allerdings auch überrascht.

Das Potenzial der Portfoliokonstruktion ist damit zu einem gewissen Grad begrenzt – nutzen sollte man es aber trotzdem!

Autor: Dr. Christian Jasperneite

Dr. Christian Jasperneite studierte an der Universität Passau VWL und promovierte anschließend an der Universität Passau am Lehrstuhl für Wirtschaftspolitik. Nach einem Forschungsaufenthalt an der Harvard University begann er im Jahr 2000 als Analyst im Makro-Research von M.M.Warburg & CO. Seit Anfang 2009 ist Dr. Jasperneite Chief Investment Officer bei M.M.Warburg & CO und verantwortet dort u.a. Fragen der strategischen und taktischen Allokation sowie der Portfoliokonstruktion und der Produktentwicklung.

Newsletter

Erfahren Sie von uns die wichtigsten Nachrichten über das Thema Geldanlage.

✓ jede Woche neu ✓ immer aktuell ✓ ohne Werbung ✓ jederzeit abbestellbar

Mit Warburg Navigator die passende Geldanlage finden

Investieren Sie Ihr Vermögen mit den Experten von M.M.Warburg & CO. Modern und unkompliziert.