Hoffnung für Sisyphos

14. August 2020Vor zwei Wochen haben wir uns in dieser Publikationsreihe mit der Frage beschäftigt, warum es zunehmend schwer erscheint, als aktiver Asset Manager den Aktienmarkt zu schlagen. Dabei haben wir – kurz zusammengefasst – zwei Thesen aufgestellt.

These 1: Ein heiße Wette

So liegt der eine Grund für die aktuell hohen Hürden beim Schlagen marktkapitalisierungsgewichteter Benchmarks in der konzentrierten Indexstruktur selbst. Derzeit wird ein atypisch hoher Anteil der Indizes durch vergleichsweise wenige Unternehmen dominiert (Apple hat beispielsweise aktuell ein Gewicht von knapp sieben Prozent im S&P500). Und diese wenigen Unternehmen haben nun über eine längere Zeit kontinuierlich mit ihrer Wertentwicklung die Benchmark geschlagen. Wenn man nun als aktiver Asset Manager die Benchmark schlagen will, müsste man diese Unternehmen im Portfolio noch stärker gewichten, als dies in der Benchmark ohnehin der Fall ist. Unter Renditeaspekten kann das temporär Sinn ergeben, unter Risikoaspekten ist das jedoch eine heiße Wette.

Weshalb viele Portfoliomanager aus verständlichen Gründen davor zurückschrecken.

Dieses Problem ist jedoch eher temporärer Natur und stellt aus unserer Sicht kein strukturelles und langfristiges Hindernis dar, das das Schlagen der Benchmark dauerhaft erschwert.

These 2: „Klassische“ Regeln scheinen nicht mehr zu gelten

Hier kommt eher eine weitere Problematik ins Spiel, die sich daraus ergibt, dass „klassische“ Regeln der Aktienselektion immer weniger zu gelten scheinen. So spricht sowohl der gesunde Menschenverstand als auch die finanzwissenschaftliche Literatur vor dem Hintergrund von Risikoprämien dafür, dass es wertsteigernd sein sollte, wenn man Aktien anhand von Kriterien wie Bewertung, Bilanzqualität oder Profitabilität selektiert.

Auch wenn dies über Jahrzehnte funktioniert hat: In den letzten Jahren war das zunehmend nicht mehr der Fall.

Vor allem die Aktienauswahl vor dem Hintergrund von Bewertungskriterien hat zu einer massiven Underperformance geführt. Und so kamen wir zum Ergebnis, dass sich vor dem Hintergrund der aufzeigenden Probleme ein Portfoliomanager manchmal wie Sisyphos aus der griechischen Mythologie fühlen muss, der dazu verdammt war, einen Stein einen Berg hinaufzurollen, der aber kurz vor dem Ziel immer wieder talabwärts rollte.

Unsere Berechnungen bestätigen die Beobachtungen

Diese Beobachtung wurde noch einmal durch Berechnungen bestätigt, die wir vor einigen Tagen durchgeführt haben.

Rückrechnung 1: Kauf der 60 besten Unternehmen mit sehr guten Kennzahlen (gleichgewichtet)

Dabei wurde folgendes in einer Rückrechnung getestet: Monat für Monat haben wir ab Januar 2008 jeweils die 60 Unternehmen aus dem STOXX 600 gekauft, die im Durchschnitt bei 20 Kennzahlen besonders gut abgeschnitten haben, mit denen sämtliche gängigen Risikoprämien beschrieben werden können. Alle Kennzahlen waren jeweils gleichgewichtet. Die ausgesuchten Aktien wurden 12 Monate gehalten, bis wieder eine neues Portfolio aufgesetzt wurde. Dabei wurden nur Schätzungen der Bilanzkennzahlen verwendet, die auch historisch bei einer Echtzeitanwendung verfügbar gewesen wären. Gleichzeitig wurde jeweils die historische Indexzusammensetzung verwendet, so dass es an keiner Stelle einen survivorship-bias, einen forward-looking-bias oder irgendeine Art von Curvefitting geben konnte. Nirgends wurde das Modelldesign in irgendeine Richtung optimiert.

Das Ergebnis ist vergleichsweise erschreckend.

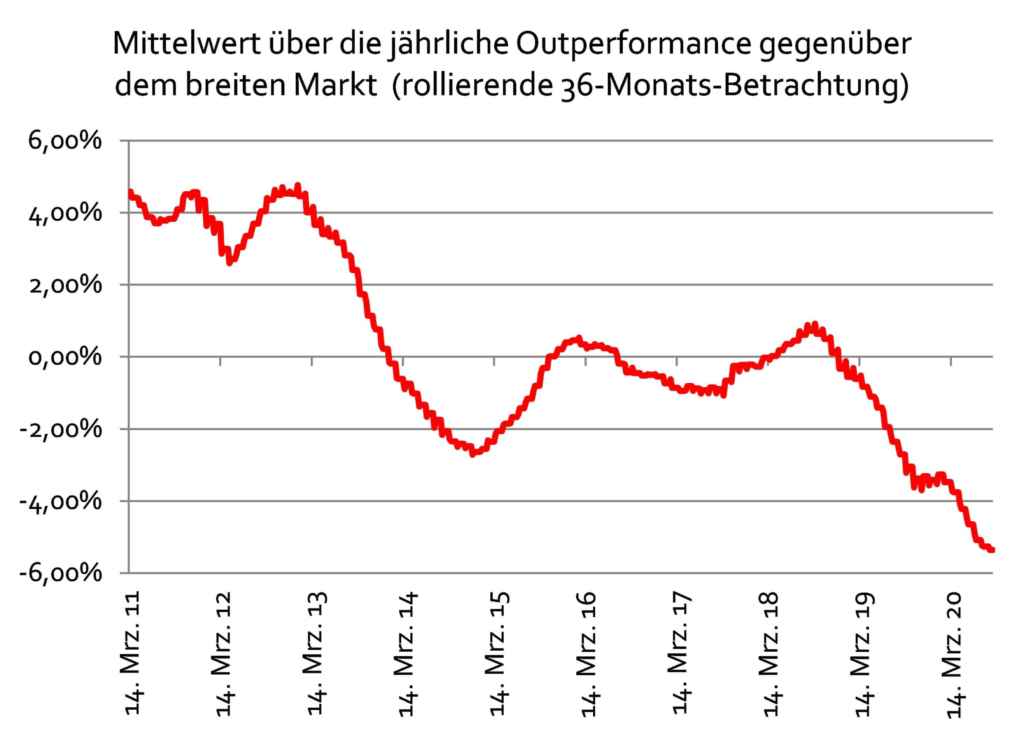

Berechnet man über einen rollierenden 36-Monatszeitraum die durchschnittliche p.a.-Rendite der aufgesetzten Strategieportfolios, ist ein klarer Trend zu erkennen. Je weiter die Zeit voranschreitet, umso schlechter funktioniert die Strategie. Der erste größere temporäre Einbruch war 2015 zu beobachten, doch bis 2018 kann insgesamt noch von einer befriedigenden kumulierten Performanceentwicklung gesprochen werden. Aktuell weist aber selbst eine rollierende Dreijahresbetrachtung eine relative Wertentwicklung von minus sechs Prozent p.a. auf, Tendenz fallend – ein nicht akzeptabler Zustand, wie die folgende Grafik zeigt.

Grafik Rückrechnung 1

Aber jetzt wird es spannend.

Eine derart schlechte Wertentwicklung ist darauf zurückzuführen, dass die Zusammenhänge zwischen Fundamentaldaten und der Wertentwicklung nicht immer so sind, wie die Lehrbücher es nahelegen.

Rückrechnung 2: Weist Faktor/Kennzahl überhaupt einen Mehrwert für Performance auf?

Was wäre, wenn man Faktoren und Risikoprämien daher nur dann berücksichtigt, wenn sie auch in der Realität so performen wie von der Theorie postuliert? Wir haben dazu unsere Rückrechnung dahingehend modifiziert, indem wir zu jedem Zeitpunkt für die jeweils letzten zwölf Monate überprüft haben, ob ein Faktor überhaupt einen performancerelevanten Mehrwert wie von der Theorie postuliert aufweist. Nur wenn das der Fall war, wurde die Kennzahl und die damit einhergehende Risikoprämie in den dann kommenden zwölf Monaten im Portfolio berücksichtigt.

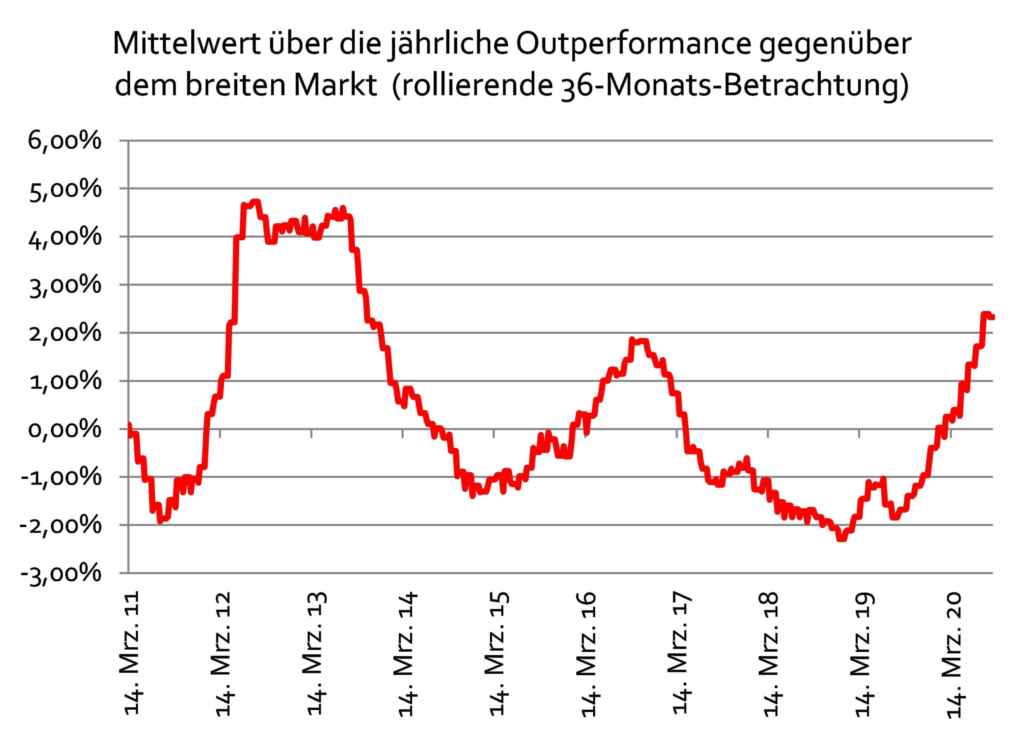

Das Ergebnis ist dramatisch besser:

Das Ergebnis ist frappierend. Zwar garantiert auch dieser Ansatz keine durchgängig positive p.a.-Rendite für einen rollierenden Dreijahreszeitraum;

Jedoch ist das Performanceprofil dramatisch besser als in der obigen Rückrechnung.

Vor allem lässt sich kein negativer Trend in der relativen Wertentwicklung erkennen, so dass man einem solchen Ansatz grundsätzlich mit einem größeren Vertrauen begegnet. Vor allem lässt sich – ganz wie im echten Leben – aus den Ergebnissen ablesen, dass eine gewisse Anpassungs- und Lernfähigkeit im Gegensatz zu einem starren Muster mit starren Arbeitshypothesen und starren Regeln von Vorteil sein kann.

Grafik Rückrechnung 2

Aber wenn dem so ist, erscheint die obige Lösung tatsächlich bei kritischer Betrachtung nicht zu 100% konsequent.

Rückrechnung 3: Adaptives Aktienportfolio losgelöst von Theorie

Denn warum sollte man Signale unterdrücken, nur weil sie hinsichtlich ihrer Wirkungsrichtung nicht der Theorie entsprechen? Warum lässt man nicht einfach die Realität für sich sprechen und steuert Aktienportfolios komplett adaptiv und komplett losgelöst von der Theorie? Wie wäre es, wenn einfach für die kommenden zwölf Monate die Wirkungsrichtung unterstellt wird, die in den vorherigen zwölf Monaten beobachtet wurde, und zwar komplett losgelöst von theoretischen Annahmen? Diese Methode ist denkbar einfach und von schlichter Robustheit: Wenn es einen positiven Zusammenhang zwischen Faktorausprägung und Wertentwicklung gab, ist der Gewichtungsfaktor 1, sonst -1.

Das Ergebnis ist wie zu erwarten noch ein wenig besser.

Es gibt überhaupt nur noch zwei kurze Marktphasen, in denen eine rollierende 36-Monats-Periode eine negative p.a.-Rendite aufweist (siehe Abbildung auf der nächsten Seite). Allerdings soll an dieser Stelle nicht der Eindruck entstehen, dass wir nun hiermit eine eierlegende Wollmichsau des Asset Managements entdeckt hätten. Zum einen ist der oben gezeigte Ansatz noch viel zu holzschnittartig, als dass er ernsthaft als Blaupause für einen praxisnahen Selektionsansatz dienen könnte. Und zum anderen ist ohnehin immer größte Demut gefragt, wenn es um regelgebundene Methoden im Asset Management geht.

Wer ernsthaft glaubt, die Lizenz zum Gelddrucken gefunden zu haben, sollte besser aufhören und sich ein anderes Betätigungsfeld suchen.

Die wichtigsten Rückschlusse aus den Rückrechnungen

Trotzdem können aus den Rückrechnungen Rückschlüsse für ein gutes Modelldesign gezogen werden. Der wichtigste Rückschluss wäre der, das Zusammenhänge aus der Vergangenheit auch zu einem gewissen Grad eine Relevanz für die Gegenwart und die Zukunft haben – sonst könnten obige Ergebnisse unmöglich so erzielt werden.

Die Gegenprüfung mit Zufallsgewichten

Um das zu testen, haben wir den verschiedenen Faktoren Zufallsgewichte zugeordnet; nie konnten wir auch nur annähernd mit Zufallsgewichten eine Wertentwicklung replizieren wie in der oben beschriebenen Vorgehensweise. Das kann als Beweis gewertet werden, dass hier tatsächlich Informationen vorliegen, die in einer Echtzeitanwendung gewinnbringend genutzt werden können.

Welches Modell eignet sich am besten?

Zudem kann man die Untersuchung noch defiziler gestalten, indem man beispielsweise mit multiplen Regressionsanalysen arbeitet. Allerdings werden die Ergebnisse nicht zwangsläufig besser, was wieder einmal zeigt, dass komplexe mathematische Verfahren nicht in jedem Fall einen Mehrwert liefern. Allerdings kann ein Mehrwert darin liegen, verschiedene Verfahren miteinander zu kombinieren und damit das Gesamtergebnis robuster zu gestalten.

Rückrechnung 4: Kann man verschiedene adaptive Modelle kombinieren?

Genau das haben wir getestet, indem wir Verfahren, die implizit lineare oder quadratische Zusammenhänge unterstellen mit Methoden kombiniert haben, die hochgradig nichtlineare Zusammenhänge ohne implizite Modellannahmen abbilden können. Selbst ohne große Optimierung gelingt es durch die Kombination von Methoden, die Draw-Downs der resultierenden Strategie relativ zur Benchmark so zu reduzieren, dass das sich ergebende Rendite-Risikoprofil beginnt, noch ein wenig attraktiver zu werden.

Dabei ist zu bedenken, dass das hier skizierte Modelldesign trotz der Kombination von Strategien immer noch denkbar einfach ist. In jeder genutzten Methode beträgt die „Lernphase“ zu jedem Zeitpunkt immer exakt 12 Monate, und die resultierende Haltedauer für Aktien beträgt wiederum exakt 12 Monate. Das ist natürlich eine extrem starre Vorgehensweise, die unterstellt, dass sich Zusammenhänge über Zeiträume von 24 Monaten nicht oder nur marginal ändern.

Realität ist natürlich dynamischer

Die Realität ist natürlich deutlich dynamischer, was sich wiederum mit geeigneten Methoden abgreifen und nutzen lässt. Somit ist dies auch nicht als Versuch zu werten, ein schon fertiges adaptives Stockpickingkonzept zu präsentieren. Vielmehr geht es hier nur darum, eine grundsätzliche Machbarkeit für einen solchen adaptiven Ansatz aufzuzeigen und ein Gefühl dafür zu entwickeln, welches Potenzial in einem solchen Ansatz stecken könnte.

Aktives Management ergibt Sinn, wenn man von starren Ansätzen abweicht

Und ganz nebenbei haben wir damit den Beweis angetreten, dass aktives Management weiter Sinn ergeben kann und weiterhin seine Berechtigung hat. Das sind wiederum gute Nachrichten auch für Portfoliomanager, die sich in den letzten Jahren zunehmend wie ein Sisyphos vorkamen, der zu einer nutzlosen Tätigkeit verdammt war. Denn im Gegensatz zu Sisyphos hat man als Portfoliomanager sein Schicksal jederzeit selbst in der Hand. Und unsere Berechnungen beweisen, dass man auch in Zeiten hocheffizienter Märkte passive Ansätze schlagen kann, wenn man nicht dogmatisch und starr sein Handwerk betreibt, sondern die Welt offen und vorurteilsfrei beobachtet und die Entscheidungen mit einem gewissen Grad an Opportunismus und Pragmatismus umsetzt.

Autor: Dr. Christian Jasperneite

Dr. Christian Jasperneite studierte an der Universität Passau VWL und promovierte anschließend an der Universität Passau am Lehrstuhl für Wirtschaftspolitik. Nach einem Forschungsaufenthalt an der Harvard University begann er im Jahr 2000 als Analyst im Makro-Research von M.M.Warburg & CO. Seit Anfang 2009 ist Dr. Jasperneite Chief Investment Officer bei M.M.Warburg & CO und verantwortet dort u.a. Fragen der strategischen und taktischen Allokation sowie der Portfoliokonstruktion und der Produktentwicklung.

Newsletter

Erfahren Sie von uns die wichtigsten Nachrichten über das Thema Geldanlage.

✓ jede Woche neu ✓ immer aktuell ✓ ohne Werbung ✓ jederzeit abbestellbar

Mit Warburg Navigator die passende Geldanlage finden

Investieren Sie Ihr Vermögen mit den Experten von M.M.Warburg & CO. Modern und unkompliziert.