Aktienmärkte leiden unter Zinssorgen: Was bedeutet das für Anleger?

21. Januar 2022Warum tun sich Growth-Aktien – gegenüber Value-Aktien – derzeit im Allgemeinen und Technologiewerte im Speziellen so schwer? Um die Zins- und Gewinnentwicklung gleichzeitig zu berücksichtigen, haben wir ein einfaches Regressionsmodell aufgestellt, mit dem die relative Wertentwicklung von Growth- zu Value-Aktien erklärt wird. Das Ergebnis ist eindeutig.

So positiv das Jahr 2021 für die meisten Aktienanleger endete, so verhalten fällt bislang der Auftakt ins neue Jahr aus. Viele Aktienindizes weisen seit Jahresbeginn ein Minuszeichen auf, vor allem sogenannte Growth-Aktien mit hohen Bewertungskennzahlen, zu denen in erster Linie Technologiewerte zählen, stehen unter Verkaufsdruck.

Diese Value-Aktien weisen eine gute Wertentwicklung auf

Die US-Technologiebörse Nasdaq ist seit Jahresbeginn um mehr als acht Prozent gefallen, in Deutschland weist der TecDAX ein Minus von zehn Prozent auf. Aber nicht alle Aktien haben sich negativ entwickelt. Insbesondere Value-Titel mit niedrigen Bewertungskennzahlen aus den Sektoren Banken, Versicherungen, Energie oder Autos liegen seit Jahresbeginn im Plus. Da „Value“ stärker in europäischen Aktienindizes vertreten ist, „Growth“ dagegen in den USA dominiert, ist die Wertentwicklung in Europa in den ersten Handelstagen des neuen Jahres besser als in Amerika.

Gründe für die schlechtere Entwicklung von Growth-Aktien

Betreibt man Ursachenforschung, um die Frage zu beantworten, warum sich Growth-Aktien im Allgemeinen und Technologiewerte im Speziellen derzeit so schwertun, landet man schnell beim Thema Zinsen. Denn ein wesentlicher Grund, warum hoch bewerte Aktien von – zumindest teilweise – unprofitablen Unternehmen in den vergangenen Jahren starke Kurssteigerungen aufwiesen, ist in der expansiven Geldpolitik der Notenbanken und den gesunkenen Zinsen bzw. Kapitalmarktrenditen zu sehen.

Denn je niedriger der Zins ist, mit dem zukünftige Gewinne diskontiert werden, umso höher ist der heutige Barwert. Rechnet ein Unternehmen beispielsweise damit, erst in zehn Jahren profitabel zu sein und dann einen Gewinn von 1.000 € zu erzielen, beträgt der heutige Barwert des Unternehmens bei einem Zinssatz von zehn bzw. fünf Prozent 386 bzw. 614 Euro. Liegt der Zins aber bei null Prozent, beträgt der Barwert 1.000 Euro. Somit ist die Zinsentwicklung ein wichtiger Faktor, der die relative Attraktivität von Anlagestilen wie Growth und Value beeinflusst.

Die derzeitige Schwäche der Growth-Aktien hat vor allem mit dem zu erwartenden Kurswechsel der US-Notenbank zu tun.

Noch bis Oktober des vergangenen Jahres wurde allgemein davon ausgegangen, dass die Federal Reserve den Leitzins 2022 nur ein einziges Mal erhöhen würde. Mit den anhaltend hohen Inflationsraten änderte sich diese Einschätzung aber:

- Ab November wurden zwei Zinsschritte eingepreist,

- ab Dezember drei,

- und seit Anfang Januar geht die Mehrheit der Marktteilnehmer von vier Zinserhöhungen in diesem Jahr aus.

Diese veränderte Einschätzung der Geldpolitik hat sich auch in einer höheren Rendite für US-Staatsanleihen mit Restlaufzeiten von zehn und dreißig Jahren niedergeschlagen, die um jeweils etwa 50 Basispunkte angestiegen ist.

Vor dem Hintergrund der zuvor beschriebenen Wirkungsweise des Diskontierungsfaktors auf den Unternehmenswert scheint es somit plausibel zu sein, warum gerade hoch bewertete Aktien von Unternehmen, die erst in ferner Zukunft Gewinne erwirtschaften, in den vergangenen Monaten unter die Räder gekommen sind. Denn unter der Oberfläche der breiten Indizes lässt sich erkennen, dass sich sehr viele kleine und teure Technologieaktien schon seit geraumer Zeit in einem Bärenmarkt befinden und von ihren Kurshöchstständen bereits zwanzig Prozent und mehr eingebüßt haben.

Die Ausnahme stellten bislang wenige großkapitalisierte Techunternehmen dar (vor allem Apple, Meta Platforms, Amazon, Alphabet, Nvidia, Microsoft und Tesla), die dafür gesorgt haben, dass beispielsweise der S&P 500 in den vergangenen beiden Jahren jeweils eine um elf (2021) bzw. fünfzehn Prozentpunkte (2020) bessere Wertentwicklung zeigte, als es ohne diese sieben Aktien der Fall gewesen wäre. Doch in den ersten Wochen dieses Jahres hat sich auch für diese Unternehmen das Blatt gewendet, denn ohne diese sieben Aktien hätte der S&P 500 knapp drei Prozentpunkte weniger verloren als mit ihnen.

Aber muss man befürchten, dass sich der Abverkauf der Growth-Aktien fortsetzt und sich dies weiterhin negativ auf den gesamten Aktienmarkt auswirkt?

Sollte beispielsweise der Inflationsdruck nicht wie bislang erwartet in den kommenden Monaten nachlassen, könnte die US-Notenbank zukünftig eine noch restriktivere Geldpolitik implementieren müssen. Ein weiterer Renditeanstieg wäre dann sehr wahrscheinlich.

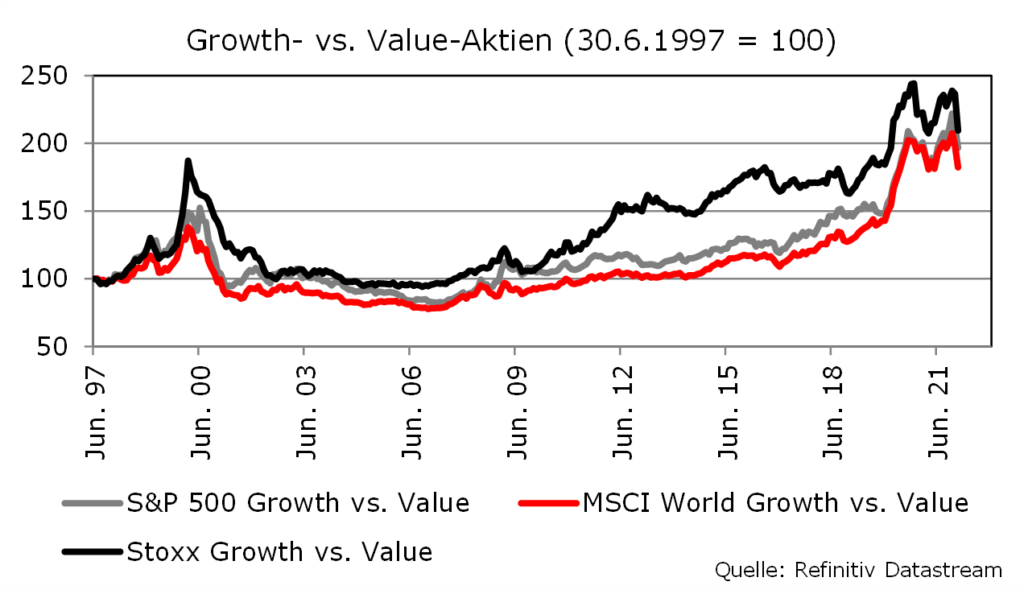

Allerdings sollte man nicht übersehen, dass der Markt bereits jetzt sehr heftig auf den Zinsanstieg reagiert hat. In Europa haben sich Growth- gegenüber Value-Aktien auf Monatssicht so schlecht wie niemals zuvor seit Mitte 1997 entwickelt, bezogen auf den MSCI World gilt dies sogar zurück bis Mitte der 1970er Jahre! Angesichts der Tatsache, dass die Zinsen bzw. die Zinserwartungen in früheren Phasen, in denen die Geldpolitik vor einem Kurswechsel stand (zuletzt Ende der 1990er, 2004 und 2015), deutlich stärker anstiegen, scheint von daher dieses Mal die Reaktion an den Kapital-märkten übertrieben zu sein.

Eine neue Rezession ist nicht in Sicht

Und es gibt noch ein weiteres Argument, dass die deutlich bessere Wertentwicklung der Value- gegenüber Growth-Aktien in Frage stellt: die Entwicklung der Unternehmensgewinne. Denn in den meisten Fällen geht eine nachhaltige Börsenschwäche einher mit einer wirtschaftlichen Rezession. Da in diesem Fall die Unternehmensgewinne häufig sehr deutlich sinken, verringert sich auch der Wert börsengehandelter Firmen. Doch eine neue Rezession ist nicht in Sicht. Die Weltwirtschaft wächst aller Voraussicht nach auch 2022 überdurchschnittlich stark, sodass viele Unternehmen ihre Gewinne in diesem Jahr weiter steigern werden.

Live-Web-Seminare mit Warburg Navigator

Was passiert aktuell eigentlich am Kapitalmarkt? Wie steht es wirklich um Inflation und Geldpolitik? Wir geben Ihnen einen 30-minütigen Einblick zur aktuellen Lage am Kapitalmarkt und einen Ausblick für den kommenden Monat.

Wir treffen uns meistens morgens zum Start in den Tag und befragen unseren Chief Investment Officer Dr. Christian Jasperneite zu allen möglichen Themen. Kommen auch Sie gern vorbei und bringen Ihre Fragen rund um das Thema Kapitalmarkt mit.

Anmeldung

Melden Sie sich jetzt für das Web-Seminar „Kapitalmarktausblick mit unserem Chefstrategen Dr. Christian Jasperneite“ und unseren Newsletter an.

Donnerstag, der 10. Februar 2022, 09:00 Uhr

Welche Branchen positive Gewinnentwicklungen hervorbringen könnten

Das bringt uns zu der wichtigen Frage, in welchen Branchen mit positiven und in welchen mit negativen Gewinnentwicklungen zu rechnen ist. Auf Basis der Gewinnprognosen der Unternehmensanalysten ergibt sich dabei folgendes Bild:

- Während die Gewinne des MSCI World Value 2021 um über 200 Prozent zulegen konnten (insbesondere aufgrund von Basiseffekten bei Energie- und Rohstoffaktien),

- haben die Growth-Sektoren ihren Gewinn „nur“ um 67 Prozent gesteigert.

Bereinigt man die Berechnung allerdings um die Basiseffekte, ergibt sich für Growth und Value ein ähnlich starker Gewinnzuwachs. Basierend auf den Analystenschätzungen ist das Gewinnwachstum der Growth-Aktien dafür sowohl 2022 als auch 2023 höher als bei den Value-Sektoren. Dies liegt daran, dass 2022 bei den Finanzwerten (vor allem bei Banken) und den Rohstoffaktien sowie 2023 bei den Energieunternehmen mit einer negativen Gewinnentwicklung gerechnet wird.

Blickt man also allein auf die erwartete Gewinnentwicklung, sind Growth-Aktien aus unserer Sicht attraktiver als Value-Aktien.

Um die Zins- und Gewinnentwicklung gleichzeitig zu berücksichtigen, haben wir ein einfaches Regressionsmodell aufgestellt, mit dem die relative Wertentwicklung von Growth- zu Value-Aktien erklärt wird. Das Ergebnis ist eindeutig: Zwar begünstigt der derzeitige Zinsanstieg die Value-Titel gegenüber den Growth-Aktien, allerdings ist die tatsächliche Outperformance von Value deutlich größer, als es das Modell erwarten lässt.

Erst bei einer Rendite von etwa vier Prozent für eine 30-jährige US-Staatsanleihe ließe sich die derzeitige Entwicklung rechtfertigen. Aus unserer Sicht ist dies ein klares Signal dafür, dass der Aktienmarkt auf die Aussichten einer restriktiveren US-Geldpolitik deutlich überreagiert hat und eine Erholung der Growth-Aktien wahrscheinlich ist.

Autor: Carsten Klude

Carsten Klude studierte nach seiner Ausbildung zum Bankkaufmann bei der Deutschen Bank VWL mit Schwerpunkt Ökonometrie in Kiel. 1996 kam er zu M.M.Warburg & CO, für die er zunächst die europäischen Kapitalmärkte analysierte und später mit der Leitung des Makro-Research betraut wurde. Seit dem Jahr 2009 ist Herr Klude Mitglied im Investmentrat von M.M.Warburg & CO und verantwortet seit dem Sommer 2013 das Asset Management der Bank. Zusätzlich ist Herr Klude seit dem Jahr 2010 Mitglied im Ausschuss für Wirtschafts- und Währungspolitik des Bundesverbandes deutscher Banken e.V., dessen Vorsitz er von 2015 bis 2018 inne hatte.

Newsletter

Erfahren Sie von uns die wichtigsten Nachrichten über das Thema Geldanlage.

✓ jede Woche neu ✓ immer aktuell ✓ ohne Werbung ✓ jederzeit abbestellbar

Mit Warburg Navigator die passende Geldanlage finden

Investieren Sie Ihr Vermögen mit den Experten von M.M.Warburg & CO. Modern und unkompliziert.