Konjunkturprognose: Wie verlässlich sind Einkaufsmanagerindizes?

14. Juli 2023Dadurch, dass die deutsche Wirtschaft zuletzt in eine technische Rezession abgedriftet ist und sich die Wirtschaftsdynamik in den USA abgeschwächt hat, sind dunkle Wolken am Konjunkturhimmel aufgezogen, und die Mehrzahl der Volkswirte blickt eher pessimistisch in die Zukunft. Um abschätzen zu können, ob beziehungsweise wie stark die Bruttowertschöpfung schrumpft und wie lange die Rezession anhält, werden gerne Einkaufsmanagerindizes (engl. PMI, Purchasing Manager Indices) analysiert.

Was sind sogenannte Einkaufsmanagerindizies?

Sie fungieren dabei als Gradmesser für die konjunkturelle Verfassung einer Volkswirtschaft. Die Logik ist trivial: Sofern die befragten Unternehmensvertreter/-innen mit den eigenen Geschäften zufrieden sind beziehungsweise optimistisch in die Zukunft blicken, muss auch die Gesamtwirtschaft prosperieren. Natürlich ließe sich auch mit den amtlichen Statistiken zum Bruttoinlandsprodukt die Position einer Volkswirtschaft im Konjunkturzyklus feststellen, jedoch sind diese typischerweise nur quartalsweise und Erstschätzungen erst einen Monat nach Ende der Berichtsperiode verfügbar.

Einkaufsmanagerindizes werden hingegen monatlich und bereits mit dem Ablauf der Berichtsperiode veröffentlicht.

Sie erlauben also eine deutlich schnellere Einordung der Wirtschaft in den Konjunkturzyklus.

Aber wie belastbar sind die Ergebnisse?

Auch wenn Einkaufsmanagerindizes weit verbreitet sind und in jeden Baukasten eines Volkswirtes gehören, muss daraus nicht zwangsläufig eine hohe Prognosequalität folgen. Aus diesem Grund haben wir nachgerechnet und analysiert, wie präzise Einkaufsmanagerindizes in der Vergangenheit die tatsächliche Wirtschaftsentwicklung abgebildet haben. Außerdem werfen wir die Frage auf, ob sie gar einen zeitlichen Vorlauf aufgewiesen und wirtschaftliche Kontraktionsphasen antizipiert haben.

Wir haben den ISM Einkaufsmanagerindex getestet

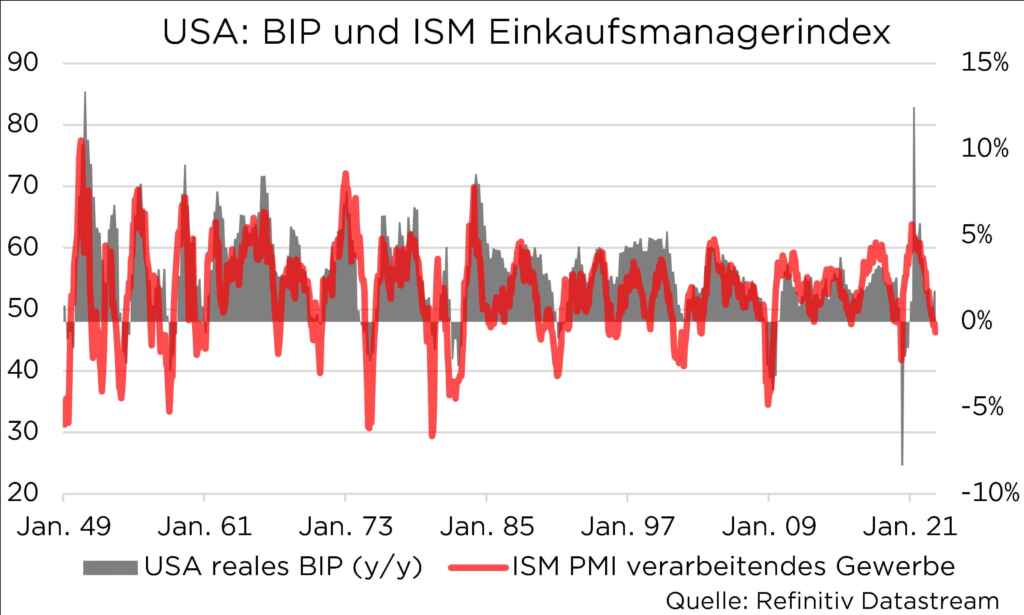

Aufgrund der langen Datenverfügbarkeit sowie großen Popularität unter Kapitalmarktteilnehmer/-innen analysieren wir den ISM Einkaufsmanagerindex für das verarbeitende Gewerbe in den USA. Dieser setzt sich wiederum aus fünf Subkomponenten zusammen: Auftragseingänge, Produktion, Beschäftigung, Lieferzeiten der Zulieferer und Einkaufsbestände. Ein erster Blick auf den Verlauf des Einkaufsmanagerindex sowie den Jahresveränderungsraten des amerikanischen realen Bruttoinlandsprodukts seit 1949 zeigt bereits einen hohen Gleichlauf und deutet auf eine robuste Prognosequalität hin.

Die 50er-Marke als Expansionsschwelle?

Bei dem ISM Einkaufsmanagerindex handelt es sich um einen sogenannten Diffusionsindex, der zwischen null und 100 fluktuiert. Dabei fungiert die 50er-Marke als Grenzwert zwischen wirtschaftlicher Kontraktion und Expansion:

Liegt der Einkaufsmanagerindex über (unter) 50 Zähler, sprechen Analysten von einer wachsenden (schrumpfenden) Wirtschaftsentwicklung.

Demnach würde in einer Idealwelt der Einkaufsmanagerindex nur unter der 50er-Marke liegen, sofern die Wachstumsrate des realen Bruttoinlandsprodukts ein negatives Vorzeichen aufzeigt. Aber war das in der Realität zu beobachten?

Wir treffen uns einmal im Monat morgens zum Start in den Tag und befragen unseren Chief Investment Officer Dr. Christian Jasperneite zu allen möglichen Themen.

Anmeldung

Melden Sie sich jetzt für das Web-Seminar „Kapitalmarktausblick mit unserem Chefstrategen Dr. Christian Jasperneite“ und unseren Newsletter an.

Donnerstag, der 27. Juli 2023, 09:00 Uhr

Natürlich verhält es sich in der Realität anders als in der Idealwelt

Dass es zu „Fehlsignalen“ in der Vergangenheit gekommen ist, zeigt die obige Abbildung sehr anschaulich. Wäre der ISM Einkaufsmanagerindex für das verarbeitende Gewerbe unfehlbar, dann lägen alle Punkte entweder im ersten (ISM PMI über 50 und positive BIP-Wachstumsrate) oder dritten Quadranten (ISM PMI unter 50 und negative BIP-Wachstumsrate). Das empirische Ergebnis kann sich aber sehen lassen:

Die Trefferquote des ISM Einkaufsmanagerindex liegt bei 75 Prozent.

In drei von vier Fällen lag der Index also entweder über der 50er-Marke, sofern die BIP-Wachstumsrate gleichzeitig ein positives Vorzeichen aufwies, oder unter der 50er-Marke, wenn das BIP durch ein negatives Wachstum gekennzeichnet war. Gerade im aktuellen konjunkturellen Umfeld ist der dritte Quadrant – also die Fähigkeit, ein negatives BIP-Wachstum durch einen Indexwert unterhalb der 50er-Marke zu identifizieren – von besonderem Interesse. In dieser Betrachtung erzielt der ISM Einkaufsmanagerindex immerhin eine Trefferquote von 66 Prozent.

Verfügt der PMI über einen zeitlichen Vorlauf?

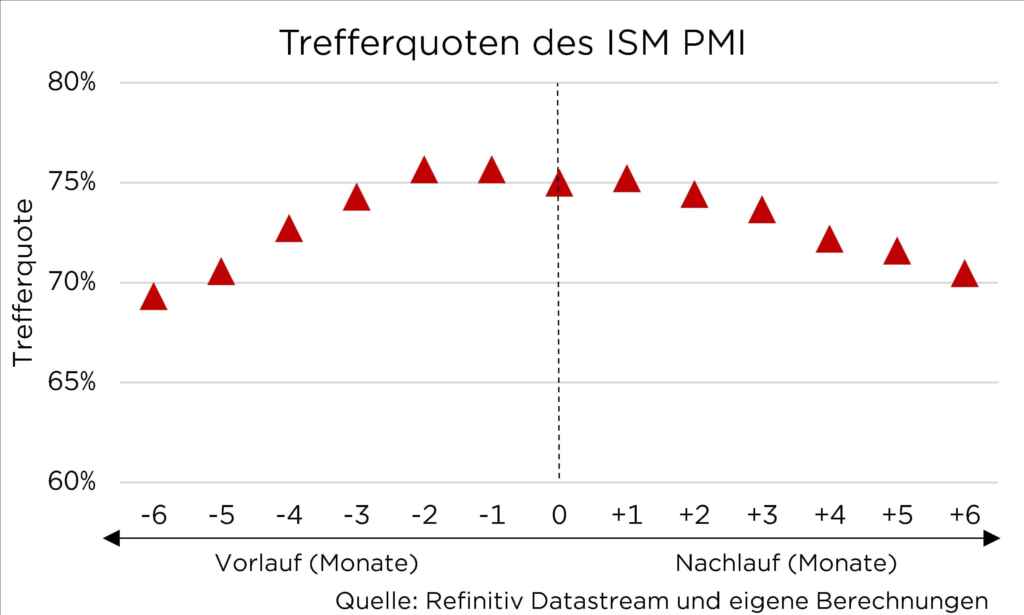

Bei den bisherigen Auswertungen handelt es sich um eine simultane Betrachtung. Für Analysten wäre es natürlich hilfreicher, wenn der Einkaufsmanagerindex einen zeitlichen Vorlauf aufweist und das Vorzeichen der künftigen BIP-Wachstumsraten vorwegnimmt. In der folgenden Abbildung haben wir dazu die Trefferquoten in Abhängigkeit vom zeitlichen Vor- und Nachlauf abgetragen. Bei einem Blick auf die Verteilung der Trefferquoten fällt zunächst auf, dass der ISM Einkaufsmanagerindex für das verarbeitende Gewerbe durchaus einen gewissen Vorlauf aufweist. So steigt die Trefferquote bei einem Vorlauf von einen und zwei Monaten an, jedoch beläuft sich die Verbesserung auf lediglich einen Prozentpunkt. Ein signifikanter Mehrwehrt ist das leider nicht. Dafür wird aber ersichtlich, dass der Einkaufsmanagerindex bei einem Vor- oder Nachlauf von mehr als drei Monaten eine deutlich schlechtere Trefferquote erzielt. Der Rückgang geht vor allem auf die geringere Präzision zurück, Perioden mit einem negativen BIP-Wachstum (vgl. dritter Quadrant) zu identifizieren.

Hat sich die Prognosequalität des Index womöglich im Verlauf des Betrachtungszeitraums verbessert oder verschlechtert? Für einen Strukturbruch haben wir keine Anhaltspunkte gefunden: So unterschieden sich die Trefferquoten für die erste Hälfte nur minimal von denen aus der zweiten Hälfte.

Lassen sich die Trefferquoten über eine Anpassung des Schwellenwerts optimieren?

Liegt die „tatsächliche“ Grenze zwischen wirtschaftlicher Kontraktion und Expansion nicht bei 50, sondern ober- oder unterhalb? In einer reinen In-Sample Optimierung wird die maximale Trefferquote von rund 89 Prozent bei einem Grenzwert von 42 erzielt (simultane Betrachtung).

Wie ist das zu erklären? Da seit 1949 erheblich mehr Perioden mit einem positiven BIP-Wachstum auftraten, ist der optimale Grenzwert tiefer, um möglichst viele Wachstumsphasen korrekt zu identifizieren. Auf der anderen Seite werden bei einem Grenzwert von 42 lediglich 40 Prozent aller negativen BIP-Wachstumsphasen durch einen Indexwert unterhalb des Grenzwerts erkannt. Aufgrund des Zielkonflikts zwischen der Trefferquote für das Erkennen von negativen und positiven BIP-Wachstumsphasen ergibt eine Optimierung des Grenzwerts daher nur bedingt Sinn.

Unser Fazit

Der ISM Einkaufsmanagerindex für das verarbeitende Gewerbe weist einen hohen Gleichlauf mit der Entwicklung des realen Bruttoinlandsprodukts auf und verdient zurecht die hohe Beachtung von Analysten. Die 50er-Marke als Grenzwert zwischen wirtschaftlicher Kontraktion und Expansion erwies in der Vergangenheit ebenfalls gute Dienste, war allerdings nicht unfehlbar und erzeugte durchaus Fehlsignale.

Die Fehlbarkeit lässt sich zum einen damit erklären, dass für den ISM nur ein Bruchteil aller US-Unternehmen befragt werden und die Antworten durch emotionale Einflüsse verzerrt sein können.

Zum anderen wird ausschließlich das verarbeitende Gewerbe erfasst, das in den letzten Jahren gegenüber dem Dienstleistungssektor an Bedeutung für die gesamtwirtschaftliche Bruttowertschöpfung verloren hat. Gibt es präzisere Einkaufsmanagerindizes? Neben dem ISM Einkaufsmanagerindex für das verarbeitende Gewerbe existieren beispielsweise noch der ISM Index für den Dienstleistungssektor sowie der Einkaufsmanagerindex von S&P. Aufgrund der deutlich kürzeren Historie der Alternativen ist ein Vergleich aber nur wenig aussagekräftig.

Wie sieht die Lage am aktuellen Rand aus?

Seit November 2022 liegt der ISM Einkaufsmanagerindex für das verarbeitende Gewerbe unterhalb der 50er-Marke und deutet mit einem Indexstand von zuletzt 46 auf eine negative Wirtschaftsentwicklung hin. In der Tat hat sich die wirtschaftliche Dynamik in den USA in der letzten Zeit abgeschwächt, jedoch verzeichnet das reale Bruttoinlandsprodukt nach wie vor positive Wachstumsraten. Einkaufsmanagerindizes sollten also nie isoliert betrachtet werden und stattdessen immer im Kontext mit anderen ökonomischen Indikatoren bewertet werden.

Autor: Simon Landt

Simon Landt hat einen Masterabschluss in Quantitative Finance und in Quantitative Economics an der Universität Kiel erworben und ein Auslandsemester an der School of Economics and Business der Universität Ljubljana absolviert. Nach seinem einjährigen Traineeprogramm startete er seine berufliche Laufbahn als Analyst im Makro Research. Seit Oktober 2021 arbeitet Simon Landt im Private Asset Management von M.M.Warburg & CO zusammen mit Carsten Klude und Dr. Christian Jasperneite. Er ist spezialisiert auf Analysen des aktuellen Marktumfeldes und steuert die fondsgebundenen Vermögensverwaltungsstrategien. Zudem unterrichtet Simon Landt seit 2024 den Masterkurs „Portfolio- und Assetmanagement“ an der Northern Business School.

Newsletter

Erfahren Sie von uns die wichtigsten Nachrichten über das Thema Geldanlage.

✓ jede Woche neu ✓ immer aktuell ✓ ohne Werbung ✓ jederzeit abbestellbar

Mit Warburg Navigator die passende Geldanlage finden

Investieren Sie Ihr Vermögen mit den Experten von M.M.Warburg & CO. Modern und unkompliziert.