Kapitalmärkte: Auf Inflation und Zinsen kommt es an

4. August 2023Überraschungscoup statt Sommerloch: Obwohl sich die US-Wirtschaft in diesem Jahr besser schlägt als erwartet und die von vielen prognostizierte Rezession bisher ausgefallen ist, hat die US-Ratingagentur Fitch die Bonität der USA von „AAA“ auf „AA+“ herabgestuft und die globalen Aktienmärkte damit auf Talfahrt geschickt.

Was haben Schulden mit Rating zu tun?

Grund für die schlechtere Benotung ist die auf 115 Prozent des Bruttoinlandsproduktes angestiegene Staatsverschuldung (2007 lag diese bei gut 60 Prozent, 2020 allerdings auch schon bei 130 Prozent), die Aussicht auf anhaltend hohe Haushaltsdefizite sowie das immer wieder zu beobachtende politische Tauziehen, wenn es um die Anhebung der Schuldenobergrenze geht. Die Herabstufung der Bonitätsnote ist sicherlich ein Imageschaden für die USA, größere und nachhaltige Konsequenzen halten wir aber für unwahrscheinlich.

Die Stellung des US-Dollar als globale Leitwährung sehen wir als ungefährdet an.

Ebenso wie die Tatsache, dass US-Staatsanleihen ihre Funktion als „Anker“ der globalen Finanzmärkte behalten werden.

Warum der Kapitalmarkt von der Zinsentwicklung abhängt?

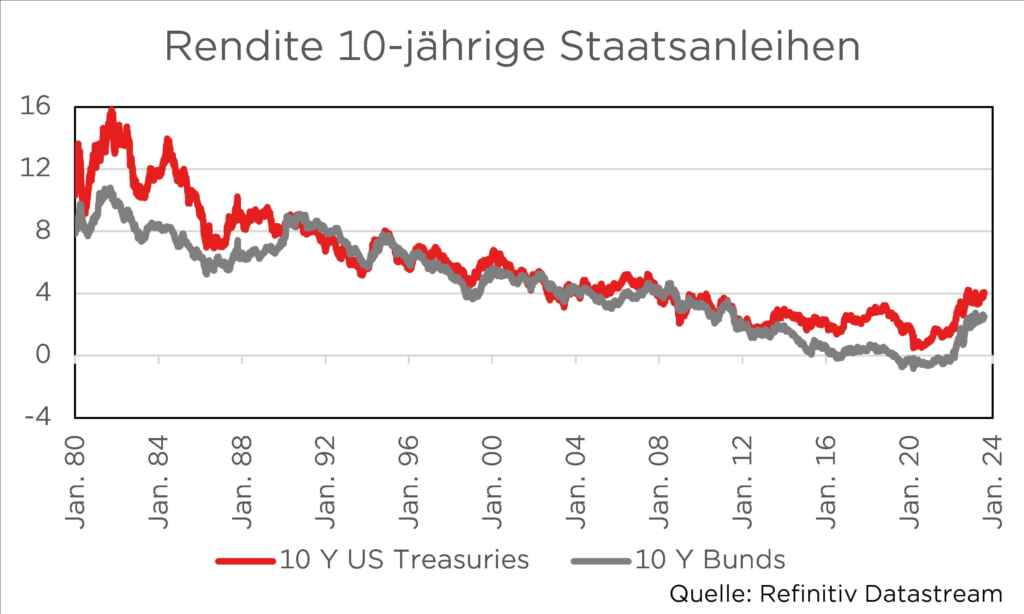

Sowohl an den Aktien- als auch an den Rentenmärkten kam es nach dieser Meldung zu deutlichen Kursverlusten. Die weitere Entwicklung an den Kapitalmärkten wird vor allem von der zukünftigen Ausrichtung der Geldpolitik und damit von der Zinsentwicklung bestimmt. Die Rendite für 10-jährige US-Staatsanleihen ist zuletzt deutlich angestiegen und liegt mittlerweile bei 4,15 Prozent. Dies wirkt sich unmittelbar negativ auf hochbewertete Aktien aus, da der höhere Diskontierungsfaktor dafür sorgt, dass zukünftige Gewinne heute weniger wert sind.

Insofern ist es nicht überraschend, dass vor allem die Kurse von Technologiewerten unter Druck geraten sind.

Sollten die Renditen weiter steigen, würde dies unserer positiven Aktienmarkteinschätzung entgegenstehen. Hohe Haushaltsdefizite erfordern ein möglicherweise zunehmendes Volumen an neu zu emittierenden Staatsanleihen, während gleichzeitig die US-Notenbank dabei ist, ihre Bilanzsumme über den Abbau von US-Treasuries zu reduzieren. Die entscheidende Frage ist also, ob es zukünftig noch genügend Käufer von US-Staatsanleihen geben wird. Falls nein, könnten die Renditen weiter ansteigen.

Stellen Sie alle Ihre Fragen direkt an den Autor dieses Beitrags und kommen Sie in unser nächste Live Web-Seminar mit Chief Investment Officer Dr. Christian Jasperneite.

Anmeldung

Melden Sie sich jetzt für das Web-Seminar „Kapitalmarktausblick mit unserem Chefstrategen Dr. Christian Jasperneite“ und unseren Newsletter an.

Donnerstag, der 31. August 2023, 09:00 Uhr

Warum ist Inflation der Schlüssel zur Geldpolitik?

Die grundsätzliche Attraktivität von US-Staatsanleihen sehen wir durch das schlechtere Rating nicht gefährdet, für Anleger stellt sich jedoch die Frage, ob sie bei einem Engagement neben dem Kupon mit Kursgewinnen oder -verlusten rechnen können.

Die Beantwortung dieser Frage hängt zu einem erheblichen Teil von der weiteren Geldpolitik der Notenbank ab.

Höhere Leitzinsen bzw. Erwartungen einer restriktiveren Geldpolitik führen normalerweise zu steigenden Zinsen und Kapitalmarktrenditen und umgekehrt. Da alle Notenbanken der Preisniveaustabilität verpflichtet sind, kommt somit der zukünftigen Inflationsentwicklung eine Schlüsselrolle bei der Prognose der Geldpolitik und der Zinsen zu.

Inflation in den USA

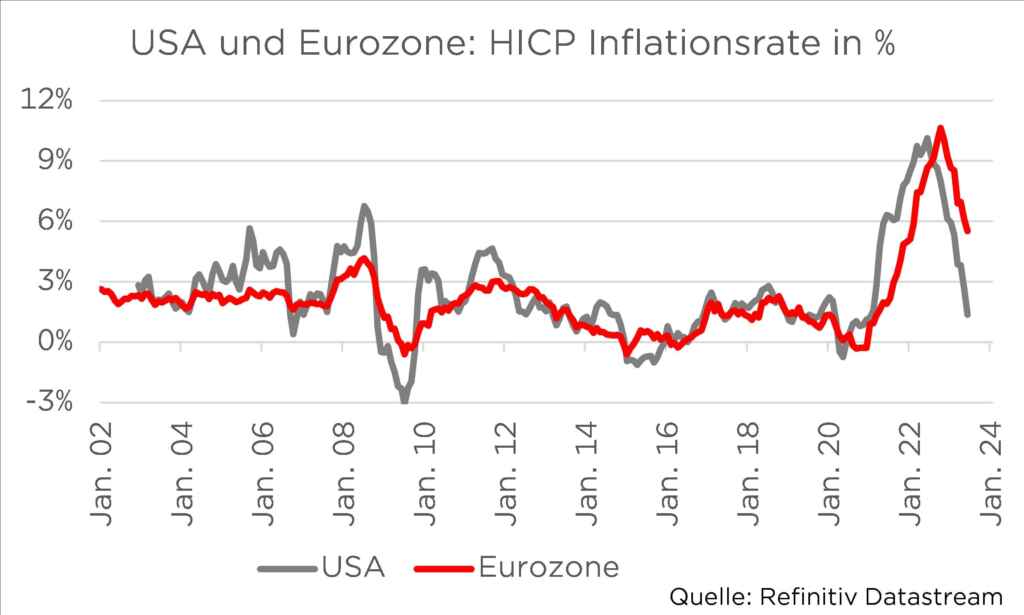

Beim Blick auf die Konsumentenpreise in der Eurozone und den USA fällt auf, dass die Inflationsrate in den Vereinigten Staaten schneller und stärker sinkt als es bei uns der Fall ist. In den USA lagen die Preise im Juni noch um drei Prozent über dem Vorjahresniveau, in der Eurozone dagegen um mehr als fünf Prozent.

Auch bei der Kerninflation, also unter Ausklammerung der Energie- und Nahrungsmittelpreise, ist die Steigerungsrate in der Eurozone höher als in den USA.

Bei den wichtigsten Komponenten des Warenkorbes zeigt sich, dass in der Eurozone insbesondere die Preise von Nahrungsmitteln und von Energie stärker als in den USA zur Inflation beitragen; nur Dienstleistungen weisen eine vergleichbare Entwicklung auf.

Warum die US-Inflation nahezu besiegt ist

Die US-Statistikbehörde stellt für die US-Inflation zudem noch eine alternative Berechnungsweise zur Verfügung. Diese lehnt sich an die in der Eurozone verwendete HICP-Inflation an, bei der ein „harmonized index of consumer prices“ verwendet wird. Dieser unterscheidet sich vom US-CPI-Index hauptsächlich darin, dass er die kalkulatorischen Mieten, die Immobilienbesitzer/-innen theoretisch zahlen müssten, ausklammert. Die US HICP-Inflationsrate betrug im Juni nur noch 1,4 Prozent, die Kerninflationsrate lag bei 2,3 Prozent.

Zwei interessante Beobachtungen aus der Vergangenheit führen zu der Schlussfolgerung, dass die Inflation nahezu besiegt ist und in den nächsten Monaten weiter sinken sollte:

- Der Gleichlauf zwischen der US-CPI- Inflation und der US-HICP-Inflation beträgt 98 Prozent. Da die Mieten im US-CPI-Index der tatsächlichen Entwicklung am Immobilienmarkt hinterherlaufen, sollte sich die im Moment noch höhere CPI-Inflation der niedrigeren HICP-Inflation annähern und nicht umgekehrt.

- Der Gleichlauf zwischen der US-HICP-Inflation und der Eurozonen-HICP-Inflation beträgt 82%. Zwischen 2012 und 2020 gab es kaum Abweichungen bei den beiden Preisstatistiken. Seit 2021 scheint der US-Index dem Eurozonenindex aber vorauszulaufen. Deswegen sollte sich auch bei uns die Inflationsrate in den nächsten Monaten deutlich abschwächen.

Inflation in der Eurozone

Nicht nur gegenüber den USA, auch im internationalen Vergleich ist die Inflation in der Eurozone immer noch vergleichsweise hoch. Dies ist vor allem auf die derzeit noch ungünstige Entwicklung in Deutschland zurückzuführen, wo statistische Basiseffekte erst ab September zu einem stärkeren Rückgang führen werden. Das Argument, dass die Preissteigerungsrate in Deutschland dauerhaft auf einem höheren Niveau verbleibt, halten wir nicht zuletzt aufgrund der konjunkturellen Entwicklung für unzutreffend.

Schließlich ist Deutschland Wachstumsschlusslicht der Eurozone, weil sich die gesamtwirtschaftliche Nachfrage deutlich abgeschwächt hat.

Hierauf reagieren die Unternehmen nach einiger Zeit üblicherweise mit Preiszugeständnissen. Abgesehen von Deutschland haben sich die Inflationsraten in den übrigen Ländern der Eurozone wieder etwas mehr der Zwei-Prozent-Marke angenähert. Mit Belgien, Luxemburg, Spanien und Zypern gibt es immerhin vier Länder, die das EZB-Ziel schon erreicht oder vor Augen haben. Außerhalb der Eurozone gibt es in Europa mit der Schweiz zudem ein weiteres Land, das eine Inflationsrate von weniger als zwei Prozent aufweist.

Inflation in den Schwellenländern

Aber nicht nur in den meisten Industrieländern lässt der Preisdruck nach, auch in vielen Schwellenländern ist eine positive Entwicklung erkennbar. In Asien sind die Steigerungsraten der Konsumentenpreise besonders gering, so beispielsweise in China (0,0%), Thailand (0,2%) oder in Taiwan (1,8%). In Lateinamerika sind sehr große Fortschritte zu beobachten, nachdem die Preise 2022 vielerorts prozentual zweistellig angestiegen sind. In Brasilien (3,2%) und Mexiko (5,1%) könnten die Notenbanken schon bald beginnen, die Leitzinsen zu senken.

Regional gesehen am ungünstigsten ist die Entwicklung in Osteuropa.

Dies liegt daran, dass hier der Energiepreisschock des vergangenen Jahres noch nachwirkt.

Unser Ausblick für die Inflation

Da die Preisstatistiken alle miteinander hoch korreliert sind, also einen engen Gleichlauf aufweisen, gehen wir davon aus, dass auch in Deutschland und in der Eurozone die Inflation in den kommenden Monaten sinkt. Auf den Vorstufen der Konsumentenpreise, also bei Produzenten- Großhandels- und Importpreisen sind bereits jetzt deutliche disinflationäre Entwicklungen zu beobachten.

Niedrigere Inflationsraten deuten demnach auch auf niedrigere Zinsen hin!

Autor: Carsten Klude

Carsten Klude studierte nach seiner Ausbildung zum Bankkaufmann bei der Deutschen Bank VWL mit Schwerpunkt Ökonometrie in Kiel. 1996 kam er zu M.M.Warburg & CO, für die er zunächst die europäischen Kapitalmärkte analysierte und später mit der Leitung des Makro-Research betraut wurde. Seit dem Jahr 2009 ist Herr Klude Mitglied im Investmentrat von M.M.Warburg & CO und verantwortet seit dem Sommer 2013 das Asset Management der Bank. Zusätzlich ist Herr Klude seit dem Jahr 2010 Mitglied im Ausschuss für Wirtschafts- und Währungspolitik des Bundesverbandes deutscher Banken e.V., dessen Vorsitz er von 2015 bis 2018 inne hatte.

Newsletter

Erfahren Sie von uns die wichtigsten Nachrichten über das Thema Geldanlage.

✓ jede Woche neu ✓ immer aktuell ✓ ohne Werbung ✓ jederzeit abbestellbar

Mit Warburg Navigator die passende Geldanlage finden

Investieren Sie Ihr Vermögen mit den Experten von M.M.Warburg & CO. Modern und unkompliziert.