Grüne Illusionen: Hinter dem Schleier klimaneutraler Investitionen

29. April 2024“We are in danger of destroying ourselves by our greed and stupidity. We cannot remain looking inwards at ourselves on a small and increasingly polluted and overcrowded planet.”[1]

Stephen Hawkings‘ zeitloses Zitat spiegelt die gegenwärtige Realität treffend wider und bietet einen Einblick in die gewaltige Klimakrise, vor der die Menschheit steht.

Die unerbittliche Realität: Der Klimawandel als unsere zentrale Herausforderung

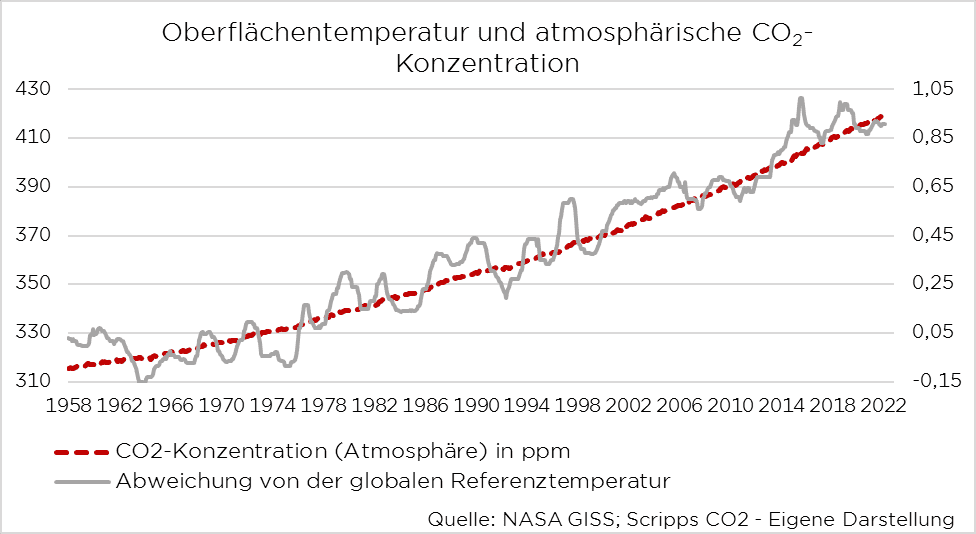

Trotz zahlreicher Klimaabkommen übersteigen die Emissionen weiterhin die vereinbarten Grenzen. Hinsichtlich der Entwicklung der globalen Oberflächentemperatur sowie der atmosphärischen CO2-Konzentration ist ein deutlicher, jedoch wenig optimistischer Trend zu erkennen. Die zunehmende atmosphärische CO2-Konzentration und der simultane Temperaturanstieg sind nicht zufällig, sondern spiegelbildliche Nebenprodukte des in Teilen klimaschädlichen wirtschaftlichen Aufstiegs.

Die Widersprüchlichkeit aktueller Entwicklungen und die Notwendigkeit grundlegender Veränderungen im Umgang mit Klimarisiken sind nicht nur in Politik und Gesellschaft angekommen, sondern haben auch zu einem Umdenken in der Finanzwelt geführt. Vor diesem Hintergrund ist es kaum überraschend, dass klimaneutrale Investitionen in der Anlegerbranche in aller Munde sind.

Klimaneutrale Investitionen: Nur ein temporärer Trend?

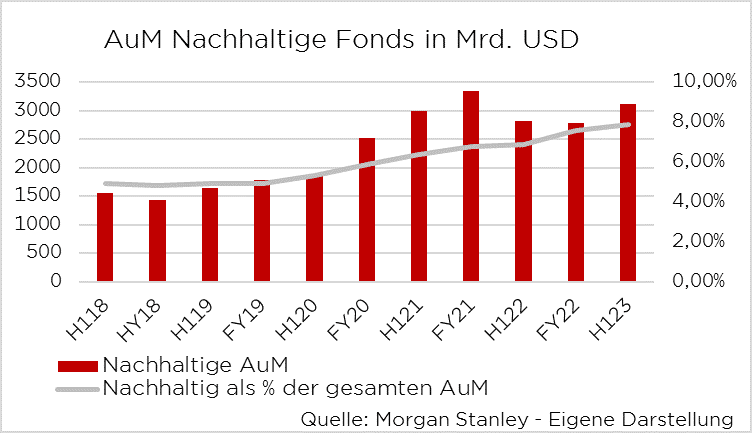

Die entscheidende Frage bleibt vor allem, inwieweit klimaneutrale Investitionen tatsächlich in Investorkreisen Anklang finden. Nachhaltige Finanzprodukte, welche das übergreifende ESG-Spektrum berücksichtigen, sowie klimaneutrale Investitionen, welche gezielt auf die Reduktion der mit den Vermögenswerten des Portfolios verbundenen Emissionen ausgerichtet sind, erlebten über ein Jahrzehnt ein kontinuierliches und vor allem beeindruckendes Wachstum.

2022 kam es jedoch zu einem Strukturbruch

In 2022 erfolgte jedoch ein temporärer Strukturbruch: Nach über einem Jahrzehnt schrumpfte erstmalig der Markt für „nachhaltige Investitionen“. Wie nachfolgend dargestellt, verzeichneten nachhaltige Fonds in 2022 einen Rückgang von über 16 Prozent. Ein ähnliches, wenn auch weniger dramatisches Bild ergab sich bei „globalen Klimafonds“, die in 2022 von 421 auf 415 Milliarden US-Dollar schrumpften.[2]

Der erstmalige Rückgang des Vermögens nachhaltiger und klimabezogener Fonds in 2022 – einem Jahr, das von dem Krieg in der Ukraine, der Energiekrise und einer hohen Marktvolatilität gezeichnet war – begründet sich primär in der schwachen Performance nachhaltiger und klimaneutraler Fonds. Nachhaltigkeits- und Klimafonds, welche ein relativ hohes Exposure zu Growth und Technologiewerten haben, profitierten über ein Jahrzehnt immens von dem Niedrigzinsumfeld und verzeichneten gegenüber konventionellen Finanzprodukten eine solide Outperformance.

Zinsanstieg sorgte für steigende Nachfrage nach Value-Titeln

2022 wandelte sich das Bild, als der rasche Zinsanstieg die Nachfrage nach Value-Titeln und Qualitätsanleihen mit kurzer Laufzeit erhöhte. Konventionelle Fonds hingegen profitierten von den attraktiven Renditen der fossilen Energiewirtschaft und boten Anlegern gerade in 2022 attraktive Rückzugsmöglichkeiten.

Revival für nachhaltige Vermögenswerte?

In Anbetracht eines längeren Zeitraums ist jedoch augenfällig, dass 2022 von außergewöhnlicher Natur war. Das Jahr 2023 entwickelte sich als ein deutliches Revival für nachhaltige Vermögenswerte, insbesondere da sich Growth- und Technologiewerte erholten und wieder zu einer signifikanten Outperformance von nachhaltigen Finanzprodukten beitrugen. Diese Erholung spiegelt sich deutlich im Volumen nachhaltiger Fonds wider, welche im ersten Halbjahr 2023 einen Anstieg auf über 3,1 Billionen US-Dollar verzeichneten. Globale Klimafonds erlebten ein noch robusteres Wachstum und stiegen im selben Zeitraum auf über 530 Milliarden US-Dollar[3].

Aussagen, welche nachhaltigen oder klimaneutralen Investitionen einen inhärenten Performancekompromiss zuschreiben und diese als kurzweilige Trends klassifizieren, können von uns angesichts der Datenlage nicht bejaht werden.

Die bisherige Entwicklung verdeutlicht vielmehr, dass nachhaltige Investitionen gegenüber konventionellen Varianten historisch eine durchschnittliche Outperformance erzielt haben.

Insgesamt sind nachhaltige und klimaneutrale Investitionen Abbild eines fortlaufenden Trends, der durch steigende Nachfrage, regulatorische Impulse und innovative Produkte vorangetrieben wird und somit keineswegs nur eine temporäre Modeerscheinung.

Klimaneutrale Portfoliokonstruktion – worauf wird geachtet?

Was tatsächlich hinter „klimaneutralen“ Investitionen steckt, ist oftmals vage und kaum hinterfragt. Im Wesentlichen verfolgen klimaneutrale Anlagestrategien das Ziel, die mit den Investitionen verbundenen CO2-Emissionen zu minimieren. Die Portfoliokonstruktion beginnt in der Regel mit der Festlegung eines Dekarbonisierungspfades, um ein Temperaturszenario unter 2°C zu erreichen. Hierzu können Investoren ihr Portfolio gezielt in Richtung so genannter „Low-Emitters“ ausrichten, um die CO2-Bilanz zu reduzieren. Zudem können insbesondere institutionelle Investoren, aufgrund ihres beträchtlichen Anlagevolumen sogenanntes Active Ownership betreiben und Unternehmen auffordern, klimafreundliche Geschäftspraktiken zu implementieren. Sollten Geschäftsverhalten und CO2-Bilanz der Unternehmen unverändert bleiben, haben Investoren letztlich die Option zu desinvestieren.

Was für einen Beitrag haben klimaneutrale Invesititionen?

Die beschriebene Portfoliostrukturierung klingt plausibel und verleitet im ersten Augenblick zu der Annahme, dass klimaneutrale Investitionen einen sofortigen realwirtschaftlich positiven Beitrag bewirken. Wichtig ist jedoch zu bedenken, dass es sich hierbei um Sekundärmarkttransaktionen handelt und Ausschlüsse bzw. Desinvestitionen von Titeln mit hohen CO2-Emissionen in erster Linie die Änderung von Eigentumsrechten zur Folge haben.

Simpel ausgedrückt bedeutet dies, dass die Desinvestition eines Titels mit hohen Emissionen, die CO2-Bilanz des eigenen Portfolios verbessert, sich aber in der Realwirtschaft und in den betroffenen Unternehmen bei einem einzelnen Verkauf nichts ändert, da nun jemand anderes das verkaufte Wertpapier hält.

Anders verhält es sich bei mehrheitlich ausgeübtem Druck auf Unternehmen. Denn kollektive Desinvestitionen von globalen institutionellen Investoren führen bei ausreichend hohem Volumen zu Verkaufsdruck und fallenden Unternehmenswerten. Bereits das Ausüben von sogenannten „Divestment-Threats“, also der Androhung von Desinvestitionen, im Rahmen von Active Ownership Aktivitäten, kann bei globalen Asset Managern Wirkungen bezwecken. Gerade dieser Mechanismus kann also dazu führen, dass die betroffenen Unternehmen gezwungen wären ihre Geschäftsaktivitäten anzupassen und diese klimaneutraler zu gestalten.

Klimaneutrale Investition oder doch nur eine grüne Mogelpackung?

In jüngster Vergangenheit erfreuten sich klimaneutrale Investitionen großer Beliebtheit, gekennzeichnet durch ein solides Vermögenswachstum, eine präsentable Performance und den beabsichtigten, positiven Einfluss auf die Klimakrise. Jedoch stellt sich die Frage, ob dieses euphemistische Bild mehr Schein als Sein ist.

Wer erwartet, dass klimaneutrale Fonds primär in erneuerbare Energien investiert sind, bleibt desillusioniert. Nachhaltige beziehungsweise klimaneutrale Fonds haben ein deutliches Übergewicht im Technologiesektor und profitierten bislang primär von der Performance der Magnificent 7, wie Amazon oder Meta. Technologiewerte weisen zwar relativ gesehen eine geringe CO2-Bilanz aus, haben aber mit Klimaschutz weniger zu tun.

Welche Verordnung hat die EU für mehr Transparenz eingeführt?

Um mehr Transparenz zu gewährleisten, führte die Europäische Union im März 2021 die Offenlegungsverordnung für nachhaltige Finanzprodukte (SFDR) ein, welche Vermögensverwalter dazu verpflichtet, ihre Anlageprodukte je nach Ausgestaltung der Nachhaltigkeitsstrategie als Artikel 6, 8 oder 9 Fonds zu klassifizieren. Hierbei gilt Artikel 9 als ambitionierteste Klassifizierung, welche nur im Falle einer ausschließlichen Anlage in „nachhaltige Investitionen“ gemäß Artikel 2(17) SFDR begründet werden kann.

Doch auch die regulatorisch definierte Nachhaltigkeitsklassifizierung erwies sich nicht als Lösung aller Transparenzanforderungen. Alleine im vierten Quartal 2022 wurden über 300 Artikel 9 Fonds mit einem Vermögen von rund 170 Milliarden Euro auf Artikel 8 herabgestuft – weitere 100 Milliarden folgten im Januar 2023[4]. Die Herabstufung auf Artikel 8 Fonds, welche im Rahmen ihrer Investitionen lediglich soziale und/ oder ökologische Merkmale zu berücksichtigen haben, resultierte im Zuge der Konkretisierung des Begriffs der „nachhaltigen Investitionen“ und der Ermahnung, dass nahezu 100 Prozent der Vermögenswerte eines Artikel 9 Produktes demgemäß zu investieren sind. Diese definitorische Unklarheit führte nicht nur zu einem Downgrade der Finanzprodukte, sondern ebenfalls zu einem Downgrade des Vertrauens in den Markt für nachhaltige Investitionen seitens der Anleger.

Greenwashingrisiken sind dennoch gegeben

Dennoch besteht begründeter Anlass für Optimismus, insbesondere vor dem Hintergrund einer kontinuierlichen Verschärfung der regulatorischen Stringenz. Die Ergebnisse der neuesten CFA-Studie[5] zu Greenwashingrisiken verdeutlichen, dass es zwar Fonds gibt, welche Begrifflichkeiten wie „klimaneutral“ beanspruchen, ohne nachweisliche Leistungen im Einklang mit diesen Ansprüchen vorweisen zu können, diese jedoch weniger als 10 Prozent des untersuchten Fonds-Samples ausmachen. Insgesamt ist also Vorsicht geboten, weshalb wir Anlegern empfehlen, die Methodik der jeweiligen Fonds zu hinterfragen.

Alle klimaneutralen Investitionen über einen Kamm zu scheren und diese als grüne Mogelpackung zu titulieren, wäre unserer Meinung jedoch keineswegs treffend.

Wie lautet unser (klima)neutrales Fazit?

Klimaneutrale Investitionen sind en-vogue, zumindest wenn man hierfür das Wachstum der globalen Klimafonds als Maßstab heranzieht. Angesichts der Performance, der steigenden Klimarisiken und dem vermittelten Gefühl durch seine Investitionen einen positiven Beitrag für das Klima zu leisten, überrascht es uns wenig, dass klimaneutrale Investitionen vermehrt Anklang gefunden haben.

Gleichzeitig haben wir gesehen, dass auch regulatorische Offenlegungspflichten ihre Tücken haben und nicht jeder Fonds, welcher den Begriff „klimaneutral“ beansprucht, diesem auch gerecht wird.

Unser Fazit ist also, dass Anleger sich nicht von grünen Illusionen leiten sollten und ein Blick hinter den Schleier klimaneutraler Investitionen nicht nur spannend, sondern vielmehr erforderlich ist, um die Methodik hinter den klimaneutralen Versprechen zu verstehen.

Beitrag von Regina Klovznyk

Foto von Unsplash von Noah Buscher

[1] Quelle: https://eu.usatoday.com/story/news/world/2018/03/14/stephen-hawking-quotations/423145002/

[2] Quelle: https://www.morningstar.co.uk/uk/news/234796/us-climate-funds-struggled-in-2022-and-the-pain-isnt-over.aspx

[3] Quelle: https://www.morningstar.com/sustainable-investing/assets-global-climate-funds-march-steadily-higher

[4] Quelle: https://www.morningstar.co.uk/uk/news/231438/esg-fund-downgrade-accelerates.aspx

[5] Quelle: https://rpc.cfainstitute.org/-/media/documents/article/industry-research/greenwashing-report.pdf

Newsletter

Erfahren Sie von uns die wichtigsten Nachrichten über das Thema Geldanlage.

✓ jede Woche neu ✓ immer aktuell ✓ ohne Werbung ✓ jederzeit abbestellbar

Mit Warburg Navigator die passende Geldanlage finden

Investieren Sie Ihr Vermögen mit den Experten von M.M.Warburg & CO. Modern und unkompliziert.