Diversifikation: Wann lohnt sich die Beimischung illiquider Investments?

27. Januar 2023Der Schreck aus dem letzten Jahr sitzt noch tief: 2022 war das Jahr, in dem Aktien und Anleihen eine oftmals positive Korrelation zeigten und zu allem Überfluss die als sicher eingestuften Anleihen eine besonders schlechte Wertentwicklung aufwiesen.

2022 gab es historische Rückschlage

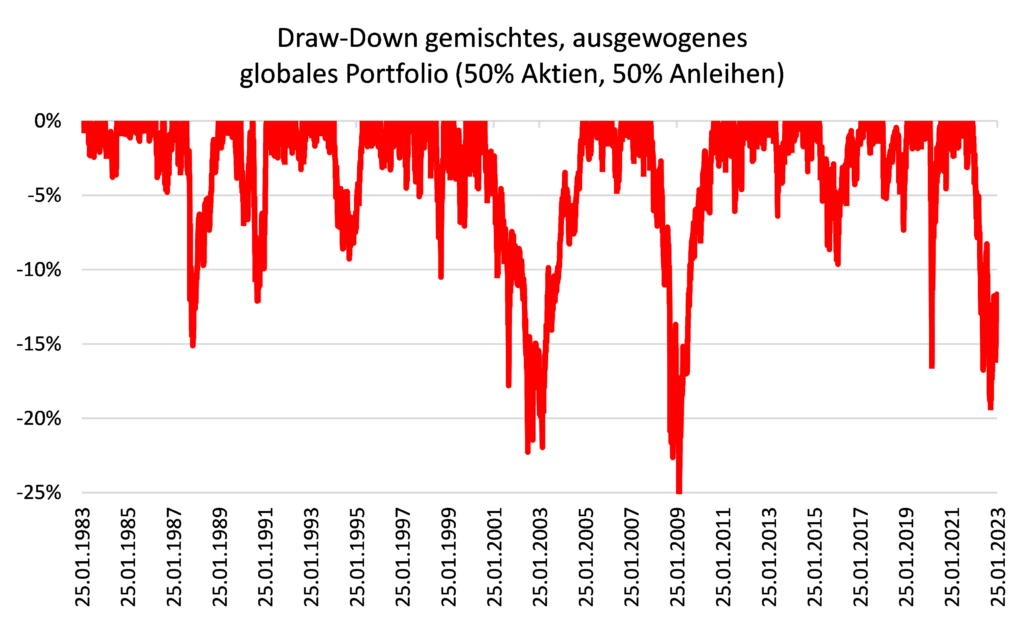

Im Ergebnis kam es in gemischten Portfolios zu Rückschlägen, wie sie bisher nur selten beobachtet werden konnten. Berechnet man beispielsweise den Rückschlag eines hypothetischen Portfolios, das zu jeweils 25% aus europäischen Aktien, US-Aktien, deutschen Bundesanleihen und US-Staatsanleihen besteht, so lag dieser 2022 in der Spitze bei nahezu -20% und wurde damit nur von der Finanzkrise 2008/2009 und von den Marktturbulenzen der platzenden Internetblase 2002/2003 übertroffen. Die Rückschläge in den Jahren 2002/2003 und 2008/2009 wären noch viel dramatischer ausgefallen, wenn damals nicht Anleihen einen Teil der Verluste auf der Aktienseite kompensiert hätten.

Die kommenden Jahre könnten von einer positiven Korrelation zwischen Aktien und Anleihen geprägt sein

Wenn aber die Kurse von Aktien und Anleihen dieselbe Richtung einschlagen, ist ein Ausgleich auf Portfolioebene nicht mehr möglich. Genau dieses Szenario könnte auch in den kommenden Jahren zu beobachten sein, zumal schon in der Vergangenheit längere Perioden (z.B. 1931 – 1955 und 1970 – 1999, in beiden Fällen bezogen auf die USA) durch positive Korrelationen zwischen den beiden Assetklassen geprägt waren. Doch was sind die zugrundeliegenden Mechanismen?

Doch was sind die zugrundeliegenden Mechanismen hinter der positiven Korrelation?

Nehmen wir als Beispiel einmal an, dass die Renditen steigen. Für Anleihen bedeutet das zwangsläufig fallende Kurse, während die Auswirkungen auf der Aktienseite zunächst unklar sind und (neben anderen Faktoren) vom Grad der Risikobereitschaft abhängen. Steigen beispielsweise die Zinsen bei gleichzeitiger Zunahme der wirtschaftlichen Unsicherheit, dürfte die Risikobereitschaft abnehmen. Dies ist darauf zurückzuführen, dass die Anleger eine höhere Risikoprämie verlangen, um die Ungewissheit künftiger Cashflows zu kompensieren – damit hätte man einen negativen Effekt auf die Aktienkurse. Steigen die Zinssätze jedoch bei gleichzeitig abnehmender wirtschaftlicher Unsicherheit, sollte die Risikobereitschaft zunehmen, da die Anleger eine niedrigere Risikoprämie verlangen – damit ergäbe sich ein positives Ergebnis für Aktien.

Es gibt Gründe zu der Annahme, dass die Zinsen erstmal volatil bleiben

Wenn aber nun die Zinsen anfangen, deutlich stärker als in der Vergangenheit zu schwanken, dann führen alleine schon diese starken Zinsschwankungen zu zusätzlicher Unsicherheit in der Wirtschaft, da sie es Verbrauchern und Unternehmen erschweren, für die Zukunft zu planen, was wiederum die Risikobereitschaft der Anleger verringert. Eine erhöhte Zinsvolatilität führt also dementsprechend schon für sich betrachtet zu einer Schwächung der negativen Korrelation zwischen Aktien und Anleihen. Das Jahr 2022 war dafür ein Musterbeispiel, jedoch gibt es eben auch gute Gründe zur Annahme, dass das Gastspiel volatiler Zinsen nicht vorbei ist.

So wird in den kommenden Monaten die Inflationsrate zunächst deutlich zurückkommen, was Notenbanken dazu veranlassen wird, im Laufe des Jahres Leitzinserhöhungen auslaufen zu lassen und die Leitzinsen im kommenden Jahr zu senken.

Gleichzeitig führen eine Lohn-Preis-Spirale (Stichwort Demographie) und Deglobalisierungseffekte zu einer hartnäckigen Sockelinflation, die eher über zwei Prozent liegen wird. Das macht die Geldpolitik für die kommenden Jahre vergleichsweise unberechenbar. Zudem wird die Geldpolitik zunehmend zum Spielball der Staatsverschuldung von Staaten, was in Zeiten immer wieder aufflackernder Inflationstendenzen ein Albtraum für eine stetige, planbare und gut zu antizipierende Geldpolitik ist.

Wenn aber die Kurse von Anleihen volatil bleiben und der risikominimierende Effekt einer negativen Korrelation zwischen Aktien und Anleihen wegfällt, besteht ernsthafter Handlungsbedarf.

Eine naheliegende Lösung liegt darin, die offensichtlich bestehenden Grenzen der Diversifikation immerhin bestmöglich auszuloten, indem global eine möglichst hohe Anzahl von Märkten und Sektoren auf die effizienteste denkbare Art zu einem Portfolio zusammengefügt wird. Allerdings wird auch ein solches Portfolio Risikoeigenschaften aufweisen, die einem Investor zeitweise Angstschweiß auf die Stirn treiben werden. Mit Hilfe einer Simulation haben wir die Eigenschaften eines solchen Portfolios in einer Grafik zusammengefasst.

Hier zeigt sich, dass in einem (natürlich sehr unwahrscheinlichen, aber eben nicht ganz ausgeschlossenen) Worst-Case-Szenario vielleicht erst ab dem Jahr 2034 eine positive p.a.-Rendite über den Zeitraum zu erzielen wäre, wenn man jetzt in ein hochdiversifiziertes Portfolio investieren würde.

Live-Web-Seminare mit Dr. Christian Jasperneite

Was passiert aktuell eigentlich am Kapitalmarkt? Wie steht es wirklich um Inflation und Geldpolitik? Dr. Christian Jasperneite gibt Ihnen einen 30-minütigen Einblick zur aktuellen Lage am Kapitalmarkt und einen Ausblick für den kommenden Monat. Bringen Sie gern auch Ihre Fragen mit!

Anmeldung

Melden Sie sich jetzt für das Web-Seminar „Kapitalmarktausblick mit unserem Chefstrategen Dr. Christian Jasperneite“ und unseren Newsletter an.

Donnerstag, der 24. Oktober 2024, 13:00 Uhr

Sind nichtliquide Assets eine sinnvolle Ergänzung zum Portfolio?

Das ist offensichtlich keine besonders attraktive Option, und es stellt sich die Frage, ob man den „Tücken“ liquider Investments zumindest zum Teil ein Schnippchen schlagen kann, indem nichtliquide Assets einem Portfolio beigemischt werden. Da Assets wie Immobilien oder auch Private-Equity-Beteiligungen ohnehin nicht mit hoher Frequenz bewertet werden, ist eine Veränderung der Korrelationseigenschaften von Aktien zu Renten hier nicht relevant und dementsprechend keine Belastung. Zudem würde sich zeigen, dass Private-Equity-Beteiligungen und Immobilien – würde man sie täglich bewerten können – andere Kursmuster aufweisen sollten als klassische Assetklassen.

Bringt es mehr Rendite, Private Equity und Immobilien beizumischen?

Wir haben mit einer Simulation die Effekte einer Beimischung von Private-Equity-Beteiligungen und Immobilien analysiert; im Ergebnis zeigt sich genau das, was man ohnehin erwartet hätte: Der „Trichter“ der möglichen p.a.-Renditen wird kleiner, das Risiko negativer „Überraschungen“ nimmt ab und der Umfang von Draw-Downs wird reduziert.

Es spricht viel dafür, in Zeiten positiver Korrelation einen Teil des Portfolios in nichtliquide Assets zu investieren

Natürlich hängt ein solches Ergebnis immer extrem von den Parametern ab, mit denen eine solche Simulation durchgeführt wird. Daher sind hier auch weniger die konkreten Zahlen relevant, sondern eher das erzielte Gesamtbild: Die langfristig zu erwartende Gesamtrendite ändert sich nicht sonderlich, Abweichungen vom erwarteten Renditepfad werden jedoch kleiner. Bei einem größeren Vermögen von z.B. fünf Mio. Euro spricht daher sehr viel dafür, einen Teil von z.B. 25% (oder sogar mehr) in nichtliquide Assets zu investieren.

Verzichtet man darauf, begeht man gerade in Zeiten positiver Korrelationen von Aktien und Anleihen einen handwerklichen Fehler, der vermieden werden könnte.

Autor: Dr. Christian Jasperneite

Dr. Christian Jasperneite studierte an der Universität Passau VWL und promovierte anschließend an der Universität Passau am Lehrstuhl für Wirtschaftspolitik. Nach einem Forschungsaufenthalt an der Harvard University begann er im Jahr 2000 als Analyst im Makro-Research von M.M.Warburg & CO. Seit Anfang 2009 ist Dr. Jasperneite Chief Investment Officer bei M.M.Warburg & CO und verantwortet dort u.a. Fragen der strategischen und taktischen Allokation sowie der Portfoliokonstruktion und der Produktentwicklung.

Newsletter

Erfahren Sie von uns die wichtigsten Nachrichten über das Thema Geldanlage.

✓ jede Woche neu ✓ immer aktuell ✓ ohne Werbung ✓ jederzeit abbestellbar

Mit Warburg Navigator die passende Geldanlage finden

Investieren Sie Ihr Vermögen mit den Experten von M.M.Warburg & CO. Modern und unkompliziert.