Die Inflation geht, der Preisschock bleibt

22. August 2024Selten haben Ökonomen und Bürgerinnen und Bürger die Preisentwicklung so unterschiedlich beurteilt wie derzeit. Während die einen den Rückgang der Preissteigerungsraten und die Annäherung der Inflationsrate an die Zwei-Prozent-Marke als Rückkehr zur Preisstabilität feiern, beklagen die anderen die in den vergangenen Jahren stark gestiegenen und auf hohem Niveau verharrenden Preise. Doch welche Sichtweise ist die „richtige“?

Die gute Nachricht: Inflation sinkt deutlich

Preisstabilität ist der Grundpfeiler der Geldpolitik der Zentralbanken. Stabile Preise sind ein Garant für eine stabile Kaufkraft und damit eine wichtige Voraussetzung für wirtschaftliches Wachstum. Die meisten Zentralbanken in den Industrieländern definieren Preisstabilität mit einer Inflationsrate von etwa zwei Prozent und nicht von null Prozent Inflation. Den Charme der Zwei-Prozent-Marke sehen die Zentralbanken in ihrer Wirkung auf das Wirtschaftswachstum. Eine moderate Inflation, so die Annahme, führt dazu, dass Haushalte und Unternehmen einen Anreiz haben, ihr Geld auszugeben, um den erwarteten Kaufkraftverlust zu vermeiden. Insofern führt eine Inflationsrate von zwei Prozent theoretisch zu einem höheren Wirtschaftswachstum als eine Inflationsrate von null Prozent. Zudem würde eine Inflationsrate von null Prozent die reale Preisentwicklung sehr rigide werden lassen (Stichwort Sperrklinkeneffekt), während mit einer hohen Inflationsrate auch eine hohe Volatilität der Inflationsrate einhergeht, was die optimale Amortisationsdauer von Investitionen verkürzen würde – ebenfalls mit negativen Folgen für das Wachstum.

Die Corona-Pandemie und der Krieg in der Ukraine begünstigten hohe Preissteigerungsraten

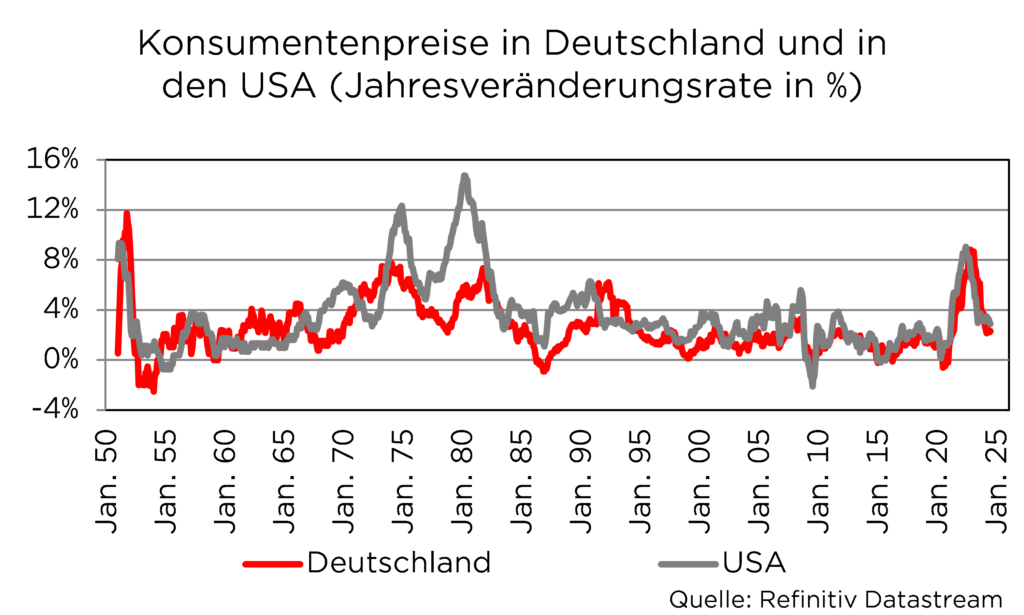

Nachdem die Inflationsraten in vielen Ländern lange Zeit sehr niedrig waren nach dem Geschmack mancher Zentralbanken sogar zu niedrig haben die Corona-Pandemie mit ihren Lieferkettenproblemen und den daraus resultierenden Auswirkungen auf das Güterangebot sowie die darauf folgenden geld- und fiskalpolitischen Maßnahmen mit ihren Auswirkungen auf die gesamtwirtschaftliche Nachfrage seit Mitte 2021 zu einem abrupten und starken Anstieg der Inflation geführt. Zunächst wurde davon ausgegangen, dass es sich dabei nur um einen vorübergehenden („transitorischen“) Effekt handeln würde und sich die Preissteigerungsraten schnell wieder normalisieren würden. Der Russland-Ukraine-Krieg mit seinen Auswirkungen auf die Preise für Energie und andere Rohstoffe sorgte jedoch dafür, dass die Inflation erst Ende 2022 ihren Höhepunkt erreichte und sich danach zunächst nur zögerlich abschwächte. In vielen Ländern waren Ende 2022 jährliche Preissteigerungsraten von zehn Prozent und mehr zu beobachten.

In den USA und in Deutschland gab es in der jüngeren Geschichte nur dreimal eine derart hohe Inflation: In der Nachkriegszeit nach dem Zweiten Weltkrieg und dem Ausbruch des Koreakrieges 1951 sowie während der ersten und zweiten Ölkrise 1974 und 1980/81.

Die gute Nachricht ist, dass die Inflationsraten weltweit wieder deutlich gesunken sind.

Zwar ist das Zwei-Prozent-Ziel in vielen Ländern noch nicht ganz erreicht, aber oft fehlen nur noch wenige Zehntelprozentpunkte. Einige Ökonomen befürchten, dass eine Lohn-Preis-Spirale zu einer Zielverfehlung und dauerhaft höheren Inflationsraten führen könnte. Wir halten dies jedoch für unwahrscheinlich. In vielen Ländern hat sich der Arbeitsmarkt abgekühlt und die Löhne steigen deshalb langsamer. In den USA sind die durchschnittlichen Stundenlöhne noch um 3,6 Prozent höher als im Vorjahr, im Frühjahr 2022 lag der Zuwachs bei knapp sechs Prozent. Auch in Deutschland hat sich der Anstieg der Nominallöhne zuletzt deutlich abgeschwächt. Für Vollzeitbeschäftigte lag das Plus im Juni bei 2,9 Prozent gegenüber dem Vorjahr, Teilzeitbeschäftigte verdienten 1,9 Prozent mehr und geringfügig Beschäftigte verzeichneten keine Veränderung gegenüber dem Vorjahr.

Zinssenkungen sind in Sicht

Allerdings warten die Notenbanken mit Zinssenkungen in der Regel nicht so lange, bis ihre Zielwerte exakt erreicht sind. Angesichts der deutlichen Fortschritte beim Preisrückgang sind die realen Leitzinsen inzwischen vielfach so hoch, dass eine weitere Lockerung der Geldpolitik dennoch angebracht ist. In den Schwellenländern haben bereits sehr viele Zentralbanken ihre zum Teil zweistelligen Leitzinsen wieder gesenkt, und auch in den Industrieländern gibt es immer mehr Notenbanken, die ihre Geldpolitik wieder lockern. Im September wird schließlich auch die US-Notenbank die Zinsen senken, ob um 25 oder 50 Basispunkte ist aus heutiger Sicht offen.

Was passiert aktuell eigentlich am Kapitalmarkt? Wie steht es wirklich um Inflation und Geldpolitik? Dr. Christian Jasperneite gibt Ihnen einen 30-minütigen Einblick zur aktuellen Lage am Kapitalmarkt und einen Ausblick für den kommenden Monat. Bringen Sie gern auch Ihre Fragen mit!

Anmeldung

Melden Sie sich jetzt für das Web-Seminar „Kapitalmarktausblick mit unserem Chefstrategen Dr. Christian Jasperneite“ und unseren Newsletter an.

Donnerstag, der 24. Oktober 2024, 13:00 Uhr

Private Haushalte haben einen anderen Maßstab bei der Inflationsmessung

Im Gegensatz zur positiven Einschätzung von Ökonomen und Zentralbanken beurteilen viele Menschen die Inflationsentwicklung aus einer anderen Perspektive. Per Definition ist Inflation die jährliche Veränderungsrate eines (fiktiven) Warenkorbs, hier spielt also die Preisentwicklung der letzten 12 Monate eine Rolle. Die privaten Haushalte beurteilen die Inflationsentwicklung dagegen eher anhand des absoluten Preisniveaus und setzen einen anderen „Bezugspunkt“ als die Ökonomen mit ihren 12 Monaten.

Meist wird ein längerer Zeitraum als Referenz herangezogen, für den man die Preise vermeintlich sicher im Gedächtnis hat.

Dies war beispielsweise nach der Einführung des Euro zu beobachten. Nach unseren Beobachtungen vergleichen viele Menschen die heutigen Preise eher mit den Preisen vor dem Beginn der Pandemie. Statt einer 12-Monats-Veränderungsrate spielt hier also vielleicht eine 48-Monats-Veränderungsrate eine größere Rolle. Und diese Betrachtungsweise zeigt, dass der Preisschock der Jahre 2021 und 2022 immer noch nachwirkt.

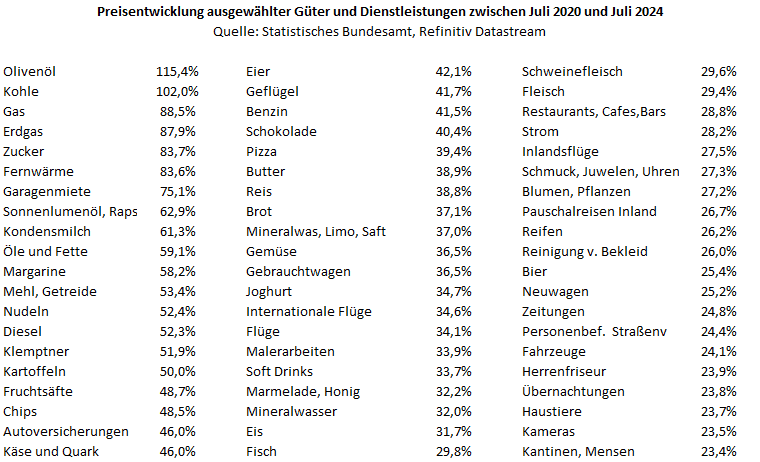

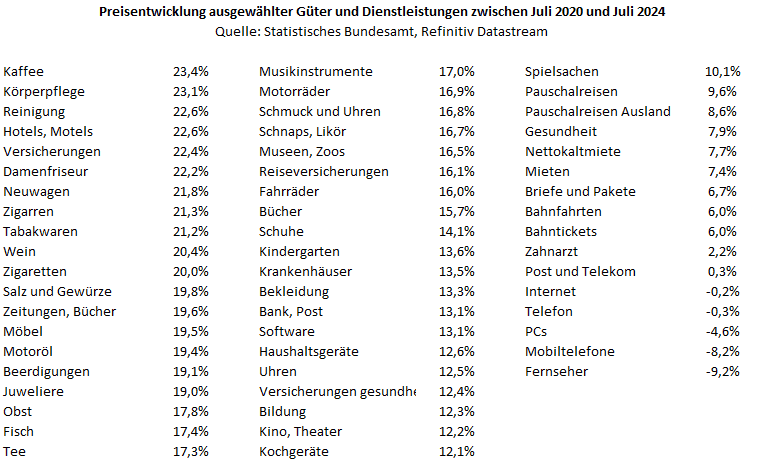

Um beurteilen zu können, wie stark sich die Preise für verschiedene Güter und Dienstleistungen in den letzten 48 Monaten verändert haben, haben wir fast 400 verschiedene Preisstatistiken untersucht, die das Statistische Bundesamt monatlich veröffentlicht. Daraus ergeben sich einige interessante Aspekte, die zeigen, wo die Preise besonders stark gestiegen sind und warum sich viele Menschen dort „abgezockt“ fühlen.

Vergleicht man den deutschen Verbraucherpreisindex vom Juli 2024 mit dem Indexwert vom Juli 2020, so ergibt sich für diesen Zeitraum eine Preissteigerung von etwas mehr als 20 Prozent. Einen ähnlich starken Preisanstieg in so kurzer Zeit gab es zuletzt 1994 nach der deutschen Wiedervereinigung und davor 1982/83 bzw. zwischen 1973 und 1976. Welche Waren und Dienstleistungen haben sich besonders stark verteuert?

Hätten Sie es gewusst? Welche Güter sind seit Juli 2020 um wie viel teurer geworden?

Unsere Übersicht über gut 100 ausgewählte verschiedene Preise (ohne Gewähr auf Vollständigkeit):

Die erste Tabelle zeigt die Bestandteile des Warenkorbs zur Berechnung des Verbraucherpreisindex, deren Preise besonders stark gestiegen sind. Dies sind vor allem Güter aus den Bereichen Energie und Nahrungsmittel. Diese haben für die meisten Verbraucher den Nachteil, dass sie nur sehr schwer substituierbar sind, also durch andere Güter ersetzt werden können, deren Preise weniger stark gestiegen sind. Wem Olivenöl angesichts der drastischen Verteuerung um 115 Prozent seit Juli 2020 zu teuer geworden ist, der kauft vielleicht Sonnenblumenöl, das im gleichen Zeitraum um 63 Prozent teurer geworden ist. Wem Butter zu teuer geworden ist (+39 Prozent) und deshalb auf günstigere Margarine ausweichen muss, stellt fest, dass diese noch stärker im Preis gestiegen ist (+58 Prozent). Ähnlich verhält es sich bei Limonaden, die um 34 Prozent teurer geworden sind. Der Umstieg auf preiswerteres Mineralwasser oder Säfte schont die Haushaltskasse zwar aufgrund der niedrigeren absoluten Preise etwas, aber auch hier sind die Preise stark gestiegen (+37 Prozent). Auch für die Fahrt mit dem Auto zur Arbeit oder zum Einkaufen muss deutlich mehr bezahlt werden als noch vor vier Jahren. Diesel ist um 52 Prozent teurer geworden. Der Umstieg auf einen Benziner bringt nur wenig, denn auch Superbenzin ist deutlich teurer geworden (+42 Prozent). Hinzu kommt, dass ein neues Auto viel Geld kostet, egal ob neu (+25 Prozent) oder gebraucht (+36 Prozent). Doch damit nicht genug: Auch die Kfz-Versicherung schlägt mit einer durchschnittlichen Prämienerhöhung von rund 46 Prozent kräftig zu Buche.

Die massiven Preissteigerungen der letzten vier Jahre belasten besonders diejenigen in der Gesellschaft, die zu den Gering- und Niedrigverdienern gehören.

Denn sie müssen einen immer größeren Teil ihres Einkommens für Lebensmittel und Energie ausgeben. Für andere Dinge des Lebens, wie Urlaubsreisen oder Freizeitaktivitäten, bleibt immer weniger Geld übrig. Dass sich Pauschalreisen im Vierjahresvergleich übrigens „nur“ um knapp neun Prozent verteuert haben, liegt an einem günstigen Basiseffekt; noch vor wenigen Monaten lag der Preisanstieg bei rund 40 Prozent. Kein Wunder also, dass die Unzufriedenheit in weiten Teilen der deutschen Gesellschaft so groß ist. Das gleiche Phänomen ist auch in den USA zu beobachten. Obwohl die Wirtschaft dort stark gewachsen und die Inflation deutlich gesunken ist, sind viele Amerikanerinnen und Amerikaner mit der wirtschaftlichen Entwicklung unzufrieden. Vor allem für die Anhänger der Republikaner ist die Inflation das wichtigste Wirtschaftsthema.

Doch warum sind gerade die Preise für Lebensmittel in den letzten Jahren so stark gestiegen?

Werden die Verbraucher hier „abgezockt“, weil die Unternehmen ihre Gewinnmargen gesteigert haben? Aus ökonomischer Sicht ist es kaum möglich, Preiswucher zu erkennen und Gegenmaßnahmen zu ergreifen. Da ein Zeitraum von vier Jahren willkürlich gewählt sein mag, um die langfristige Preisentwicklung beurteilen zu können, haben wir noch einen Blick auf die Veränderungen über einen Zeitraum von zehn Jahren geworfen.

Um die Zahlen besser einordnen zu können, haben wir für die einzelnen Bestandteile des Warenkorbs annualisierte Zehnjahres-Inflationsraten berechnet. Das bedeutet, dass der Anstieg der Verbraucherpreise um 27 Prozent zwischen Juli 2014 und Juli 2024 einer jährlichen Inflationsrate von 2,4 Prozent in diesem Zeitraum entspricht. Auch hier zeigt sich, dass Energie und bestimmte Lebensmittel am stärksten gestiegen sind. Öle und Fette wie Oliven- und Sonnenblumenöl um 6,2 Prozent pro Jahr, Gas um 6,0 Prozent, aber auch Zeitungen um 5,1 Prozent, Pauschalreisen um 4,6 Prozent, Gemüse um 4,6 Prozent, Brot und Getreide um 4,1 Prozent und auch Milch, Käse und Eier um 4,1 Prozent. Für diese starken Preissteigerungen mag es im Einzelfall gute und nachvollziehbare Gründe geben, auf den ersten Blick sind sie jedoch nicht immer verständlich. So könnte es sein, dass einige Unternehmen die Preise zu Gunsten ihrer Gewinnmargen überdurchschnittlich stark angehoben haben. Wenn dies so wäre (und es ist nicht ausgeschlossen), dann würden allerdings diese „Überrenditen“ zusätzliche Wettbewerber anlocken, und die Marge würde sich schnell wieder normalisieren. Aus dieser Perspektive sind funktionierende Märkte langfristig der beste Schutz vor einer solchen Entwicklung.

Zudem entstehen hier keine negativen volkswirtschaftlichen Effekte, so wie sie bei staatlichen Eingriffen wie Preisobergrenzen zu beobachten sind. Diese mögen bei manchen Politikern und Verbrauchern beliebt sein, die wirtschaftlichen Auswirkungen sind jedoch fast immer negativ.

Bestes Beispiel ist die Mietpreisbremse in Deutschland, die dazu beiträgt, dass zu wenig neue Wohnungen gebaut werden. Gesetzliche Preisobergrenzen sind eigentlich nur dort sinnvoll, wo es Märkte mit monopolistischen Strukturen gibt das ist bei Lebensmitteln aber nicht der Fall.

Foto by unsplash, Kenny Eliason

Autor: Carsten Klude

Carsten Klude studierte nach seiner Ausbildung zum Bankkaufmann bei der Deutschen Bank VWL mit Schwerpunkt Ökonometrie in Kiel. 1996 kam er zu M.M.Warburg & CO, für die er zunächst die europäischen Kapitalmärkte analysierte und später mit der Leitung des Makro-Research betraut wurde. Seit dem Jahr 2009 ist Herr Klude Mitglied im Investmentrat von M.M.Warburg & CO und verantwortet seit dem Sommer 2013 das Asset Management der Bank. Zusätzlich ist Herr Klude seit dem Jahr 2010 Mitglied im Ausschuss für Wirtschafts- und Währungspolitik des Bundesverbandes deutscher Banken e.V., dessen Vorsitz er von 2015 bis 2018 inne hatte.

Newsletter

Erfahren Sie von uns die wichtigsten Nachrichten über das Thema Geldanlage.

✓ jede Woche neu ✓ immer aktuell ✓ ohne Werbung ✓ jederzeit abbestellbar

Mit Warburg Navigator die passende Geldanlage finden

Investieren Sie Ihr Vermögen mit den Experten von M.M.Warburg & CO. Modern und unkompliziert.