2023: Ein wirkliches Horrorjahr für Stockpicker

10. November 2023Wer auf die Wertentwicklung von Aktienfonds (vor allem mit Schwerpunkt auf US-amerikanische Aktien) schaut, wird insbesondere mit Blick auf das laufende Jahr feststellen, dass kaum ein Fonds die Benchmark schlagen konnte. Das Resultat ist derart frappierend, dass man sich hier ernsthafte Fragen stellen muss: Haben die Portfoliomanager ihr Handwerk verlernt? Folgt der Markt vollkommen irrationalen Tendenzen, die mit fundamentalen Analysen nicht mehr eingeordnet und antizipiert werden können?

Ist man gut beraten, nur noch passiv zu investieren?

Immer dann, wenn man vor derartigen Fragen und einem solchen kapitalmarkttheoretischen Rätsel steht, ist man gut beraten, den Sachverhalt nüchtern zu durchleuchten und dem Phänomen analytisch auf den Grund zu gehen. Wir haben das gemacht, indem wir in einer Simulation zunächst den „Möglichkeitenraum“ für aktive US-Stockpicker ausgelotet haben.

Dabei sind wir wie folgt vorgegangen

Wir haben einen Zufallsgenerator programmiert, der aus den 500 Aktien des S&P 500 in einem ersten Schritt jeweils 75 Aktien ausgewählt hat, deren Gewicht wiederum ebenfalls von einem Zufallsgenerator bestimmt wurde. Die resultierende Wertentwicklung haben wir dann festgehalten und dieses „Experiment“ 1000 Mal wiederholt. Mit dieser Vorgehensweise gelingt es, ein großes Spektrum hypothetischer Entscheidungen von Portfoliomanagern zu simulieren, um ein Verständnis für das Outperformancepotenzial aktiver Entscheidungen im Asset Management in einem spezifischen Zeitfenster zu erhalten.

Für das Jahr 2023 sind die Ergebnisse dieser Simulation mehr als niederschmetternd.

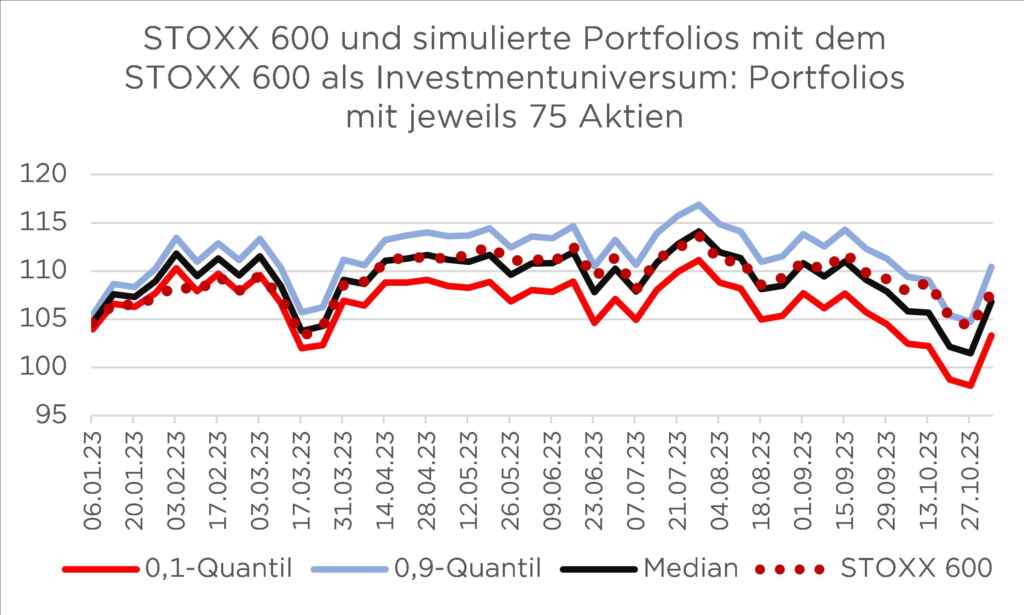

Wenn man beispielsweise unterstellt, dass man als Portfoliomanager ein diversifiziertes Portfolio von 75 Aktien steuert, war es im laufenden Jahr nach Kosten und nach Steuern nahezu ausgeschlossen, die Benchmark zu schlagen. Die rote Linie in der unteren Grafik zeigt dabei die Wertentwicklung eines simulierten Portfolios, das sich am unteren Rand des möglichen Spektrums bewegte; hier waren nur 10% der simulierten Portfolios noch schlechter. Die bläuliche Linie liegt am oberen Rand des möglichen Spektrums; hier waren nur 10% der simulierten Portfolios noch besser. Die Wertentwicklung der Benchmark wird durch die gepunktete Linie beschrieben und liegt am oberen Rand aller simulierten Portfolios. Wir haben diese Art von Berechnung auch schon in vorherigen Jahren durchgeführt und können uns nicht daran erinnern, jemals eine so extreme Situation beobachtet zu haben.

Der Grund dafür hängt damit zusammen, dass nur wenige sehr große Werte eine extrem gute Wertentwicklung erzielt haben, während sehr viele sehr kleine Werte im Jahr 2023 eine enttäuschende Performance aufwiesen.

Wenn man nun versucht, ein breit diversifiziertes Portfolio aktiv zu managen, kann man vor dem Hintergrund dieses Sachverhaltes gegenüber der Benchmark eigentlich nur noch verlieren.

Wie erzielt man am besten Outperformance?

Doch wie sieht das Bild aus, wenn man ganz bewusst vom Anspruch abweicht, besonders diversifiziert zu sein und stattdessen zum Ziel hat, konzentrierte High-Conviction-Portfolios mit nur 25 Aktien zu steuern? Auch hier haben wir den Computer ein wenig herausgefordert und analog zur vorherigen Vorgehensweise nun Portfolios mit 25 Aktien generiert.

Ergebnis bleibt das gleiche

Das Ergebnis unterscheidet sich nicht substantiell vom ersten Simulationsdurchlauf; wie zu erwarten rückt die Benchmark ein wenig näher an das 90%-Quantil der Verteilung simulierter Portfolios, aber die Aussage bleibt grundsätzlich die gleiche:

Eine Outperformance der Benchmark nach Kosten und Steuern war nahezu (wenn auch nicht komplett) unmöglich.

Wir haben diese Berechnungen auch für den breiten europäischen Aktienmarkt durchgeführt und sind hier zu ähnlichen – wenn auch im Ausmaß weniger extremen – Ergebnissen gekommen.

Live-Web-Seminare mit Dr. Christian Jasperneite

Was passiert aktuell eigentlich am Kapitalmarkt? Wie steht es wirklich um Inflation und Geldpolitik? Dr. Christian Jasperneite gibt Ihnen einen 30-minütigen Einblick zur aktuellen Lage am Kapitalmarkt und einen Ausblick für den kommenden Monat. Bringen Sie gern auch Ihre Fragen mit!

Anmeldung

Melden Sie sich jetzt für das Web-Seminar „Kapitalmarktausblick mit unserem Chefstrategen Dr. Christian Jasperneite“ und unseren Newsletter an.

Donnerstag, der 24. Oktober 2024, 13:00 Uhr

Auch in Europa war es nicht einfach, durch aktives Management die Benchmark zu schlagen.

Da aber die sehr großen Unternehmen im STOXX 600 nicht so systematisch die kleineren Unternehmen outperformt haben wie in den USA, ist in Europa das Ausmaß der Problematik weniger stark ausgeprägt. Das ändert aber nichts daran, dass gerade gemischte und aktiv gesteuerte Aktienportfolios aus US-Aktien und europäischen Aktien im Jahr 2023 bisher (und auch wohl bis zum Ende des Jahres) keine realistische Chance auf eine Outperformance hatten.

Was ist unser Fazit?

Einige Investoren kommen zum Ergebnis, dass aktives Asset Management grundsätzlich in Frage zu stellen sei, da passive Investmentstrukturen, die sich an marktkapitalisierungsgewichteten Indexstrukturen orientieren, offensichtlich systematisch überlegen sind. Wir würden diese Schlussfolgerung nicht zwingend teilen. Denn die Erfahrung zeigt, dass gerade nach extremen Situationen an Kapitalmärkten i.d.R. sog. Mean-Reversion-Prozesse einsetzen, die zu einer Umkehr der bisherigen Trends und Übertreibungen führen.

Das würde bedeuten, dass möglicherweise eine Phase bevorsteht, in der aktive Selektionsansätze ein extremes Outperformancepotenzial aufweisen könnten.

Zudem suggerieren Anhänger passiver Investmentstrategien, dass Investments in passive Vehikel – wie beispielsweise ETFs – zu einer Wertentwicklung führen, die annähernd der Benchmarkentwicklung entspicht.

Auch das ist keine redliche Betrachtung der Sachlage, da in Benchmarks nie Gewinne realisiert werden und damit steuerfreie Konstrukte darstellen, die in der Realität so grundsätzlich nicht abgebildet werden können.

Zudem darf nicht vergessen werden, dass Benchmarks ohne jegliches Risikomanagement ausgestattet sind. Ein Sachverhalt, der gerade in den USA schmerzlich sichtbar wird, denn gerade die großen US-Aktienindizes sind in ihrer Struktur von einer zufriedenstellenden Diversifikation meilenweit entfernt. Es bleibt also dabei: Aktives Management behält seine Berechtigung, und vielleicht wird schon im nächsten Jahr der Beweis dafür angetreten.

Autor: Dr. Christian Jasperneite

Dr. Christian Jasperneite studierte an der Universität Passau VWL und promovierte anschließend an der Universität Passau am Lehrstuhl für Wirtschaftspolitik. Nach einem Forschungsaufenthalt an der Harvard University begann er im Jahr 2000 als Analyst im Makro-Research von M.M.Warburg & CO. Seit Anfang 2009 ist Dr. Jasperneite Chief Investment Officer bei M.M.Warburg & CO und verantwortet dort u.a. Fragen der strategischen und taktischen Allokation sowie der Portfoliokonstruktion und der Produktentwicklung.

Newsletter

Erfahren Sie von uns die wichtigsten Nachrichten über das Thema Geldanlage.

✓ jede Woche neu ✓ immer aktuell ✓ ohne Werbung ✓ jederzeit abbestellbar

Mit Warburg Navigator die passende Geldanlage finden

Investieren Sie Ihr Vermögen mit den Experten von M.M.Warburg & CO. Modern und unkompliziert.